沒有人到商店,想要在同一種商品上付比別人更多的錢。這通常可以避免是因為在商品的價格標籤上已經清楚地標示廠商建議零售價格是多少。尋求低價買入的消費者只會以標籤上價格的折扣價買入。

股票,不像汽車,家居用品或服裝,無法確切得知它們究竟值多少錢。他們的銷售價格隨時間經過會有很大的變化。過去交易數據的資料探勘可以幫助確定它們的公平價值應該是多少。

分析師預測“應該賣哪些股票”常常與這些公司過去交易的歷史紀錄發生衝突。當出現差異時,明智的做法是使用實際的歷史證據來作為你預期的基礎。

使用動能策略的交易者只有在價格大幅上漲後搭上這股浪潮。 他們遠離定價便宜但卻失寵的股票。這往往導致投資組合的績效表現不佳。這裡有三個高品質且能夠提供誘人回報的公司,但從它們目前的行情看來已經過於昂貴了。

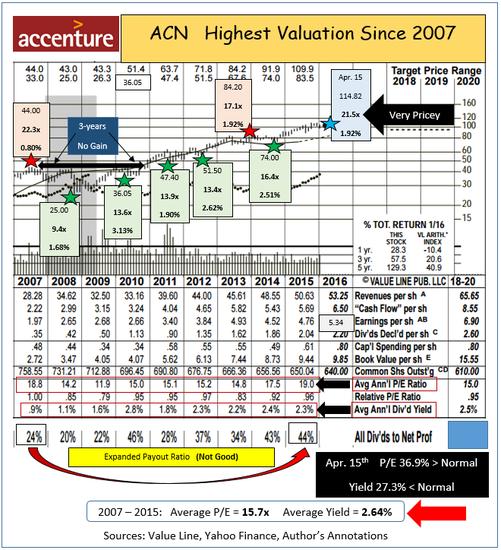

Accenture (NYSE:ACN)

Accenture (NYSE:ACN) 4 月初收盤價格約為 2016 年預期每股盈餘的 21.5 倍。以它典型的衰退後本益比來說,顯示出約有 37% 的溢價。該股票的當前收益率已經低於 2009 年年底以來的平均水準 27%。當你看到從 2007 年以來管理階層必須要大幅提高股利支付率 (股息/淨利潤) 才能夠達到之前的水準就會覺得它的股利看起來變得更糟了。

Accenture 從 2007 年的高點 (上圖的紅色五角星) 以來,還沒有這麼昂貴過。即使公司的實質每股盈餘是成長的,而股利也是之前的三倍,買回來的交易者需要等待整整三年才能看到任何長足的進步。

注意投資者有許多機會能夠以誘人的價格持有 ACN (綠色五角星的部份) 。

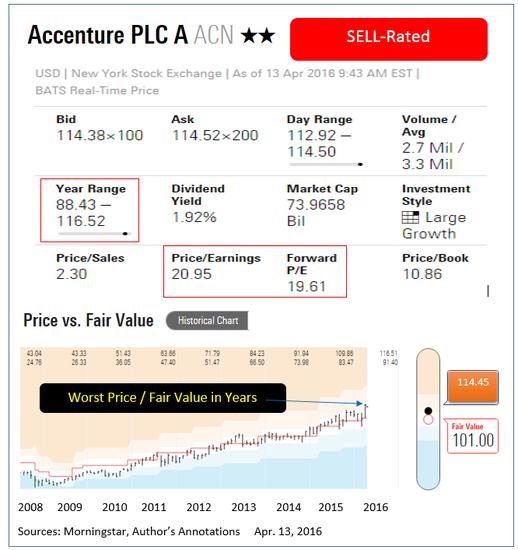

研究公司晨星(Morningstar, MORN-US) 基於 4 月 13 日的 114.38 美元的量化評估計算出來的合理價格僅為 101 美元。

不僅只有晨星 在認為投資者過度熱情。4 月 9 日,標準普爾研究人員得出類似的結論。他們給予 Accenture兩顆星的賣出評價 (滿分5顆星) ,同時12個月內的目標價已遠低於現在的價值。

如果股票價格將下降而非上升的話,那高品質有什麼好處呢?

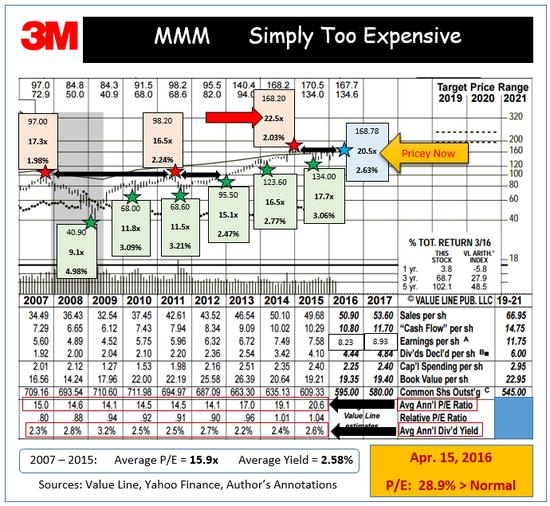

3M (NYSE:MMM)

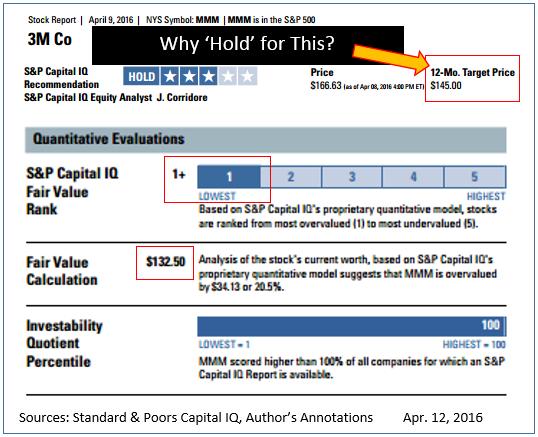

道瓊斯工業平均指數 (DJIA) 成分股3M (NYSE:MMM) 上週創 169 美元歷史新高。這讓許多人對未來獲利的前景感到興奮。然而,那些研究公司過去交易歷史的人更傾向於賺取差額,而不是買進更多股票或者是在此時緊抱不放。

在過去十年中,3M 只有在 2014 年有那麼昂貴過。儘管今年預期的獲利增加,2015 年後的股利成長,但因追逐動能的投資者在過去的15個半月持續追逐著高點,讓它幾乎沒有再升值的空間了。

3M 公司曾經歷了長時間的股價停滯。買家在近 2007 的高點時股價約 97 美元。這是當年的盈餘的 17.3 倍,收益率約為 1.98%。六年後的 2013 年初,3M 的股價仍不高,約為 94 美元,當時的股價為未來盈餘的 14 倍,股息為 2.70%。

當它每年都有更好的買點時 (綠色五角星) ,為什麼現在有人願意支付幾乎 29% 的溢價給 3M 呢?

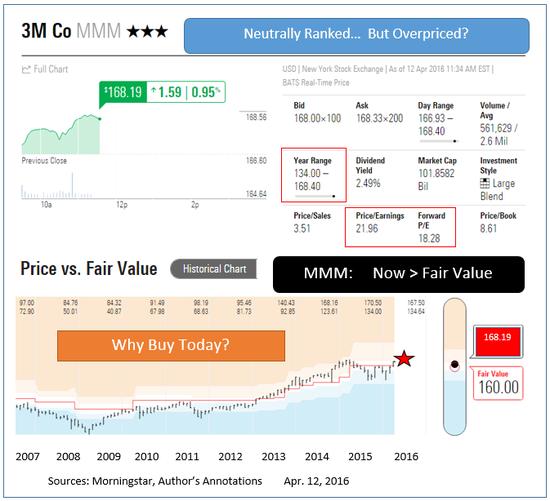

晨星 給予 3M 中立的評價,但感覺它有可能在高於自己的所評估出來的公平價值作交易?

標準普爾則給予 3M 持有的評價。但這並不明確,因為 3M 目前價格高於標準普爾報告的12個月目標價,同時標準普爾也給予它的價格/公平價值的關係最低的評價。

好品質但卻有著過高的價格也可能帶來更高的風險。

McDonald’s (NYSE:MCD)

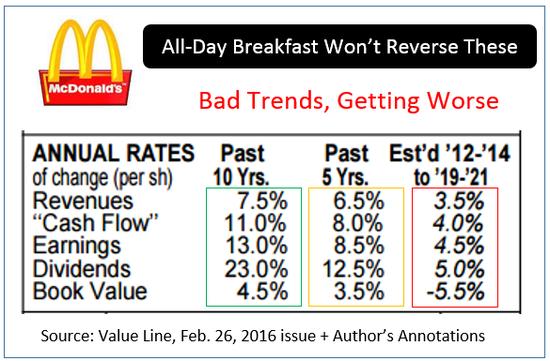

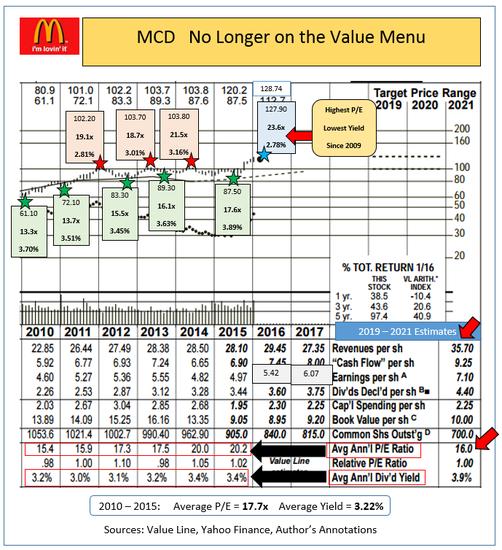

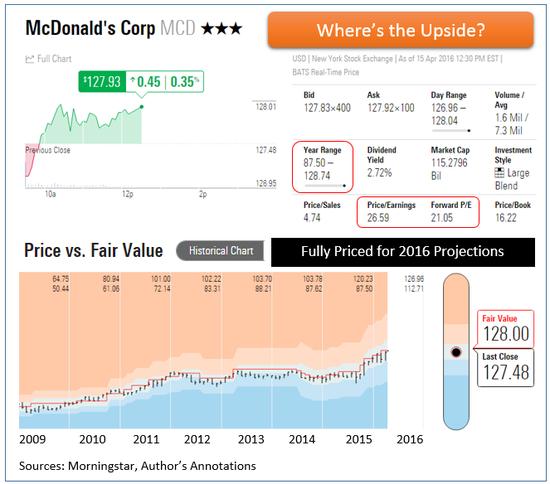

速食店龍頭 McDonald’s (NYSE:MCD) 從 2015 年夏天開始明顯上漲。在上星期五收盤價是 127.90 美元,股價目前是今年預期盈餘的 23.6 倍。近十年來還沒有人支付 McDonald’s 這麼高的評價。

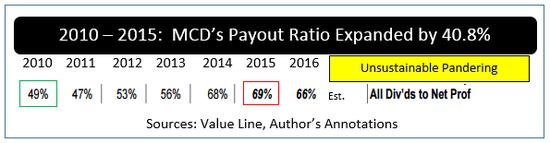

麥當勞(McDonald’s, MCD-US)目前的殖利率 2.78% 是近年來最低的。如果管理階層沒有使用比每股盈餘成長更快的速率來提高股利發放率迎合那些渴望股息成長的投資人,它會看起來更糟。

McDonald’s 膨脹的股利支付率預告著未來股利支付率的提升將相當可觀。當 Mcdonald’s 的股價已經多次落在 13.3 倍至 17.6 倍的盈餘時 (綠色五角星的部份) ,為什麼還有人願意支付超過 23 倍的本益比?

最近的三次 McDonald’s 的股價上升到約 19 倍本益比 (紅色五角星) 後,每次都經歷大幅地拉回,沒有再突破。自 2009 年底後 McDonald’s 的平均本益比只有 17.7。即使今年的事情進展得很順利,一個簡單回歸到標準化的評價表明要低於 96 美元風險才會下降。

運用同樣的乘數來估算 2017 年,21 個月的目標價格約為 108 美元。

晨星 則認為 McDonald’s 可能更有價值。為什麼當潛在利潤幾乎不存在時而卻有下檔風險還要持有該股票呢?

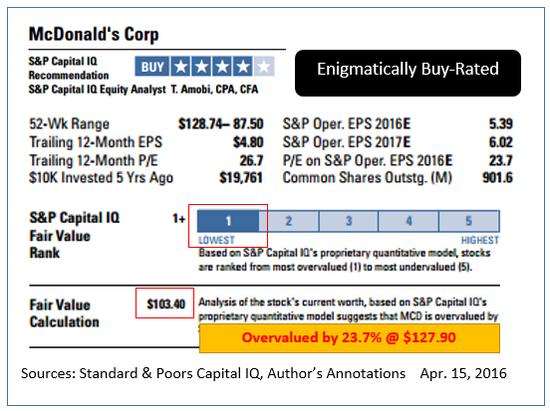

標準普爾的 4 星 (滿分 5 顆星) 買入評價也讓人難以解釋。他們使用現在的價格與自己的公平價值相比,McDonald’s 的評價落在最低的 20% (計算出來的公平價值是 103.4 美元) 。

麥當勞的交易歷史和量化評估都指出股票比之前更有可能下跌。

總結

購買好公司的最佳時機是當他們的價格低於過去歷史平均時。當本益比高於該股票的平均水準時,避免涉入或長期停留。無法維持的價格通常當前的殖利率也低於平均。

當股票價格從 2 月低點飆升時,因為整體市場的影響而產生了像 ACN、MMM 和 MCD 這樣的情況。現在大多數市值較高股票看起來相當昂貴。你可以在我的另一篇 Gurufocus 文章里看到相關的話題。

揭露:不持有文中所提到的任何股票。(譯者/Carl)

《GuruFocus》授權轉載

延伸閱讀:投資應該要知道的三種風險