前一篇長虹( 5534-TW )的基本介紹主要在講李文造的經營理念,以及近期的經營模式,也藉此延伸到這些做法會對企業經營有什麼具體影響,而本篇將會以財報上的數據來驗證前一篇的質化敘述。

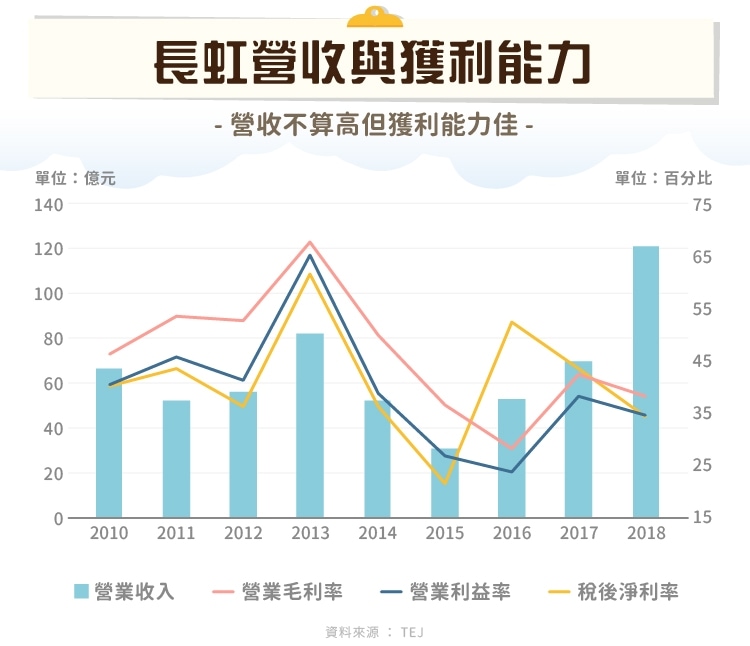

營收不算高但獲利能力佳

長虹的營收在 2018 年首度破百億,過去營收大小大概就是中型建商的水準,大概 60 億上下,不過營收能穩定在此水準的中型建商也不多。 2019 年營收估計也有 80 億左右,未來幾年估計營收也有 80 億元以上,入帳案件比較多的年份營收也有機會破百億,而未來是否能持續破百億,關鍵還是在大台北市場以外的發展,若能在台中甚至其他地區穩定推案,業績有機會更上層樓。

而獲利能力部分, 2014 年以前毛利率大概在 50% 左右, 2013 年獲利能力大增的主要原因,是那年完工認列的建案土地取得的時間點較早因此成本較低,而在 2014 年以後隨著大環境的走衰,獲利能力也跟著下滑。而 2016~2017 年稅後淨利率特別高的原因是忠泰長虹開發獲利是認列在業外收入,那兩年主要認列建案明日博,因此沒有反映在營收和營業利益率上,而從這點來看,那兩年的營歐如果加上明日博的部分,應該也有接近百億的水準。

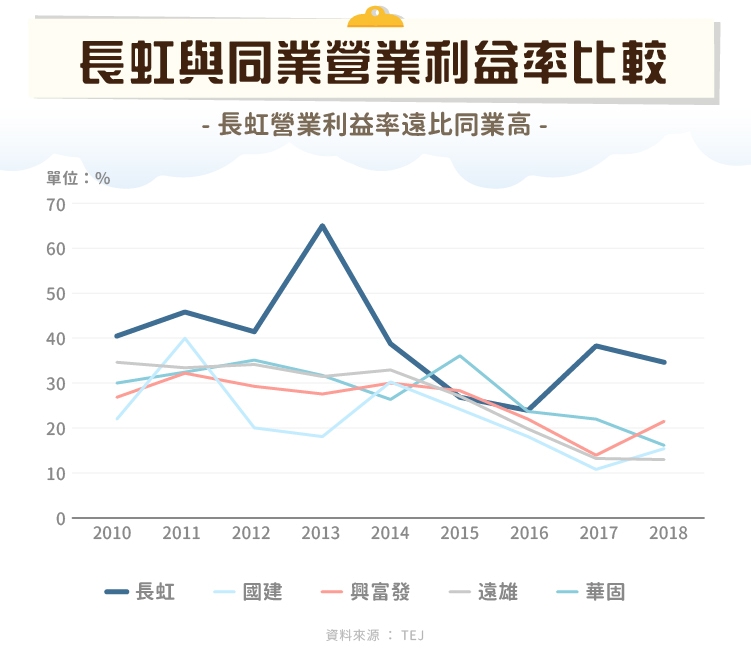

獲利能力遠遠較同業佳

由於稅後淨利率會受到與忠泰建設合資認列於權益法投資的影響,因此與同業比較時採取營業利益率進行比較較為客觀。

長虹的營業利益率除了在 2015 年由於營收較低表現不佳, 2016 年大案明日博認列於權益法投資損益,因此營業利益率較低,其他每年均為同業之冠,甚至是營建業苦哈哈的 2017 年依舊能保持超過 35% ,如此表現已經不只是前一篇提到長虹成本控管良好能夠達成的,筆者目前也未能有答案,推測可能是會計認列方式不同或是土地取得成本較低所致。(已寄信向長虹 IR 詢問,但可能沒有答案)

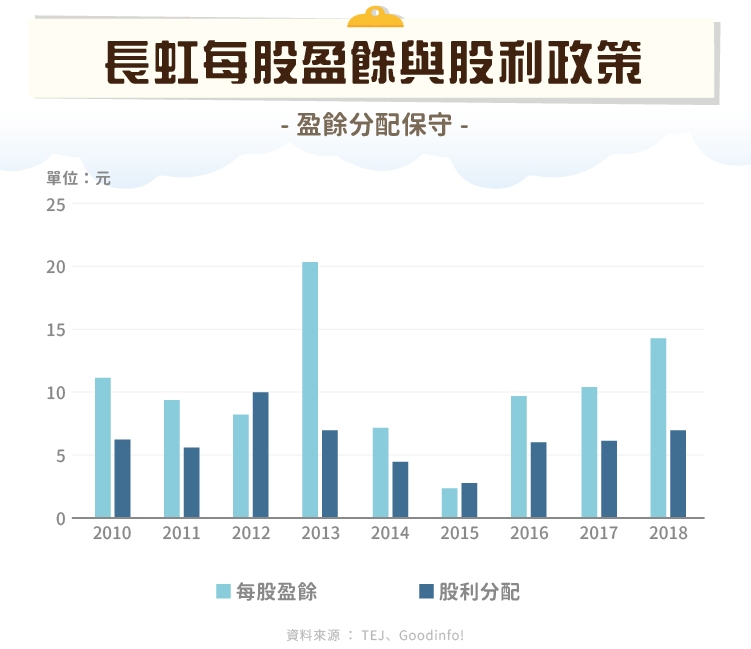

每股盈餘高 但股利政策保守

長虹除了營收特別少的 2015 年外,幾乎都有非常高的每股盈餘, 2018 年營收創新高也反映在每股盈餘的表現上。

不過不少投資人關心的股利分配部分,長虹的配發政策顯得比較保守一點,獲利多的年度幾乎都只配發大概五、六成,這麼多年下來累積了很多未分配盈餘,底下將繼續說明這麼做的原因。

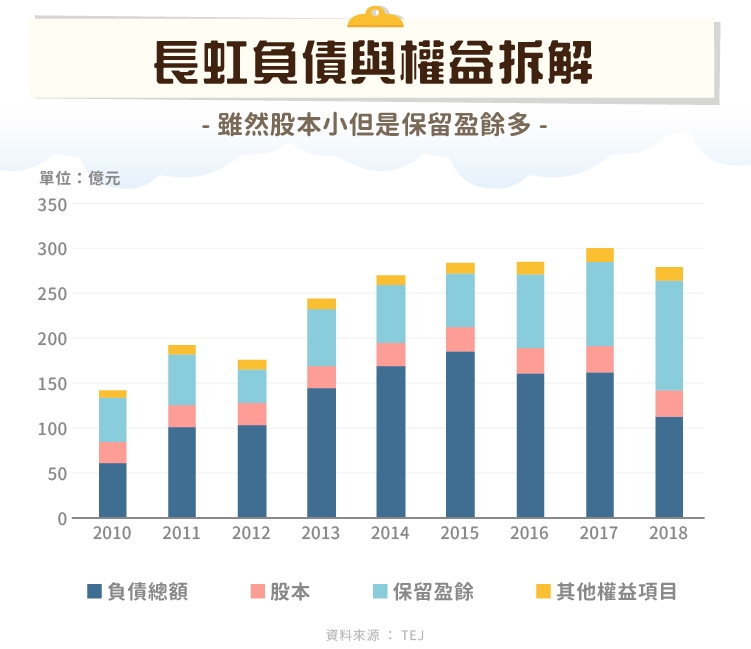

未分配盈餘充實權益 為未來的成長加入燃油

雖然長虹的獲利能力好,EPS 也高,但是需要大量資金的營建產業,股本少依然是硬傷,一來自己資金不足,二來銀行也不願提供太多借款,否則與景氣循環相關的建商槓桿太高,在景氣低點風險不小。

也許是為了維持高 EPS 與股價,長虹並沒有採用會擴增股本的籌資方式,就像前一篇基本介紹提到的,有多少錢蓋多少建案,不過這幾年獲利良好,加上股利配發保守,因此權益項中的保留盈餘持續增加,算是另類替股東們增資。

未來想持續增加營收時勢必推出更多建案,健康的負債權益比例更能從銀行獲取更多資金,同時也能持續拉高每股盈餘,進而提升股價,因此經營妥當的話,對於股東們也是好事。

長虹相較遠雄( 5522-TW )、興富發( 2542-TW )本益比低

長虹獲利多,股價也高,甚至曾長時間居於營建股股王,不過長虹的本益比多落在 5~10 倍之間。其實不只是長虹,許多營建股都是如此,因為營建股不適合用本益比衡量,建商的營收認列是在建案完工交屋的時候,通常會一次性認列很多營收與獲利,但這些獲利可以說是一次性的,未來的營收還要看未來是否有建案,對於一些中小型建商,可能第一年營收爆發,下一年營收卻寥寥無幾,因此投資人自然會把第一年的營收分攤到兩年甚至三年看,因此與一般常說的 15 倍本益比自然有所落差。

而下圖我們看到這幾年本益比都能在 10 倍以上,就是因為建案多,每年都能有大概兩百億營收,雖然還是會波動,但是幅度相較同業小很多。

長虹由於過去營收的波動相對還是比較大, 2018 年雖然有 14 元以上的每股盈餘,但是 2019 年預估可能不到 10 元, 2020 年應該也差不多 10 元左右,因此股價衡量上自然不會以 14 元的 EPS 去衡量。再加上,長虹股利分派比較保守, 2018 年的獲利也只分配 7 元,因此,股價自然也上不去。

許多人在衡量營建股股價時喜歡用淨值比來推估,但筆者認為除了淨值比外,用本益比無不可,只是在衡量時需要考慮到未來幾年的盈餘以及其分配政策,藉此進行調整,而不是用傳統的本益比法去推估。

總結

在中大型的營建公司中,長虹是屬於獲利高而且相對穩定,甚至還有未來成長潛能的公司,不過仍須注意未來獲利能力是否能維持目前水準,營業利益率少 10% 的話,可要多幾十億的營收才能將這部分的獲利補回來的。推測獲利能力下降的可能性高,不過到底會下降多少?是否還能勝過同業?不得而知;營收也高機率能向上提升到百億水準,不過是否能提升到興富發、遠雄等推案王的高標,無人能知。不知道各位讀者你們認為呢?

【延伸閱讀】

電競硬體後進者_-.png)