朋友常問我為什麼投資美股?

我的回答如下:

投資應對的是未來,但是沒有人能準確預測未來。未來可能發生的事,有好有壞,可能會增加我們的投資報酬;也有可能減損我們日後的投資績效,甚至造成長期的損失。我一向以長期的觀點看待我的投資,短期的波動與帳面虧損在我的投資信仰中都是無可避免,應該耐心寬容以對 ! 但是長期投資人,最無法坐視 “永久虧損的風險”。身為台灣小散戶,我特別關心這三大風險:

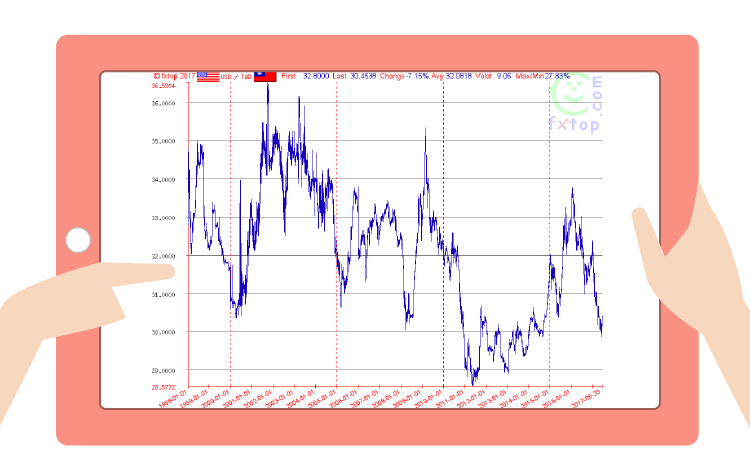

匯率風險

就國際貨幣市場而言,新台幣夾在一籃子強勢貨幣之間就像個小媳婦,處處得看列強臉色,照理說島國人民對匯率風險應該十分敏感、關切。偏偏台灣央行總裁彭淮南,於 1998 年 2 月 25 日就任以來,近 20 年期間,替島國人民眼觀四面、耳聽八方,採用他廣為人知的「柳樹理論」及「逆風操作」策略,將新台幣與美元的匯率一直穩定控制在 30~35 元之間。讓台灣人漸漸失去匯率風險意識,不知不覺地竟相信新台幣的天花板與地板有如銅牆鐵壁,無法攻破 !

(出處:http://fxtop.com/en/historical-exchange-rates.php)

(出處:http://fxtop.com/en/historical-exchange-rates.php)

這期間我們經歷過了 1997 年亞洲金融風暴、1998 年俄羅斯債務違約盧布大貶、2000 年國內政黨輪替、2000~2001 年科技股泡沫破裂、2001 年美國 911 恐怖攻擊、2003 年亞洲 SARS 疫情、2004 年總統大選前槍擊事件、2006 年紅衫軍倒扁示威、2008 年的世紀金融風暴、2012 年歐債危機、2013 年起日本採寬鬆貨幣政策、刻意讓日圓大幅貶值,2015 ~2016 年中國股災連帶使澳幣大貶、2016 年 6 月英國脫歐英鎊崩跌、2016 年底印度廢舊鈔盧比貶至歷史新低、2017 年美國聯準會升息…這一連串國內外事件都引爆了大小程度不一的股匯市風暴。

也促使國際投資人在規劃建構自己的資產配置與投資組合時,一定會深思熟慮地將本地貨幣的匯率風險納入考量時;反觀台灣投資人在央行長期穩定的匯率政策催眠下,匯率風險意識就顯得薄弱,許多人的身家全部都押在新台幣資產!

姑且不論年近 80 歲的彭淮南功過,他在央行總裁任期將於 2018 年 2 月 25 日屆滿,他已親口表示將在任期屆滿後退休。舊人下台身影已不遠,就算新人願意蕭規曹隨繼續堅持 “穩定台幣” 政策,但是未來的事沒有人說得準,誰知道新台幣會不會哪一天在國際情勢的逼迫下,打破天花板與地板的箱型束縛限制,就此天翻地覆?

可能發生的事就是風險的範圍,所有的經典投資書籍,都教我們:報酬是投資人冒著風險換來的。風險不會消失!只能有意識地去承擔風險與分散風險,才能換取合理的報酬。我希望我的資產配置遇到巨大的匯率風險時,能保有相當的緩衝。

美元一向被視為避險貨幣,所以我選擇進入美國金融市場用美元投資全世界,來避免單一貨幣資產的風險。消極面,要保護自己的資產,降低巨幅波動受到慘烈的虧損;積極面,希望自己的投資組合在匯率負面衝擊下還行有餘力,加碼反攻超車!

市場系統風險

投資人的資產預期報酬率會受到二大風險因子的影響:“系統風險” 與 “非系統風險”。“非系統風險”,例如個股、個別債券風險或區域風險,是可以利用多角化投資來分散風險;但是 “系統風險” 又稱作 “不可分散風險” 是指對於整個市場具有威脅性的風險,如嚴重通膨通縮、物價指數失控、貨幣供給失衡、利率急速上升、匯率大幅急貶急漲等。

遇到 “系統風險” 時,所有的投資人都無法倖免,只能透過事前安排負相關性或低相關性的不同資產類別配置將虧損的可能性與幅度降低,來確保長期財富不受侵蝕。

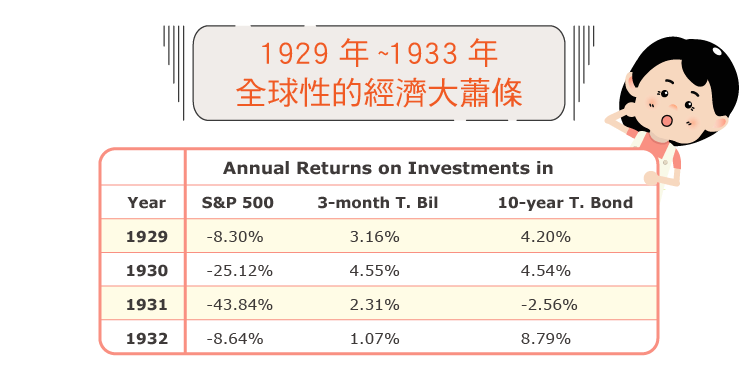

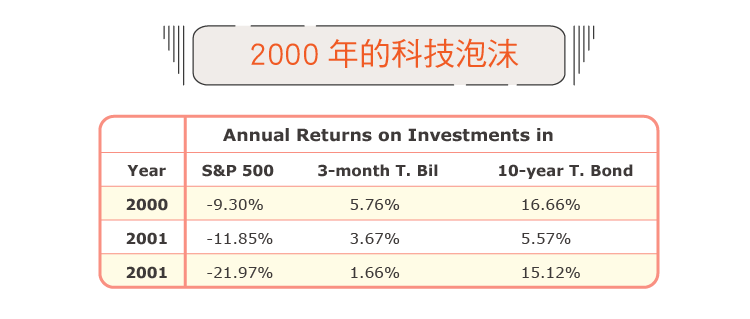

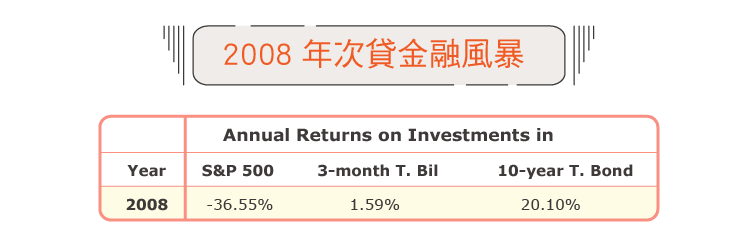

先來看美國股市歷史上最慘烈的三次風暴時,股票資產與債券資產分別的表現 :

- 1929 年至 1933 年之間全球性的經濟大蕭條

- 2000 年的科技泡沫

- 2008 年次貸金融風暴

參照上面三個表格,我們可以輕易就看出美股大盤 S&P500 指數遇到系統性風險大跌時,其他兩個債券資產: 3-month T-Bill (美國三個月短期國庫券) 與 10-year T-Bond (美國十年期國庫債券) 的價格不跌反漲 (或小跌),股債充分呈現負相關特性。

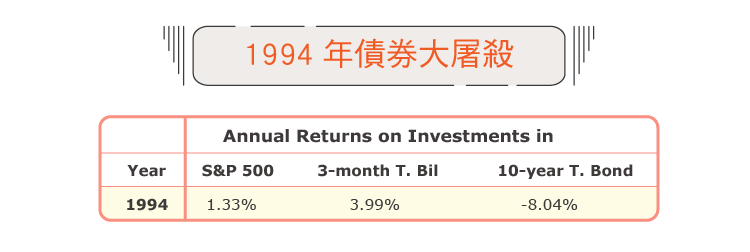

再來看看債券投資人心中永遠的陰霾!1994 年是美國債券投資者既難忘又不堪回首的一年,當年聯準會主席葛林斯潘 (Alan Greenspan) 六年來突然首次大幅加息,將美國基準利率自 3% 急速拉升至 6%,重創熱絡的債市,導致一堆債券投資人的虧損慘重,被稱為「債券大屠殺」。下面這張表格,也可以看出債券低迷時,股市稍稍撐住大局沒有一起沉淪 !

- 1994 年債券大屠殺

(以上四張表格資料的出處 http://pages.stern.nyu.edu/~adamodar/New_Home_Page/datafile/histretSP.html )

(以上四張表格資料的出處 http://pages.stern.nyu.edu/~adamodar/New_Home_Page/datafile/histretSP.html )

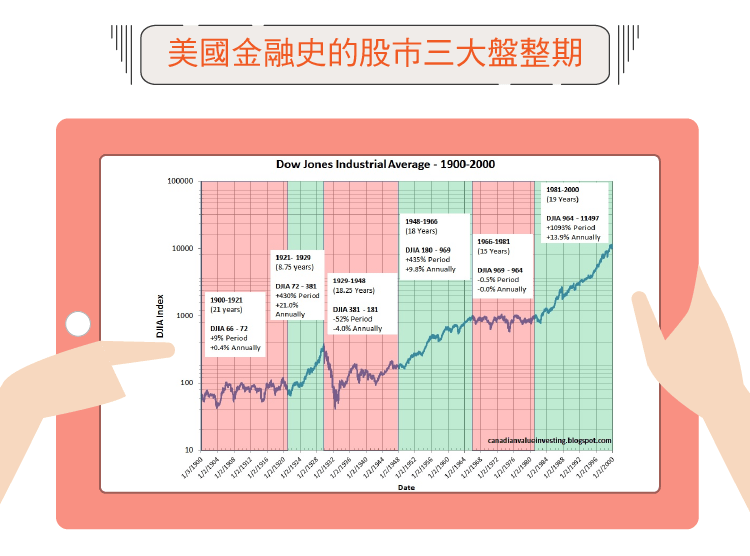

如果遇到股市與債市都陷入困境,一同下跌呢 ? 網路社團高手就建議社友們在資產配置中除了 VT (全球股票大盤指數 ETF) and BND (美國總體債券市場 ETF) 的配置之外,加入不動產投資信託 ETF ,例如VNQ (美國全市場房地產 ETF) 或 RWO (全世界房地產 ETF),他提防的風險是類似金融歷史上惡名昭彰的70年代的「停滯性通膨」時期,如下圖1966~1981這15年間,美國遇到越戰、石油危機、滯漲,道瓊指數一直在600點至1000點之間箱型盤整,在金融史上稱作 Long Flat Period ,如圖 (五) 中顯示 1966 年的道瓊指數是 969 點,經過 15 年後來到 1981 年,指數還是停留在 964 點,可以想像當時的股投資人有多麼的鬱卒。

- 美國金融史的股市三大盤整期

(出處 https://seekingalpha.com/article/2261843-gdp-and-stock-market-returns-djia )

(出處 https://seekingalpha.com/article/2261843-gdp-and-stock-market-returns-djia )

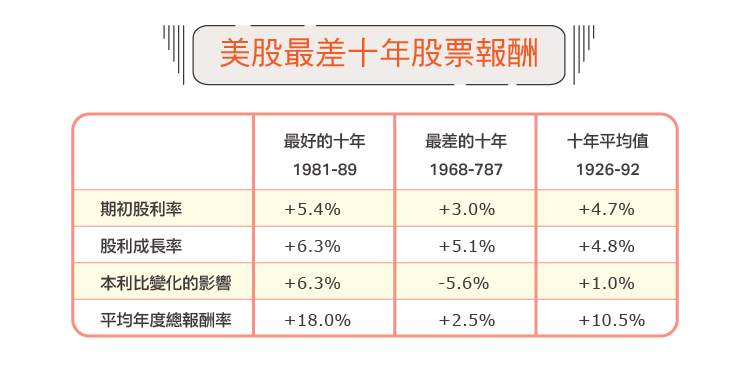

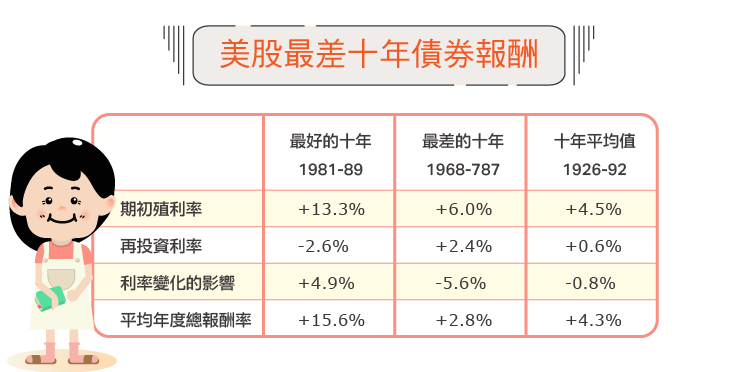

同一期間,債市投資人也不好受,十多年盤整下來,股票和債券年化報酬率都很難看,可以發現十年報酬率完完全全被通膨侵蝕掉。

- 美股最差十年股票報酬

- 下圖的最差十年債劵報酬

(出處 :【柏格談共同基金】 http://www.books.com.tw/products/0010216507 )

(出處 :【柏格談共同基金】 http://www.books.com.tw/products/0010216507 )

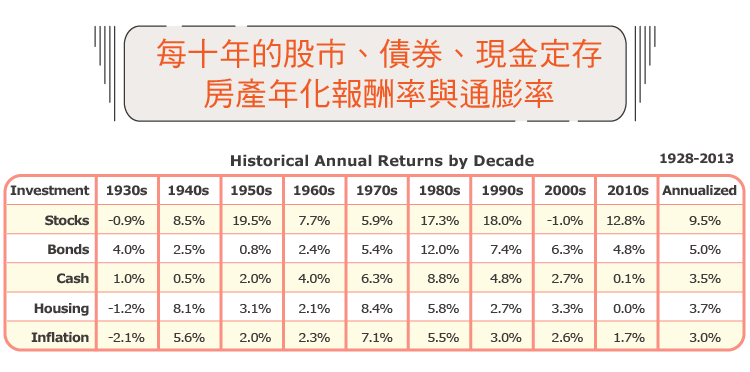

- 每十年的股市、債券、現金定存、房產年化報酬率與通膨率

(出處 http://awealthofcommonsense.com/2013/03/real-estate-investment-performance/)

(出處 http://awealthofcommonsense.com/2013/03/real-estate-investment-performance/)

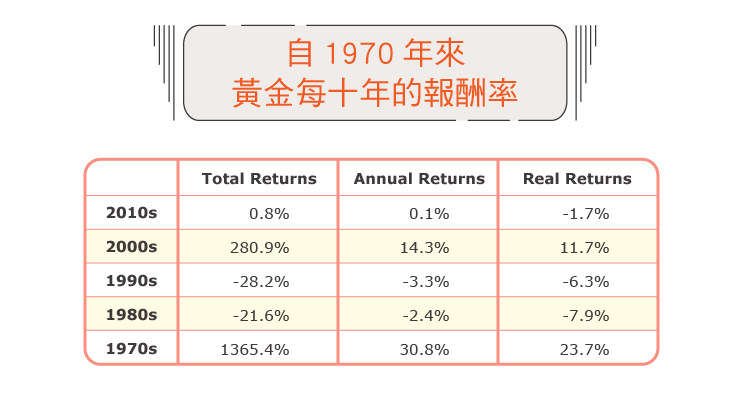

- 自 1970 年來 — 黃金每十年的報酬率

(出處 http://awealthofcommonsense.com/2015/07/a-history-of-gold-returns/)

(出處 http://awealthofcommonsense.com/2015/07/a-history-of-gold-returns/)

- 1962 年起 ~ 美國十年期國庫債券殖利率–在 1981 年 9 月衝破 15%–國庫券價格大跌

(出處 http://stockcharts.com/freecharts/historical/marketindexes.html )

(出處 http://stockcharts.com/freecharts/historical/marketindexes.html )

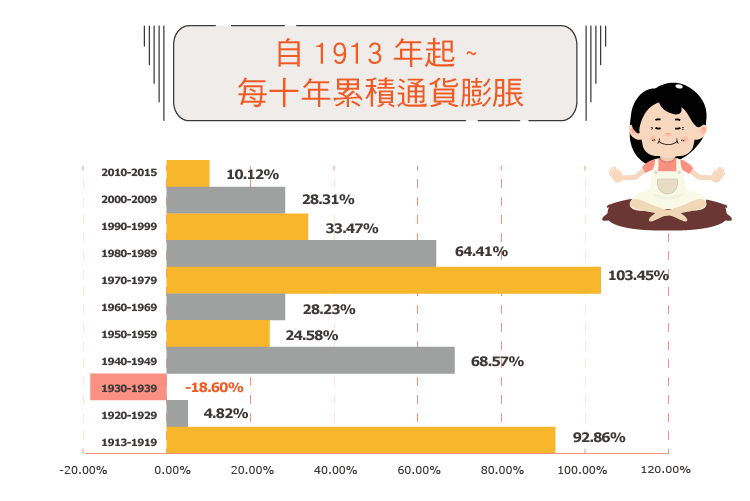

- 自 1913 年起 ~ 每十年累積通貨膨脹

(出處 https://inflationdata.com/Inflation/Inflation/DecadeInflation.asp)

(出處 https://inflationdata.com/Inflation/Inflation/DecadeInflation.asp)

一般而言,股市的長期報酬率足以打敗通膨,但在 1970 年代那十年,房地產和黃金,是唯二的打敗惡性通膨 (十年年化 7.1%) 的資產。當惡性通膨來臨時,如果你是快退休的人,可以考慮加入房地產類的配置 (例如,VNQ 或 RWO) 或其他可以產生現金流的固定收益商品。

台灣投資市場產品不夠完整,缺乏避險性資產,目前沒有如美國金融市場一樣,可提供各種不同負相關或低相關的資產類別可供投資人配置應付風險,長期下來可以保護財富不受侵蝕。在固定收益商品這個領域,更是乏善可陳 !

我也撥出一部分的資金比例,投資在固定收益的商品上,定期能有穩定的股息債息的被動現金流入。加入固定收益的產品,主要用意是 “降低波動”、“穩定軍心”、“分散風險”,次要目的才是 “增加獲利”,讓短期的震盪,不會影響長期的成功。目前可提供被動現金流的固定收益商品大約可分成下面幾大類:

不是每次崩盤都像 2008 年那次如此幸運,僅僅只有一年時間就康復。歷史上有許多次股市崩盤後會造成長期熊市的來臨。如:1929 年美國經濟大蕭條,一直到 1958 年左右股市才開始恢復生機,這是整整 30 年的熊市;又如日本在 1990 年崩盤後,至今 2017 年過了一大半,日本股票市場還沒均值回歸。如果少了固定收益資產的挹注,資金就沒有流動迴旋的空間,缺乏進退的縱深。

上述這些固定收益商品,不管在牛市熊市如何更迭,照常定期派發股息、債息或租金,加上美股的配股配息計畫都會提前公佈,這一筆筆穩定的被動收入不但維持住資金的流動性,也方便投資人做財務規劃,更提供了避險機制與逢低買進的機會。

對於退休族、提前離開職場人士或是 SOHO 族 (在家上班人士) 而言,日常的生活費用就有了固定現金流的挹注,沒花用完的股息,可以再投入好的投資標的,自用投資兩相宜。當然,如投資理論所揭示 : 固定收益資產的報酬有極限,但是股票資產的未來報酬就沒有上限,所以一般散戶投資人也只適合將部分比例放在固定收益資產上,免得只顧了現金流收益,卻忽略了股票資產攻擊的增長性力道。

人身風險

自然人,難免要面臨疾病、傷殘、死亡等人身風險,一旦風險事故發生,人走茶涼 。身邊所愛的家人經常在哀傷中一片慌亂,如果又不擅處理理財事務,那我們投資人花了大半輩子心血累積打造的財富,恐怕他們就無法順利接手管理,進而分享到我們的遺愛。

美國金融市場提供的投資標的,可以解決我們散戶投資人這樣的擔憂! 正如股神巴菲特多次公開說 : 他死後的遺產 10% 配置在短期政府債券,90% 配置在非常低成本的 S&P 500 指數基金。這就是股神生前訂好死後的投資規劃,走極簡風 !

相同的 ! 我也可以效法股神的極簡風格投資規劃,用 3 支 ETF,建構一個可以傳家永續的投資組合。

- VT (全世界股票 ETF)

- BND (總體債券市場 ETF)

- RWO (全球房地產 ETF)

越簡單的系統越不容易失敗 ! 這樣的投資組合十分精簡,無須更動,無須照顧,可以隨時間成長,當成遺產傳家,是一份長久為家族效勞的資產。一生理財,其實就像是跑馬拉松,要的不是半路風光,要的是贏在終點,樂在終點, 還要萬世流芳 !

【延伸閱讀】