A&F,還沒有引進台灣的美國品牌,雖然在台灣不易取得,但卻時常在青少年族群的衣服上,看到糜鹿的影子。彷彿穿上這個品牌的衣服,就是一種流行,一種風潮,還有一絲絲與眾不同的心理。

成立於1996年的Abercrombie & Fitch,除了這個品牌之外,還有abercrombie kids, Hollister, 和Gilly Hicks都是它旗下的品牌。以往這些品牌代表著年輕人的流行風潮。

或許風潮,來自於酷炫的店面。A&F的店面十分地有特色,之前的每間店面都像是PUB一樣,使用視覺、聲音、味道來吸引消費者,這就是A&F的獨特感官體驗。

店面的精心裝潢之外,還有公司採用白人至上(white aesthetic)的策略,使A&F有強烈的個性風格。這種有個性的品牌風格,不是每個人都能接受的。其中最引人詬病的莫過於A&F的策略—公司遵循著「Look Policy」,A&F不僅僅使用外貌政策來挑員工,並且也使用這項政策來界定它的顧客群18~22歲外貌、身材姣好的白人俊男美女。如此的小眾行銷策略,在現今倡導種族平等的社會當中,作用已慢慢式微。因此A&F一直以來所追求的祼男潮流,也在最近做了改變-A&F即將跟裸男說拜拜!而這項策略究竟能不能抓住消費者的心?就讓我們拭目以待!

接下來讓我們從損益表來看看A&F過去的經營績效如何:

首先看到的是營業收入,在2005年至2014年,呈現起伏不定的情況,從2008年金融海嘯後到2009年呈現下跌的趨勢,而自2010年開始,受惠於Hollister在美國的擴張,因此至2012年是呈現向上趨勢,但自2013年後因為品牌的定位不明確,因此而影響了它的營收。在2015年A&F改變了它的策略-去掉在衣服上的品牌商標,詳情請看-讓A&F告訴我們,品牌商標如今是否仍然重要,而這項策略是否會成功讓A&F的營收增加呢?就必須靠逐步觀察接下來的每季營收來做判斷了。

接下來我們看到它的毛利率,在初期約在66%~67%間,這算是滿高的毛利率,對比它的競爭對手American Eagle Outfit,過去十年的毛利率約在35%~46%左右,表示A&F的品牌是有競爭力的,因此消費者願意花費更多錢去購買A&F的衣服。但隨著2010年調整的價格調整後,毛利率則開始下滑了。

再來看到的是營業費用,和營業收入呈正向變動,只有2009年雖然營收下降了,但是銷管費用並沒有下降得那麼多。而營業利潤也隨著2010年調整價格以及營收的減少等因素,從之前的14%~19%下降至2%~8%。

從上表中可以看出營業外收支對於A&F來說,微乎其微,對最後的利潤影響並不大,故在分析財報時非考量的重點。

接下來看到的是現金流量表中的營業活動現金流量:

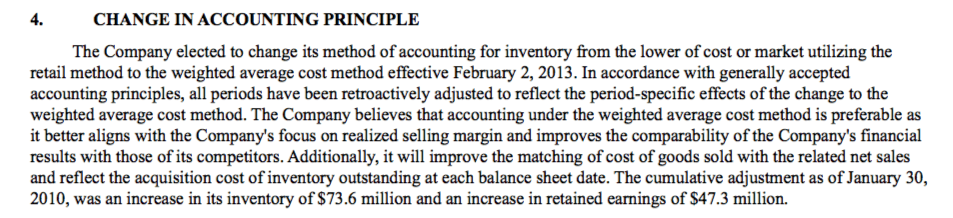

營業活動所產生的現金流量基本上和淨利差不多,只有2012年差得比較多,主要是因為當期存貨增加得比較多,而為什麼會在2013年特別增加比較多存貨呢?在2013年的年報中有解釋:

from 2013 annual report

主要是因為存貨計價方法的變動,從LCM改成加權平均成本法。這個變動除了讓期未的存貨價值增加了,還讓保留盈餘增加了。此時我們再回去看看公司的淨利,在2013年度的確賺得比其他年度還少,如果公司沒有調整期未存貨,勢必會讓本期的淨利變得更少。而從這個會計估計變動,我們可以有一個底:2013年實際上的淨利,比公司的帳面數字還要更少。

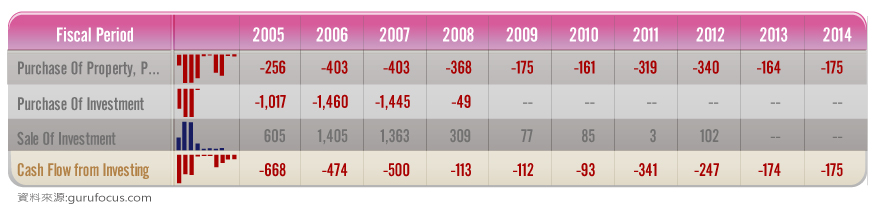

接下來我們來看投資活動現金流量:

A&F的主要投資都花費在購置設備廠房,而在2005年到2008年還有投資有價證券,但觀察目前帳上已經沒有有價證券了,等到帳上有數字之後再來觀察它的投資項目即可。

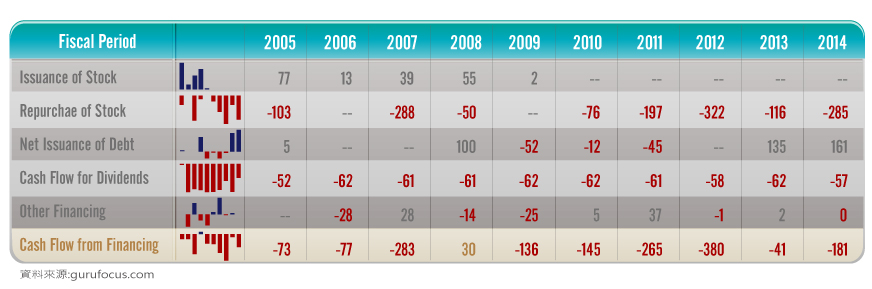

再來看到的是融資活動現金流量:

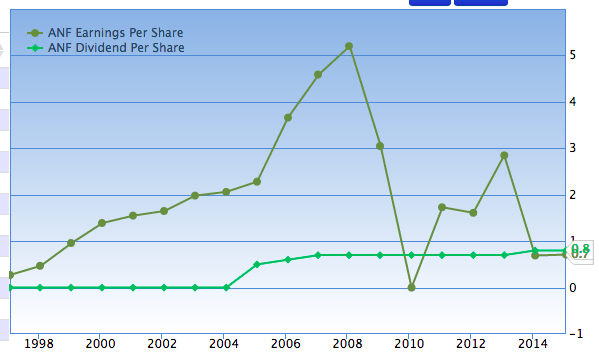

從融資活動現金流量可以看出,公司有部份年度淨利是呈現逐期減少的情況,但是發放的股利卻沒有減少的趨勢,甚至在2010年發的股利比賺的EPS還多。

而或許是為了挽回股價,在2011年至2014年,公司每年都有買回自家的股票。

而在2013年以及2014年公司也發行了債券,這些債券的用途,包括支付營運資金、購買投資、一般營業用途,當然也包括買回公司股票。我們可以看到在2013年、2014年從營業活動賺來的分別為175及312(million dollars),但花在購回股票的部份就有116以及285,從本業賺來的不夠花,只好向外舉債了。

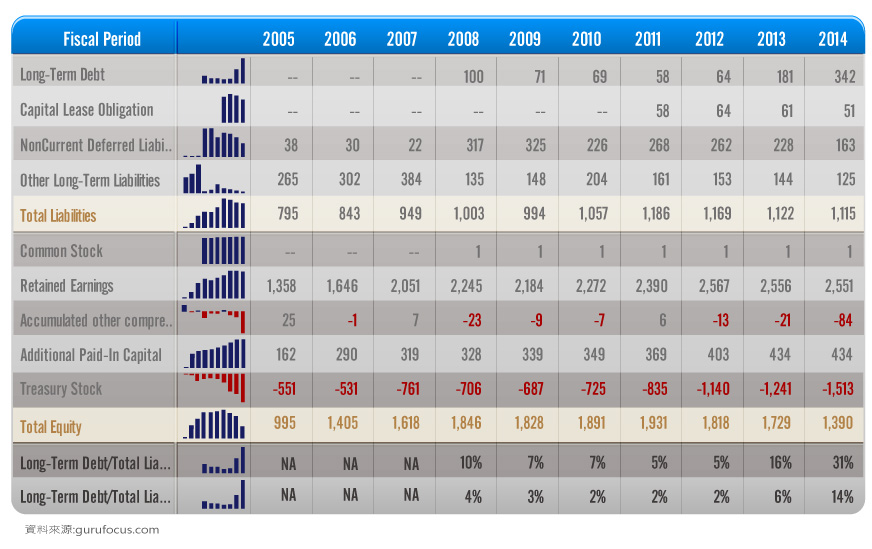

接下來我們從負債比率來看看公司的體質如何:

可以看出只有2014年長期負債佔比較高,而2014年的ROE仍高於ROA表示舉債經營是有利的。

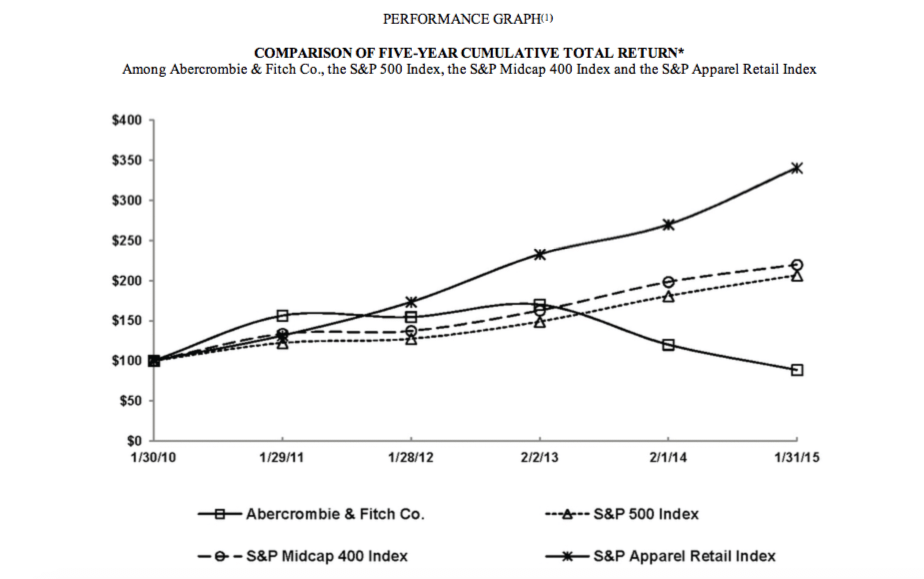

最後我們來看看A&F的績效如何:

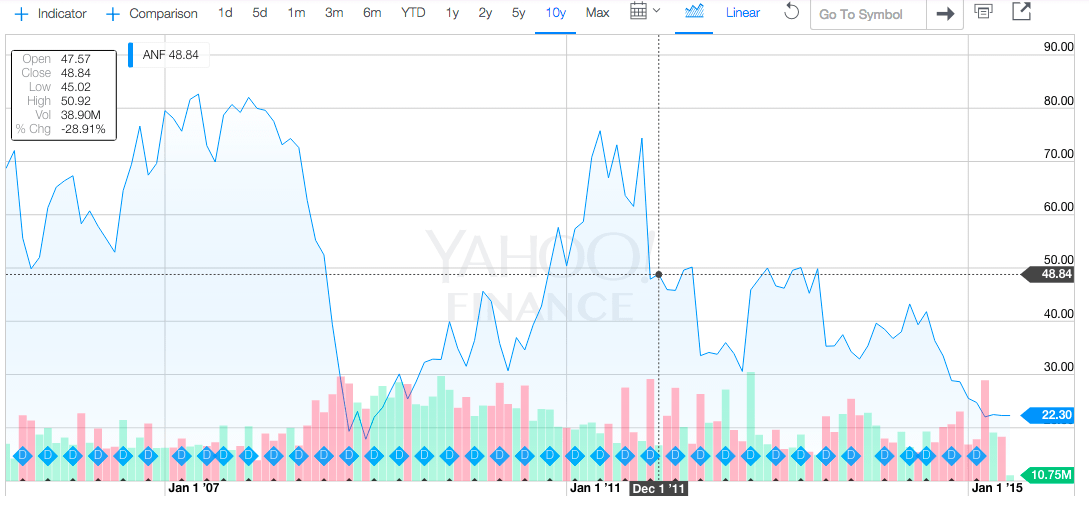

從圖中可以看出從在2010年到2013年這段時間,A&F表現得和S&P500差不多,但從2013年到2015年初的表現要比S&P500遜色得多。

總結:A&F在2005年至2014年這段期間因為品牌定位不夠明確、以及受到零售服務業強力競爭的壓力下,財務表現並不亮眼。公司也制定新的策略—拿掉招牌糜鹿。而拿掉logo或者是其他的競爭策略是否真的能夠為A&F帶來未來的成長,就得用每季的財報數字來證明了。

【延伸閱讀】