儘管監管機構和企業高層本週一直在試圖平息歐美銀行產業系統性風險的蔓延,但瑞信 172 億美元 AT1 債務被減計至零對整個產業的影響已經開始慢慢浮現。

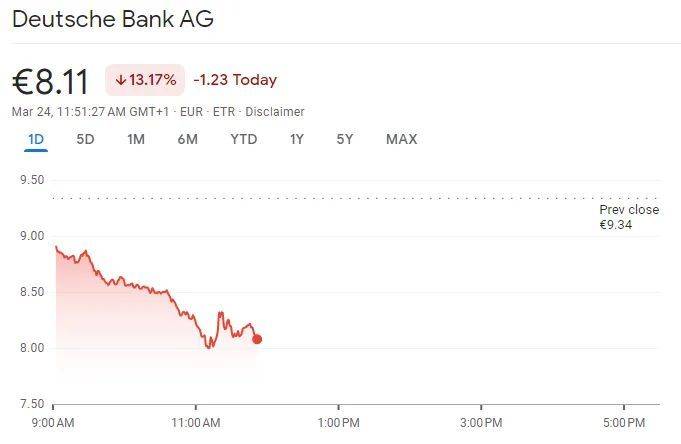

法蘭克福時間 2023 年 3 月 24 日(週五),德國最大銀行、全球主要金融機構之一的德意志銀行(Deutsche Bank, DBK-DE)(下稱德銀)股價連續第三天下挫,截至發稿一度跌近 15% ,創 2020 年全球新冠肺炎疫情暴發早期以來的新低。先前,由於市場對歐洲銀行穩定性的擔憂持續存在,針對該行違約風險的保險成本大幅上漲,引發了對歐洲更廣範圍內銀行產業整體穩定性的擔憂。

市場對德意志銀行失去信心

IG 首席市場分析師 Chris Beauchamp 表示,

「我們仍在緊張地等待另一張多米諾骨牌的到下,德銀顯然是每個人心中的下一張骨牌。」

針對德意志銀行股價暴跌,德國總理朔爾茨回應稱,德意志銀行「獲利豐厚」,沒有理由擔心,歐洲銀行體系穩定。但是,上述言論並沒能提振市場。

德意志銀行 CDS 暴漲 31 個基點,創單日最大漲幅記錄

週五德銀股價的大跌,也拖累其他擁有大量債務的歐洲銀行大跌。

截至發稿,德國商業銀行跌 8.26% 、法國興業銀行(Societe Generale, GLE-FR)跌 7.5% 、法國巴黎銀行跌 6.58% 。斯托克 600 銀行指數週五下挫 4.4% ,不僅成為全歐洲表現最差的板塊,還抹平了今年年初以來的所有漲幅。

除德銀和歐洲其他銀行的下跌外,關於美國司法部正在調查瑞信和瑞銀(UBS Group AG, UBSG-CH)集團的消息也打擊了市場信心。截至發稿,瑞信和瑞銀分別下挫 7.37% 和 7.21% 。

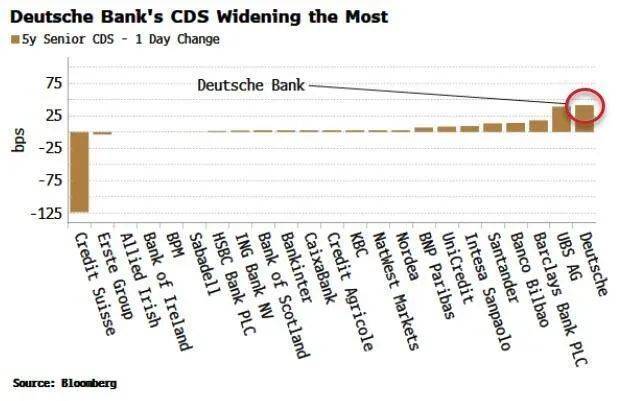

而在前一日,標普全球(S&P Global, SPGI-US)的數據顯示,德銀的信用違約掉期(CDS)從前一天的 142 個基點飆升至 173 個基點。據 Refinitiv 的數據,這是德銀 CDS 自 2019 年有記錄以來的單日最大漲幅。當時德國監管機構修改了債務框架,引入了優先票據。

與此同時,德銀的部分債券也遭到拋售——該行報酬率為 7.5% 的 AT1 債券下跌 1 美分至 74.716 美分,報酬率也隨之升至 22.87% 。據Tradeweb的數據, 22.87% 的報酬率是該行 AT1 債券兩周前報酬率的兩倍。

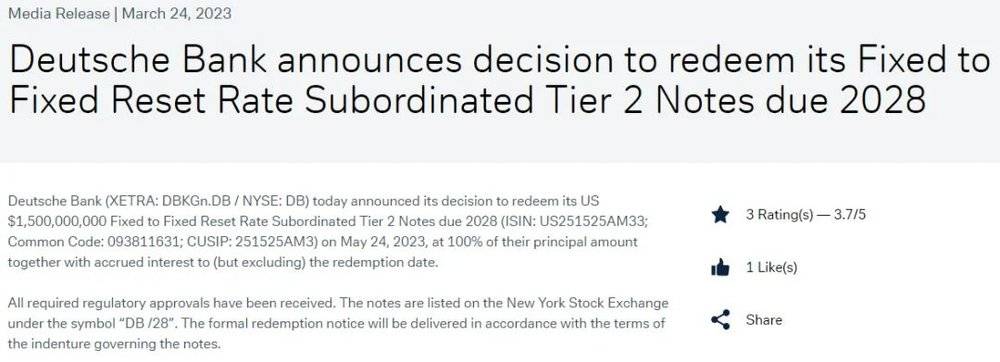

在CDS飆升和股價大跌之下,德銀在 3 月 24 日歐洲交易時段發布緊急公告稱,將提前贖回二級次級債券。德銀表示,「德銀今天宣布,本行決定在 2023 年 5 月 24 日以 100% 的本金以及截至(但不包括)贖回日的應計利息,贖回其 2028 年到期的 15 億美元的二級債券。」

據彭博社報導,這樣的行為通常是為了讓投資者對公司的資產負債表有信心。然而,德銀股價的反應表明,市場並不買帳。

截至發稿,德銀和德國金融監管機構 BaFin 均並未立即回覆媒體的置評請求。

💡CDS是什麼?不妨看看這篇文章吧>>>CDS 是什麼?如何運作?

德意志銀行發生了什麼事?

《每日經濟新聞》記者注意到,先前彭博總體策略師 Simon White 就發現,在歐洲銀行之中,五年期信用違約互換(CDS)單日波動最大的就是德銀,差價擴大的幅度甚至超過了瑞銀。

過去一個月,德銀的 CDS 波動幅度幾乎和瑞銀相當。

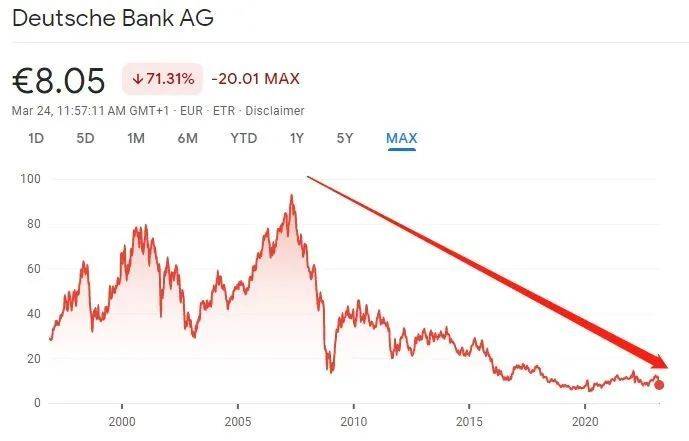

德銀內部問題

此外,與已經被收購的瑞信類似,過去十年大部分時間,德銀的收入都在下降,該銀行的治理也面臨問題,比如德國銀行監管機構 BaFin 就曾指責該行對洗錢的管控不力。雖然在過去兩年,德銀的收入和獲利能力有所改善,但其股價表現還是落後於其他歐洲銀行股,市凈率也仍然很低。

Simon White指出,在始於去年夏季的歐洲銀行股反彈中,德銀的表現落後,而該行的市凈率仍處於低位。相比 2008 年,德銀的傳染風險小得多,可並非毫無風險。

Equiti Capital 首席總體經濟學家 Stuart Cole 指出,「德銀成為焦點已經有一段時間了,該行與瑞信過去的情況類似。德銀經歷了各種重組和領導層的更叠,試圖重新站穩腳跟,但到目前為止,這些努力似乎都沒有真正奏效。」

受外部風波影響

瑞信在上週末被迫接受瑞銀的收購後,瑞士政府將瑞信高達近 172 億美元的 AT1 債券減計至零,這也是歐洲規模達 2,750 億美元 AT1 市場最大一次價值減記事件。瑞士政府的做法引發巨大爭議,因為這表明各大銀行發行的 AT1 資產將面臨越來越大的壓力。

Cole 認為,瑞士政府將瑞信 172 億美元 AT1 債券減計至零所帶來的影響,使人們對銀行資金的一個關鍵部分產生了疑問,這也使得德銀一直面臨的問題更加難以克服。

歐洲銀行業現況

路透社報導還稱,包括上週的歐洲央行在內,本周美國聯準會、瑞士央行和英國央行的升息,也加劇了市場對全球金融環境進一步收緊的擔憂,儘管美國聯準會已經暗示即將暫停升息週期。

《每日經濟新聞》記者還注意到,整個一周,歐洲監管機構和各大公司高層都在試圖讓交易員對銀行產業的健康狀況放心。德銀董事會成員 Fabrizio Campelli 本週四還表示,上週末瑞銀對瑞信的收購並不能反映歐洲銀行產業的整體情況。

然而,標普的信貸策略團隊表示,「在不確定的經濟環境下,投資者信心依然脆弱,政策制定者可能無法遏止目前的動蕩,否則銀行產業內外可能會產生更持久、更嚴重的影響。甚至本月銀行產業的壓力變得更加明顯之前,我們就預計,由於利率大幅上升和經濟成長的放緩,包括一些國家的衰退預期,全球信貸狀況將在 2023 年繼續減弱。」

頂級信用評級機構穆迪(Moody’s, MCO-US)也表示,隨著各國央行繼續努力遏止通膨,緊張金融環境持續的時間越長。

「壓力蔓延到銀行產業以外,造成更大的金融和經濟損失」的風險就越大。

《虎嗅網》授權轉載

【延伸閱讀】

清除絆腳石-_-.png)