網友問我說:「原物料漲價、缺工,會如何影響營造業的獲利?」因為我有投資營建股與營造股,而且營造股的根基(2546)是我第一大持股,剛好把觀察心得寫下來,給有興趣的投資朋友們參考。

我認為再怎樣缺料缺工或打炒房,住宅案、公共工程以及商辦廠辦都還是要蓋,營造股反而適合存股,因為它是「供應商」。本文將舉根基為例說明,同時,根基 1/13 收盤價 51.5 元距離歷史高點 54 元不遠了,有望再創新高嗎?今年的現金殖利率又該如何計算呢?(編按:根基 3/24 收盤價 55.1 再創歷史新高!)

本文將分享四件事:

- 我持有根基的未實現損益情形

- 「雙缺」對營建股與營造股都有影響

- 根基是供應子彈的公司,子彈變貴了不見得是壞事

- 現金殖利率該怎麼算?

▲網友詢問承熙雙缺對營造股的影響,來源:股市爆料同學會

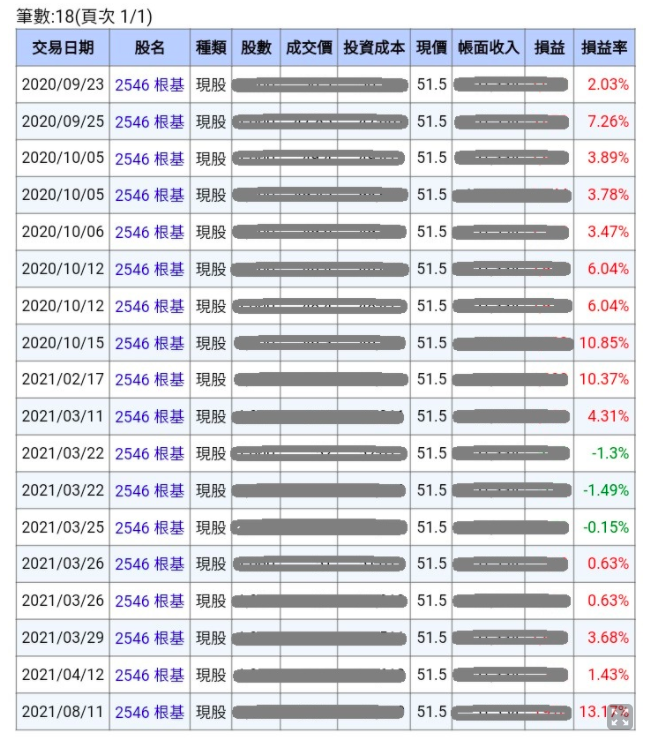

我持有根基的未實現損益情形

我是 2020 第一次買進根基的,雖然已經錯過它過去十年累積漲幅幾百 % 的時機,但我買進後仍持續加碼。

▲承熙持有根基的明細,來源:手機截圖

我買進的價位都不是當時的低點,但全都續抱,除了最後一筆以外統統參與除息,截至 2022/1/13 帳面上不含息的報酬率是「3.97%」,因為 2021 已經填息,把 7%(3.6 / 49.36)加進去後是「10.97%」,這就是我的未實現報酬率。

此外,在股價緩慢上漲逼近歷史高點的現在,我還是不賣出,因為三月就要宣布股利了,在 2021 EPS 即將再創歷史新高之下,可以繼續領到不錯的股利,下面會再細講。

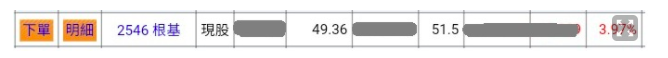

▲承熙持有根基的未實現投資報酬率(不含息),來源:同上

「雙缺」對營建股與營造股都有影響

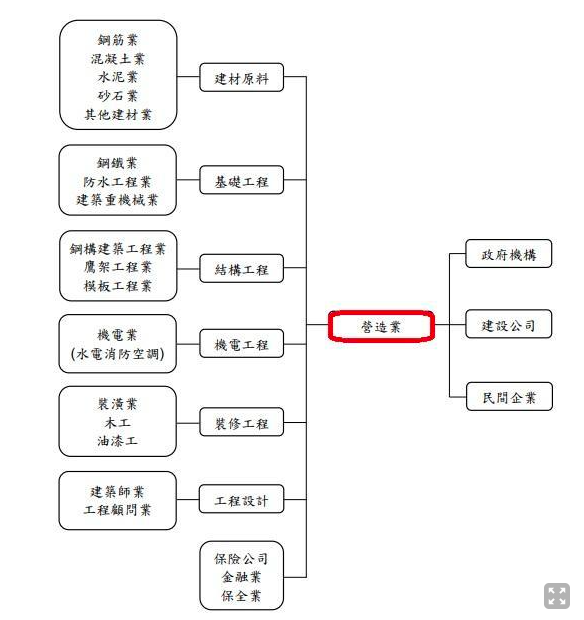

一件事情對某類股影響如何,可以先從產業上中下游關聯圖切入觀察。下圖是根基 2020 年報 p64 的說明。

▲營造業的產業上中下游關聯圖,來源:根基 2020 年報 p64

營建/營造是產業火車頭

看完上圖至少能知道,「營建/營造是產業火車頭」這句話所言不假,因為上游的相關行業多達 17 個,與「缺料、缺工」有關的至少有:

- 建材原料的鋼筋、混凝土等。

- 基礎工程的鋼鐵業。

- 結構工程的鋼構建築工程、鷹架工程和模板工程。

營造業是供應子彈的公司

從圖片也可以知道「營造業」位處中游,跟上游一樣也是「供應商」,下游則是政府機構、建設公司以及民間企業。彼得林區說過,與其找相互廝殺的公司,不如找提供子彈的公司,營造股就是提供子彈的公司。

營造業是營造廠,再查內政部營建署營建統計資訊,截至 2021Q3 台灣共有 19,247 家營造廠,其中「甲等綜合營造業(廠)」有 3,032 家,請先記住這個「甲等」。

▲台灣截至 2021Q3 的營造業家數,來源:內政部營建署營建統計資訊

再來是營造業法第 3 條規定:「綜合營造業:係指經向中央主管機關辦理許可、登記,綜理營繕工程施工及管理等整體性工作之廠商。」從字面理解大致就是綜合營造業的內容「包山包海」。

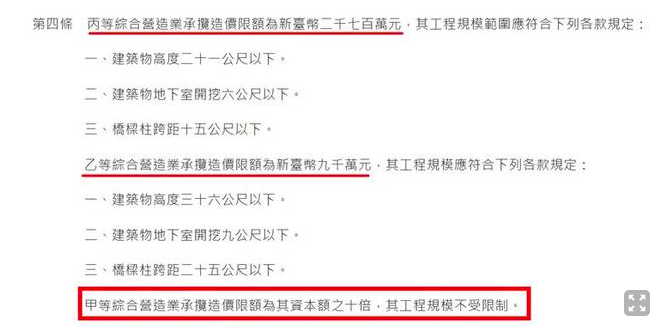

至於甲等就是等級的意思,自然是甲等優於乙等、乙等優於與丙等。營造廠區分等級對我們投資人的實益在於:「等級越高者可以承攬的工程金額就越大」,承攬的金額就是「營收」。

再依營造業承攬工程造價限額工程規模範圍申報淨值及一定期間承攬總額認定辦法第 4 條規定,甲等營造廠可承攬之工程金額上限為其「資本額之十倍」,而且「工程規模不受限制」,乙等與丙等的金額上限就比較低了,而且工程規模也各有限制。所以綜合營造廠按照能力分成甲乙丙三個等級,營造業可說是特許行業的一種。

▲營造業承攬工程造價限額工程規模範圍申報淨值及一定期間承攬總額認定辦法第 4 條,來源:內政部營建署

回到一開始的「產業上中下游關聯圖」,營造業的下游是「政府機構」、「建設公司」與「民間企業」,我們可以稱呼這些是根基的「三大業主」,他們都是委託方,根基居中承攬委託的工程案予以製造,完工後再把產品丟給業主驗收,所以業主是下游。

營造業是供應子彈的,三大業主中政府機構不會倒,頂多赤字預算;建設公司很多家,也可能倒閉,不過圖中所指的建設公司其實是根基的母公司:冠德(2520);至於民間企業更不用說了,數量更多也是有倒閉風險,但不論怎麼倒閉,製造子彈的根基可以選擇把「子彈」賣給別人、子彈變貴了可以選擇賣給願意出高價的人。

對投資興建住宅的營建股的影響

雙缺對營造股的下游建設公司影響比較大,畢竟它們做的是投資興建住宅,然後賣掉賺取價差,因此對料工雙漲相對敏感。至於因應之道,我認為有以下三種方式:

- 已經完銷的建案:無法改變

建案發包後必須想法子把成本上漲的壓力轉嫁給客戶(即售價),預售賣得越好就越沒有機會轉嫁,因為與客戶的買賣契約已經簽訂者不能再變(無法漲價)。換句話說,「預售屋賣得好」在過去是捷報,現在反而變成壞消息。預售屋賣得越好,利潤越縮水。 - 預售中的建案:封盤不賣

在預售階段建商也可以選擇「封盤」,就是預售到一半宣布不賣了。例如一棟 100 戶的建案,有 50 戶已經簽約的就算了,少賺一點,但可以宣布封盤不賣「緊急止血」,等完工後再賣。這個算盤是,一個建案通常兩、三年,等完工後再用更好的價格販售。 - 推案改採先建後售

因為「原物料漲價、缺工」至少 2020 就發生了,建商也可以選擇一改最常見的預售為「先建後售」,等建案完工後再販售。這情形在房價上漲趨勢的區域最明顯,例如科學園區附近,因為園區帶來大量中高消費能力的買家,建商不愁賣不出去,但缺點則是興建期間沒有貨款可以預收。

根基是供應子彈的公司,子彈變貴了不見得是壞事

根基過去的財務表現

看看過去的財務表現,營造業因為產品組合差異性大,導致毛利率比較不穩定。觀察根基 2009 到 2020 這 12 年中,EPS 從 2015 起大致就是一直成長,從 1.27 元成長為 5.91 元。

▲根基最近 12 年獲利表現,來源:Goodinfo

改看最近十季,2020Q2 EPS 突然繳出 2.1 元的好成績,2021Q2 更高達 2.67 元,2021 前三季累積 EPS 已有 5.22 元,已逼近 2020 的 5.91 元,2021 全年創下歷史新高的機率很大。

▲根基最近 10 季獲利表現,來源:同上

根據〈營造業缺工缺料 求政府出手〉(2021/4/24)這則新聞的報導,「現在業者面臨2大困難,首先就是缺工的問題 …… 讓營造業勞工薪資『飆速』上漲。」另外,「營造商說,現在材料平均已經漲了35%;尤其鋼材漲幅更是驚人,有倍數以上 ……」

新聞是 2021 四月的事,這有兩點值得留意:

- 防疫三級是 2021 五月發生的,是在新聞報導之後,也就是說,料工雙漲可能之後變更嚴重。

- 漲價不會是一天就漲到滿,可能前一年的 2020 就漲了。

不論如何,料工雙漲對營建股是很大的衝擊。那麼,為什麼營造股的根基卻可以從 2020Q2 起就一直繳出好的獲利表現呢?除了「營造股是疫情受惠股」,我說不出更好的理由。

獲利還能好多久?

重點是好的獲利表現還能持續多久?我在〈根基 2021/11/25 法說會重點摘要|新變種病毒 Omicron 來襲更須要安心投資〉(2021/11/28)這篇有分享,根基可以讓我安心投資是因為 11/25 法說會公布說,它承攬的台積電廠房數量又增加了,這是毛利率比較好的案子,而且每一案至少都一年起跳。

科技廠房在根基的三大類工程中隸屬「其他工程」,平均而言毛利率優於一般住宅案與土木工程案,而且,業主因為要拚製程,在料工雙漲之下如果要確保如期完工,勢必要給營造廠更好的利潤才能搶到工班。

此外,根基在公共工程也有所斬獲:

- 承攬新北市泰山社宅案,金額為 31 億。(公司 2021/6/3 重訊公布)

- 承攬台61線後龍觀海大橋及西湖溪橋改建工程案,金額為 21 億。(公司 2021/10/8 重訊公布)

- 承攬嘉義市區鐵路高架化計畫C612標嘉北高架車站、嘉義高架車站及北回歸線車站工程標案,金額為 71 億。(公司 2021/12/21 重訊公布)

這些公共工程案雖然時間都很長,但至少利潤比承攬一般住宅案好,可以說是很穩定的基本盤。

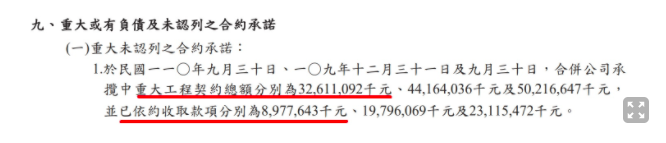

如果要回答獲利還能好多久?我認為每季追蹤一次在手訂單金額就夠了,目前最新的是 2021Q3 的 326.11 億,扣掉已依照契約收取的 89.78 億,剩下的 236.33 億就是「未來的營收」。

▲根基在手訂單金額,來源:根基 2021Q3 財報 p26

但因為金額是截至 2021/9/30,時間距今又過了三個半月,必須等最新財報公布才能知道更新的金額。不過我認為不用太擔心,因為前述的公共工程在 9/30 以後拿下的至少有兩橋案及三車站案,兩案合計 92 億,而且還有未公布金額的台積電廠房案,在手訂單金額有機會重回 400 億以上。

現金殖利率該怎麼算?

對於投資朋友而言,因為 1/13 收盤價 51.5 元已經逼近歷史高點 54 元,公司即將在三月公布配息,現金殖利率又該怎麼算呢?畢竟同樣的錢買貴了股利會縮水。

計算方法

我的算法很簡單,步驟如下:

- 已知資訊為 2021 前三季 EPS 5.22 元。

- 2021 第四季 EPS 抓最近四季最差的 1.1 元。

- 2021 全年 EPS 抓 5.22 元 + 1.1 元 = 6.32 元。

- 盈餘分配率抓 70%。

- 2022 現金股利為 6.32 x 70% = 4.4 元。

- 現金殖利率:4.4 元 / 51.5 元 = 8.54%。

更多計算方式可以參考我之前這篇〈靠冷門股散戶也能每年投資報酬率5%~10%,這支股票未來現金殖利率這樣算〉,因為上面的是保守算法,舊文還有其他算法。

盈餘分配率抓 70% 的三大原因

為什麼不是繼續抓 2021 的 61% 呢?

- 2021 分配 61% 已經讓投資人意外,我認為公司不會繼續給投資人「驚喜」。

- 根基的母公司冠德是建設公司,需要現金。

- 台灣疫情在即將進入 2022 農曆年的時候發生變數。

盈餘分配 70% 既能給投資人一個交代、又能挹注現金給母公司、還能保留部份現金因應疫情,三好。

結語

最後總結全文重點如下:

- 營建原物料及工資上漲帶給營建類股的挑戰很大,特別是投資興建住宅的營建股,但對供應商的營造股而言,我認為不是壞事。

- 根基是營造股,過去的獲利表現不錯,而且 2021 年底法說會公布又拿下科技廠房訂單,然後公共工程也有所斬獲,最新的在手訂單金額有機會站回 400 億以上。

- 目前計算出來的現金殖利率為 8.54%(截至 2022/1/13),投資朋友如能在股價較為便宜時買進,能獲得分配的股利就會比較理想。

本文不具投資勸誘之意,內容僅供個人檢討與學習;投資有風險,投資人應審慎評估並自負盈虧。

《承熙》授權轉載

【延伸閱讀】