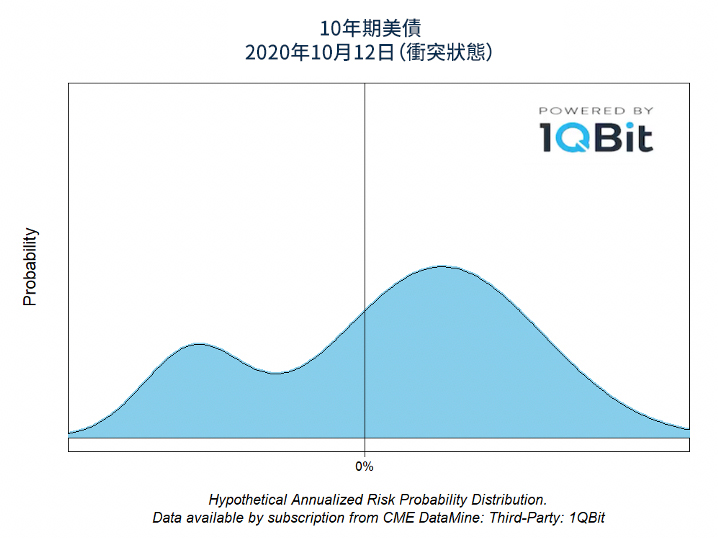

我們對 美債市場 情緒的研究閃現出高度異常的「衝突」風險信號狀態,10 年期美債期貨的假設預期報酬在未來幾個月呈雙峰機率分佈。這種機率分佈通常與事件風險有關。也就是說,市場參與者在辯論兩種相競爭和相衝突的情境,並且兩種情境都有較高的發生可能性。在我們的研究中這表現為雙峰型的預期報酬機率分佈,我們稱之為「 衝突狀態 」。

註:市場風險與情緒研究是與量子計算和機器學習諮詢公司 1QBit 合作開展。市場情緒表數據可透過芝商所的 DataMine 獲取。

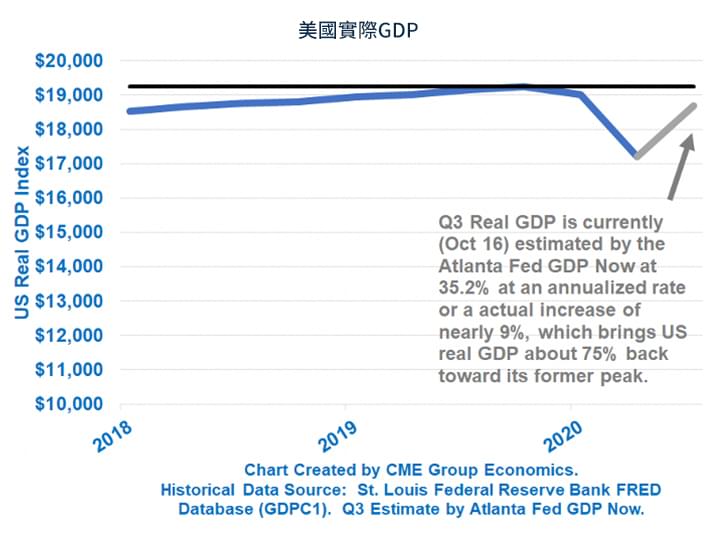

經濟正在快速反彈?

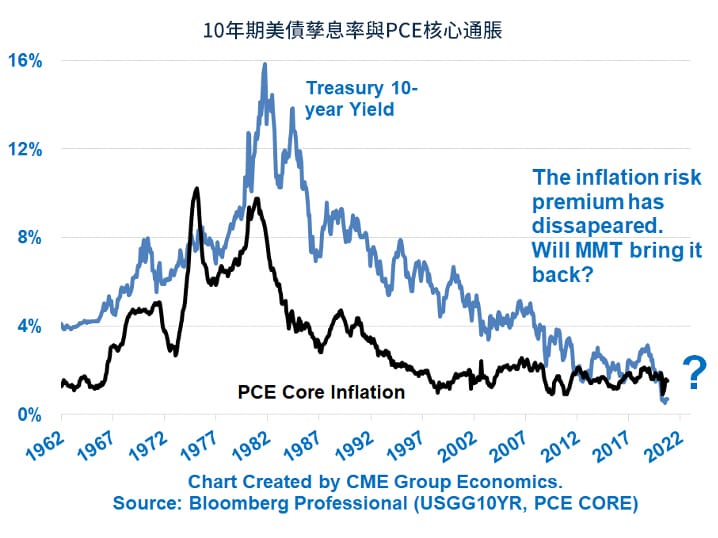

債券市場可能出現的一種情景是經濟快速反彈。亞特蘭大聯邦儲備銀行的估算模型「GDP Now」預估 2020 年第三季度美國的實際 GDP 成長年化率於 30% 區間的中位。將數據除以 4 ,這意味著美國經濟將從 2020 年 2 季度的低位復蘇了 8% 左右,也是從疫情封鎖低位恢復到前一高位的約 75% 。倘若在大選之後推出更多財政刺激,一些分析師認為 2021 年將會有穩健的經濟成長,預示著會形成未來通膨。對於美國國券市場,政府債券供應增加和少許的通膨,兩者結合將降低債券價格和提高殖利率。

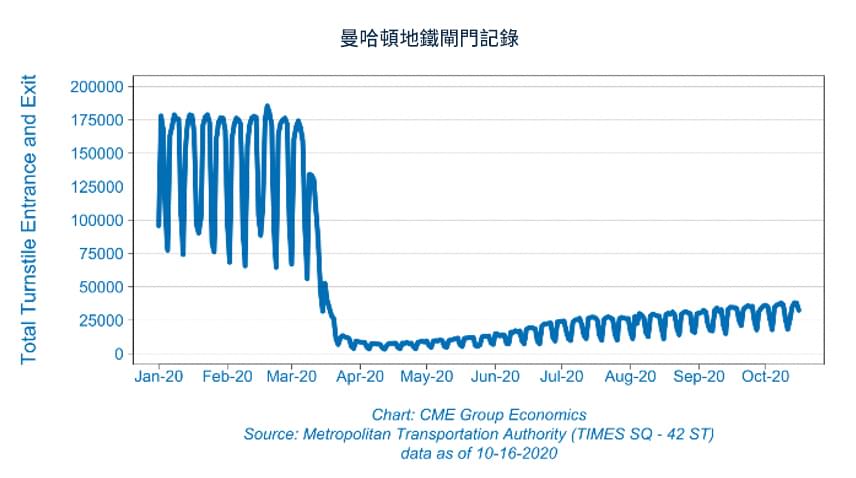

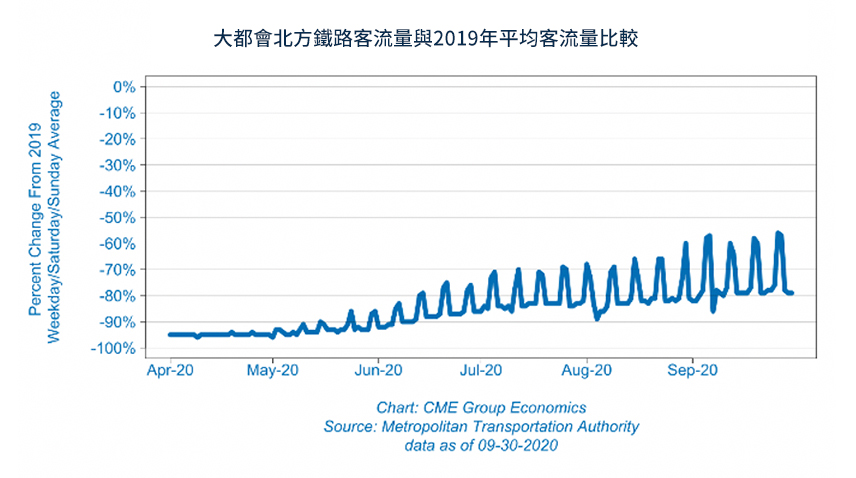

經濟復蘇是否停滯?

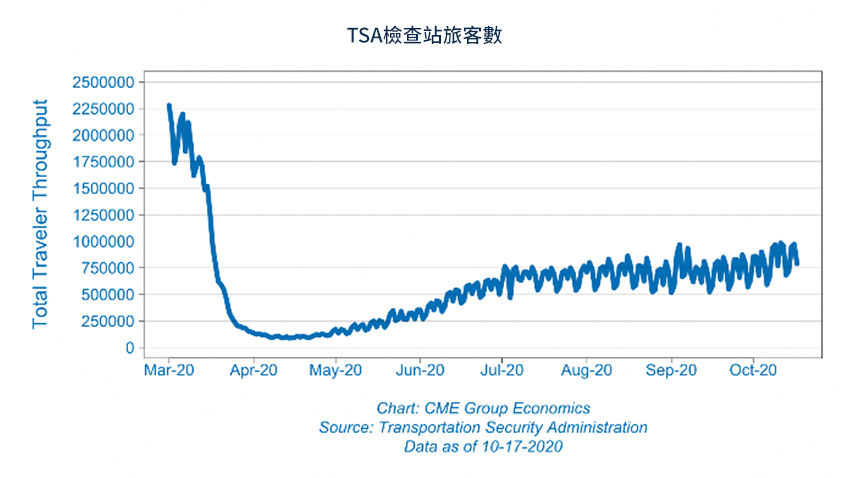

我們追蹤的航空公司、餐廳、地鐵和通勤鐵路的相關數據顯示經濟復蘇出現停滯跡象。我們可能正進入一個困難時期,在此時期經濟復蘇嚴重依賴於消費者願意參與的活動。消費者並沒有成群結隊地回到餐廳,而且許多餐廳停業了,尤其是在先前熱鬧的市中心商業區。國際航空旅行依然有限。境內商務航空旅行也只是開始回升,多數分析師預計企業將 2021 年的差旅預算削減到疫情前的一半。航空公司宣佈裁員。通勤鐵路由於在家工作的命令而生意慘淡。酒店和旅遊公司亦奄奄一息。

|

|

|

|

雪上加霜的是,學生貸款和按揭債務減免計畫只是延遲了危機,並沒有解決問題。若沒有政府的更大幫助,將會增加 2021 年經濟成長倒退的風險。失業率水平在 2021 年全年可能會高居在 6% 至 7% 的範圍內。

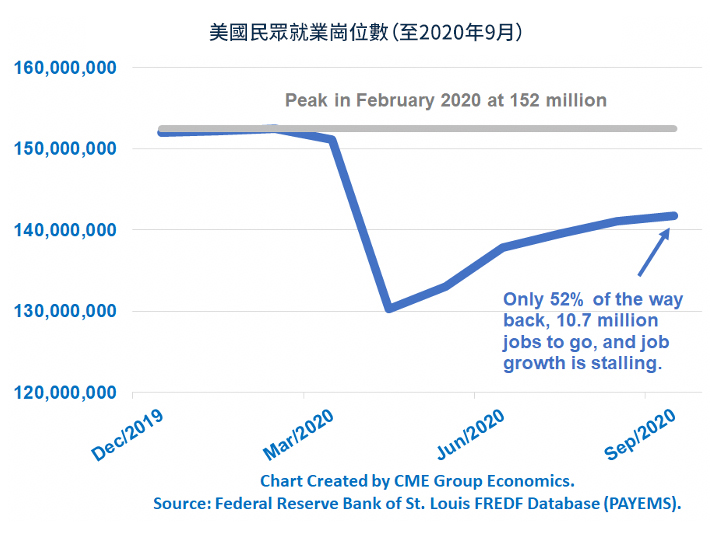

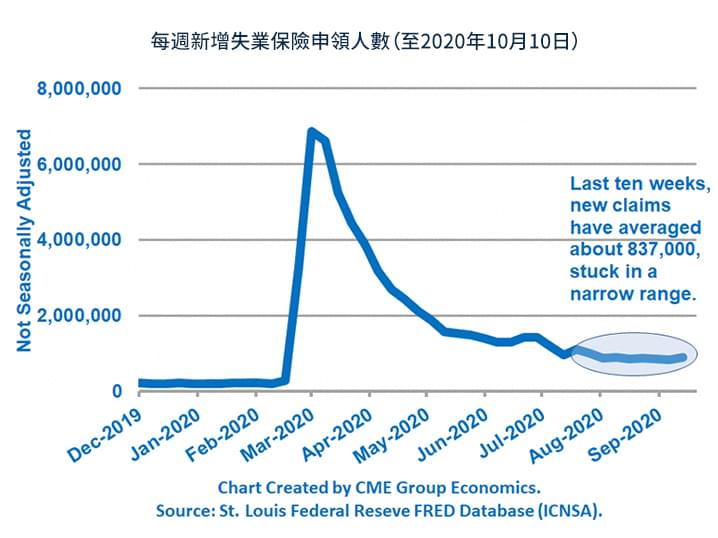

此種失業率高居不下的倒退情景並非支持任何重大普通通膨壓力的情境。雖然實際GDP到 2020 年 9 月底可能會恢復 75% ,但工作崗位只恢復了 50% 。況且,每週新增申領失業保險的人數在過去 10 周內一直停滯在每週 837,000 人左右,情況並不樂觀,因為這預示著失業人數繼續在快速增加。

|

|

這種不太樂觀的崗位情況表明美國聯準會將會讓目標通膨率保持在 2% 以下。在此種情景下,美債價格或許回升,而殖利率甚至可能走向更低。當通膨預期定格在非常低的水平時,就無需通膨溢價。

對選擇權的影響

出現此等衝突情緒狀態時,美債目前價格(或 10 年期美債殖利率)是兩種衝突情況的機率加權平均值。也就是說,市場參與者正在權衡 2021 年美國推出大規模新刺激計劃 帶來輕微通膨下經濟穩健恢復的可能性,以及在沒有通膨壓力的情況下經濟長期疲軟復蘇的可能性。一旦其中一種情景取得市場狀況控制權,那麼價格(或殖利率)可能會快速變動,以反映控制或已實現的情景。倘若發生這種情況,目前價格不太可能會占上風。目前價格只是兩種衝突情景之間的中位。為了管理這種類型的事件風險,值得考慮選擇權策略。

最後需要注意,從選擇權市場角度來看,隱含波動率計算結果可能具有誤導性。Black-Scholes-Merton 基礎選擇權定價模型假定始终不會發生突然的價格跳空。如果市場參與者擔憂出現價格跳空(遇到事件風險時其往往會有如此顧慮),那麼在計算的隱含波動率中則反映了預期波動率以及出現突然價格變動或價格跳空的風險。這提高了隱含波動率,並促使時間價值(theta)發揮作用,因為市場參與者需預估狀況何時會發生變化。

《芝商所 CME Group》授權轉載

【延伸閱讀】