難道升息就要把債券賣掉?或是轉換成股票?我想這是很多投資人共同的疑問。

大部份投資人認為只要一升息就要趕快把錢徹離債券市場,原因就出在 “殖利率上升就會造成債券下跌”,所以大多數專家與新聞媒體又會開始鼓吹在升息這段時間 “股會比債好”這種觀念,一再重覆這種陳腔濫調的言論,更甚至很多專家也認為在升息時間持有債券是相當不智的行為。

好像你在這升息時間點持有債券你就是怪胎一樣,不但周邊朋友會向你投出怪異眼神,連你自己也會開始懷疑自己的決定是否正確,這種莫名的壓力的確會讓原本堅定的投資人轉而把債券賣掉,而改持有現金或是股票上。

先從最近的升息時間來看,從 1980 年開始一直到現在共有 6 次升息,1983 – 1984 年、1988 – 1989 年、1994 – 1995 年、1999 – 2000 年、2004 – 2006 年調升了 5.25%,一直到最近的 2015 年 12 月 16 日到現在共有 6 次升息。

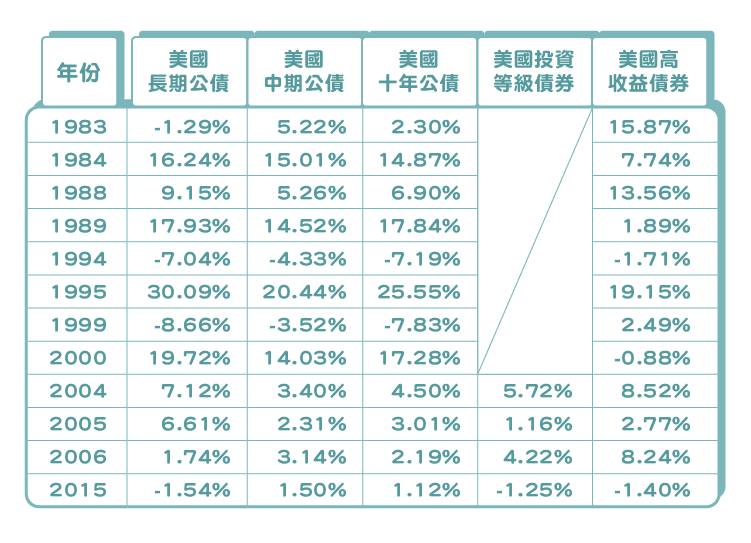

各債券年度資產報酬表

各債券年度資產報酬表

透過這張表很清楚可以看到各債券升息時間共有 12 個年份報酬,除了 1983、1994、1999、2015 年這 4 次時間有負報酬出現,其餘 8 次時間皆為正報酬,而在 1994 年大家說的債券大屠殺,跟股市大跌比起來其實也沒有想像中的那麼可怕,隨後在 1995 年一年時間又整個收復疆土甚至還更多。

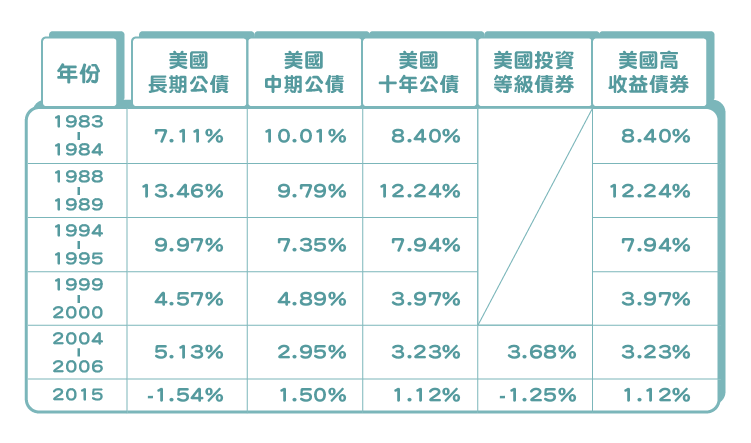

各階段升息總報酬表

各階段升息總報酬表

基本上這 6 次升息時間除了 2015 升息這階段還不知道結果會如何,其餘 5 個階段都是以正報酬收場。

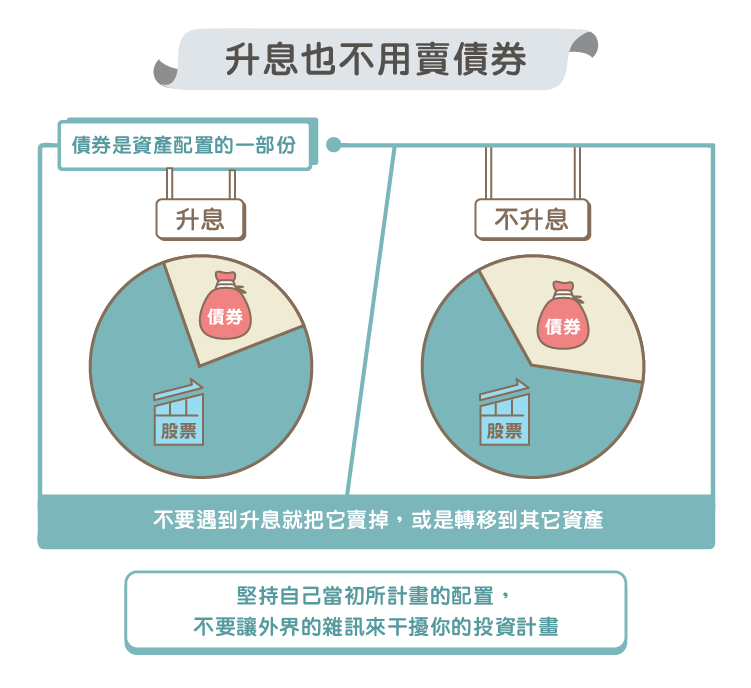

所以升息真的就要把債券賣掉嗎?恐怕不是這樣。

債券對我來說是 “資產配置” 的一部份,也是不可缺少的重要元素之一,而不是一遇到升息就把它賣掉,或是轉移到其它資產,有哪個人可以確定升息後難道股市就不會大跌嗎?

投資朋友還是要堅持自己當初所計畫的配置,不要讓外界的雜訊來干擾你的投資計畫。

《ETF美股—世界財經》授權轉載

【延伸閱讀】