我近期收到了以下的回覆,讓我覺得非常有趣,因此打算寫一篇有關下述回復的文章。

我收到的回覆:

“有一個非常重要的作家兼思想家在你的網站中並沒有被提到,那就是諾貝爾獎得主,行為經濟學之父丹尼爾‧康納曼(Daniel Kahneman)。讀完康納曼的文章後,你就會認可並重視運氣的重要性,股票市場的不確定性下,只有少數人長期能夠戰勝市場。

你當然可以舉華特·許羅斯(Walter Schloss)當戰勝市場的例子,但若他的方法真的這麼好複製,那麼應該很多經理人可以追隨,並且長期每年獲得20%的報酬率。不過很明顯這沒有發生,正如康納曼所稱,我們都對於自己的股票挑選技巧太過有自信,認為自己能夠不斷的戰勝市場,儘管現實的機率明明就微乎其微。”

上述是個很好的評論,而且時常激起投資界有趣的討論,我會對此提供我的觀點。

為何我們很難複製投資大師高報酬率的原因

我認為許羅斯跟葛拉漢(Benjamin Graham)的績效是一般投資人很容易複製的,不過實際上卻很少有人能夠達成。這裡有一個最主要的原因:當你的策略無效時,你很難堅持下去。

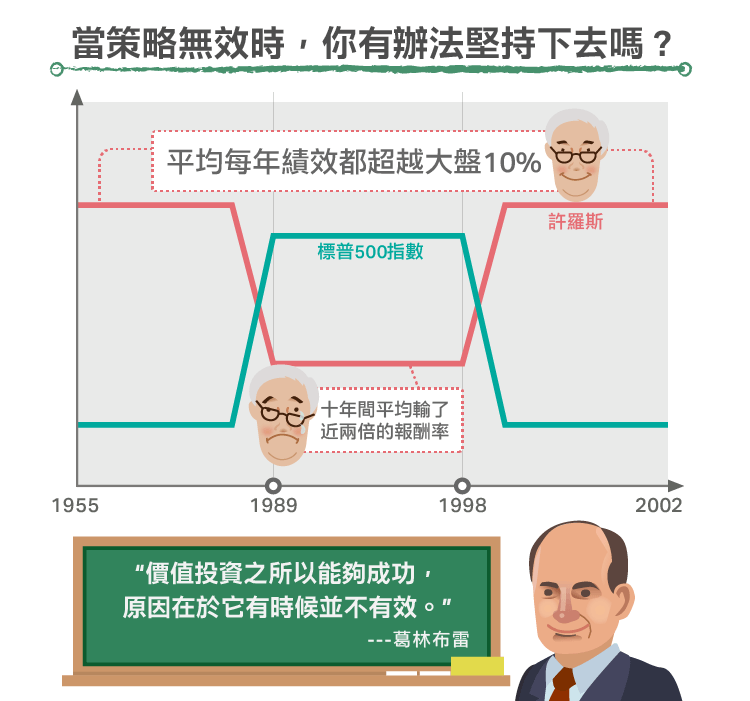

正如葛林布雷(Joel Greenblatt)說過的,“價值投資之所以能夠成功,原因在於它有時候並不有效。”。

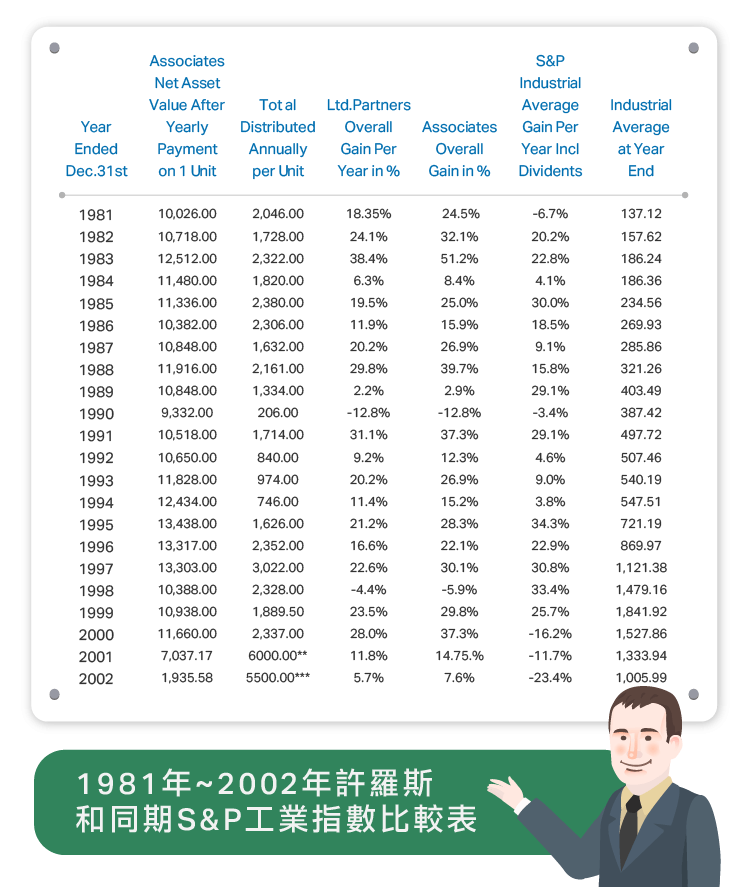

我以許羅斯的投資報酬率為例子,我發現了一個有趣的事實。儘管許羅斯在1955年到2002年的投資報酬率平均每年都打敗市場將近10%(許羅斯報酬率20%,標普500指數報酬率10%),但他仍有2年到3年的時間連續跑輸市場過。實際上,許羅斯甚至有長達10年跑輸市場的經歷。

1989年到1998年期間,標普500指數的報酬率幾乎是許羅斯的兩倍。這意味著從許羅斯在這10年中,有一段時間曾打敗過市場,但對任何投資人來講在一開始就加入這檔基金,你10年後的報酬率就會輸給指數型基金。

有多少共同基金可以在這麼長的時間跑輸市場還存活下來呢?任何投資經理人都會在這麼長的時間內流失掉所有的客戶,但許羅斯只有很小一部分的核心客戶,因此他能夠照自己的步調走,而不用擔心客戶流失問題。否則幾乎99%在這種情況下,客戶都會出走。

許羅斯戰勝標普500指數大復仇

講到耐心,多數投資人若持續3到6個月跑輸市場就會放棄原有策略,少數的人可能還有辦法堅持1年或2年。我不確定是否有人真的能夠堅持10年這麼久。這裡有個有趣的事情,那就是當許羅斯連續跑輸市場10年後,他在接下來的4年反而連續大勝市場,彌補了他連輸10年的報酬率,使得他最後的報酬率依然驚人,14年的報酬率反倒是標普500指數的2倍。這說明了,價值投資有時候確實是會失靈的。

葛林布雷在他的神奇公式中也有提到這個例子。儘管葛林布雷在1988年到2004年這16年間的年化報酬率高達33%,但他也曾經有3年輸給市場。多數投資人在這段時間都會選擇放棄。

結果無法複製 除非概念有被完整執行

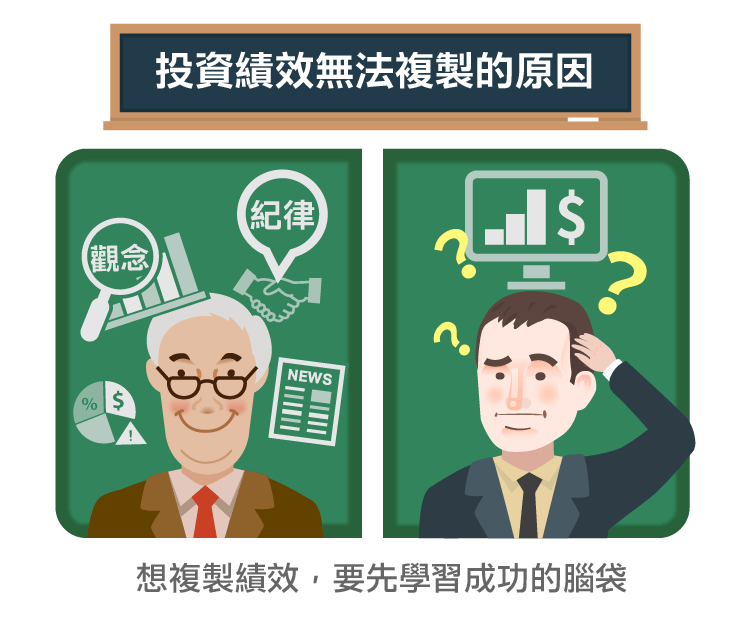

所以一個投資策略,最重要的是它的觀念已經完全烙印在你的心裡,你才能完全利用這個優勢。因此,這並不是簡單的說 “為何大家都無法複製許羅斯的報酬率呢?”,多數人無法做到因為他們沒有那種概念跟紀律。有一個很重要的原因,則是大家都沒有真的花時間去了解大師的投資觀念。他們取得價值投資的概念是很淺顯的,並沒有完全學習到腦海中,所以他們就會很容易在一段時間沒有獲得好報酬率時就放棄。

如同評論所說的, “若很簡單為何大家都沒辦法做到呢”。這句話是對的,這並不簡單,但原因不是這個觀念很難理解,而是當你身邊多數的人都用一些很高風險的投資方式然後卻比你的報酬還好時,你在心理上很難維持紀律。

這就是我對於價值投資為何長期會奏效的想法,價值投資之所以有用,原因在於它時常失靈。

《Base Hit Investing》授權轉載

避免犯下大錯的簡單概念-別專注於股價的短期波動_-.png)