外匯市場:全球交易量最大的市場

如果問你,最大的金融市場是哪一個?你可能會回答是股票市場,但其實不是。是債券市場嗎,也不是。全球交易量最大的市場其實是外匯市場,根據國際清算銀行(BIS)的統計指出,外匯市場平均每天的交易量可以達到五兆美元,相較之下股票市場的日交易量只有約 2,000 億美元,這表示外匯市場不僅是最大的金融交易市場,其市場規模更遠遠超過股票市場。以下就讓我們來進一步了解這個瞬息萬變的外匯市場。

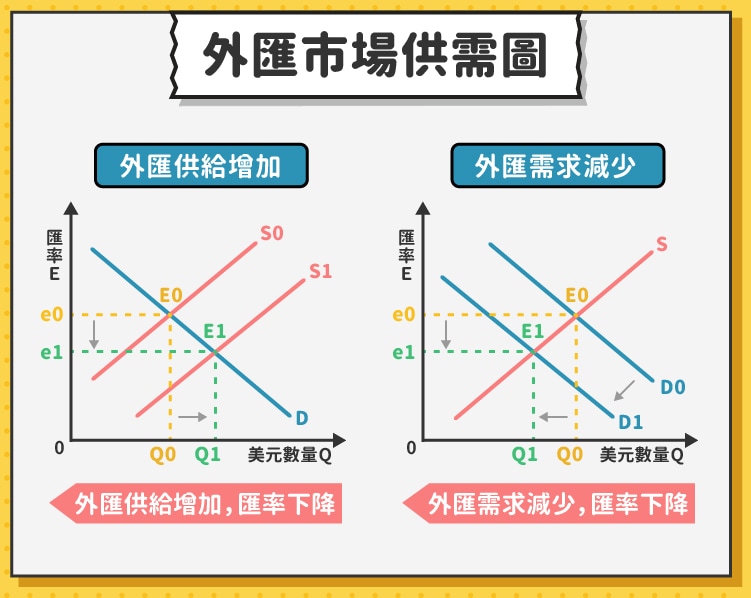

外匯市場的供給與需求

外匯市場跟經濟學上的其他市場相比,如商品市場、勞動市場等,同樣都可以套用供需法則。唯一比較特別的是,外匯是個相對的概念,外匯的供給與需求是關於本國貨幣與外國貨幣的交換,而外匯市場的價格,也就是外匯供需的均衡點,則稱為兩國間的匯率。下面讓我們更進一步探討外匯市場的供給與需求,為了方便理解,若以本國的角度出發,「外匯」其實就是外國貨幣的意思。

- 外匯市場的供給(即用外幣購買本幣)

一國經濟主體用外國貨幣兌換本國貨幣,形成對本國的外匯供給,主要包括以下經濟活動:

1.出口商在國際交易上賺得的外匯,往往需要換成本國貨幣,也形成外匯市場上最主要的外匯供給來源。

2.本國人將在外國獲得的投資收益如股息和利息等匯回,也需要將外幣兌換成本幣。

3.外國企業向本國進行長期投資或短期貸款。

- 外匯市場的需求(即用本幣購買外幣)

一國經濟主體用本國貨幣兌換外國貨幣形成對外匯的需求,主要包括以下經濟活動:

1.購買外國商品或享受外國服務,即有形商品和無形商品的進口。

2.外國人將在當地直接投資和間接投資所得利潤匯回本國。

3.本國向外國長期投資或短期貸款。

4.政府增加外匯儲備資產等(例如台灣央行大量購買美元)。

外匯市場的重要性

外匯市場(Foreign exchange market,簡稱 Forex 或 FX)是一個分散於全球各地用於交易貨幣的金融市場。除星期六、星期天和交易中心所在國家的重大節日外,世界各地的金融中心按各自位置輪流運轉,使外匯市場能 24 小時不間斷的交易各種貨幣,外匯市場也因而決定不同貨幣之間的匯率。

外匯市場是世界上流動性最好的金融市場。交易方包括大型銀行、中央銀行、機構投資者、貨幣投機者、公司、政府、其它金融機構和散戶投資者。而全球最大的外匯交易市場落在英國,在英國交易的外匯金額占總數的 36.7%,這使英國成為全球最重要的外匯交易中心。排名第二和第三的分別為美國(占 17.9%)和日本(占 6.2%)。而交易量及占比前三大的貨幣分別為:美元(88%)、歐元(32%)、日圓(16%),因外匯交易為雙向交易,故總交易量合計為 200%。

而外匯市場的功能主要表現在三個方面,一是實現購買力的國際轉移,二是提供資金融通,三是提供外匯保值和投機的市場機制。

1、實現購買力的國際轉移

國際貿易和國際資金融通至少涉及到兩種貨幣,而不同的貨幣對不同的國家象徵著各自的購買力,因此將本國貨幣兌換成外幣,使購買行為得以實現,這種兌換就是在外匯市場上進行的。外匯市場所提供的購買力轉移交易的經濟機制,使各種潛在的外匯售出者和外匯購買者的意願能夠進行媒合。當外匯市場匯率變動使外匯供應量正好等於外匯需求量時,外匯市場達到均衡狀態。

2、提供資金融通

外匯市場向國際間的交易者提供了資金融通的便利。外匯市場為國際貿易的順利提供了保證,當進口商沒有足夠的現款提貨時,出口商可以向進口商開出匯票,允許延期付款,同時以貼現票據的方式將匯票出售,拿回貨款。外匯市場便利的資金融通功能也促進了國際借貸和國際投資活動的順利進行,例如美國發行的國庫券和政府債券中,很大部分是由外國機構和企業所購買,因此若是缺少了外匯市場,即便有再大量的本國資金,也難以購買到他國的證券資產。

3、提供外匯保值與投機的機制

在以外匯計價成交的國際經濟交易中,交易雙方都面臨著外匯風險。由於市場參與者對外匯風險的判斷和偏好不同,有的參與者寧可花費一定的成本來轉移風險,而有的參與者則願意承擔風險以實現預期利潤,由此產生了外匯保值和外匯投機兩種不同的行為。常見的外匯保值行為如出口商對特定貨幣進行避險,雖需付出避險成本,但卻能確保收入貨幣幣值的穩定性;常見的外匯投機行為其實就是一般的外匯投資者,利用自己短期對各國貨幣的見解,進行買/賣該國貨幣而預期從買賣價差中獲取利潤。

地位特殊的貨幣:避險貨幣

在對外匯市場有初步的了解之後,接下來我們要來認識一種特性特別的貨幣,避險貨幣。一般來講,貨幣往往與該國的經濟發展前景呈現相關,但有些貨幣是當風險事件發生時反而逆勢上漲,也讓外匯市場參與者能夠透過購買這些貨幣達到避險功能,而以下將介紹目前最廣為人知的兩個避險貨幣:日圓與瑞士法郎。

- 日圓

日圓大概是大家最耳熟能詳的避險貨幣了,但有沒有想過為何日圓能成為國際間的避險貨幣呢?其中道理其實跟日圓長年以來的低利率有關。日圓自 90 年代以後經濟上經歷「失落的二十年」,日本央行為了提振經濟長年將日本利率維持在接近零的水準,日圓低利的特性也為外匯投機客提供了交易機會。外匯投機者常常進行借入低利貨幣(如日圓)、購買高利貨幣(如澳幣)的利差交易行為,當兩國間的匯率相對穩定時,外匯投機者能夠穩定地賺取兩國貨幣間的利差收入。然而高利率貨幣的國家往往屬於風險性較高的國家,當國際市場上發生風險事件時,市場參與者會傾向將資金放置在低風險資產,因此國際資金將從高風險國家(高利貨幣)回流至低風險國家(低利貨幣),這種避險行為也使得低利國家貨幣在風險事件發生時往往會出現升值現象,也造就了避險貨幣的產生。

- 瑞士法郎

另一個常見的傳統避險貨幣是瑞士法郎。瑞士至今仍是國際上的永久中立國,而且有著極其嚴格的銀行保密制度,瑞士國家銀行獨立制訂貨幣政策。因此,瑞士被認為是世界最安全的地方,而瑞士法郎長期以來都被投資者視作傳統的避險貨幣。歷史上一旦國際政治局勢緊張或者經濟增長的不確定性加大,瑞郎便成為投資者轉移資金的首選。為了規避風險,投資者也樂於持有那些有經常帳盈餘國家的貨幣,因此瑞士的巨額經常帳盈餘也常常激勵市場的瑞郎買盤,進而推動瑞郎上揚。加之瑞士政府對金融、外匯採取的保護政策,使大量的外匯湧入瑞士。此外,國家銀行充足的黃金儲備量也對貨幣的穩定性有很大幫助。

資料來源:國際清算銀行(BIS)、吳聰敏《經濟學原理》、維基百科

【延伸閱讀】