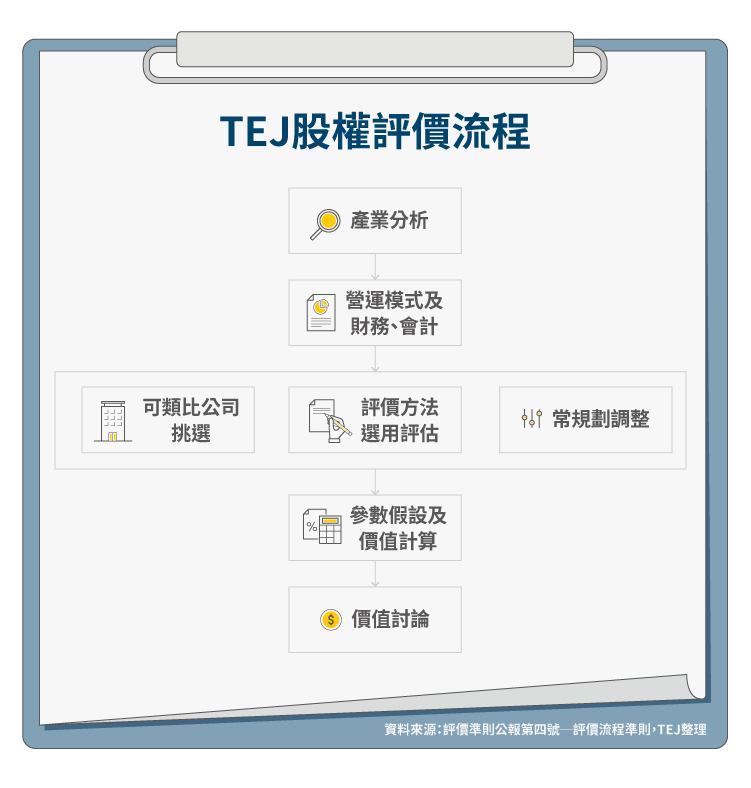

在先前評價方法的介紹後,本系列將以台電舉例,實際展示股權評價流程。

進入正文(4906-TW)前首先簡要回顧一下 TEJ 進行股權評價的流程圖,原則上參照會計研究發展基金會制定之評價準則公報第四號「評價流程準則」中的第柒段「評估價值」來建構,另外並參考 IFRS 13、評價準則公報等,可歸納如下。

本文介紹之台電股權評價,亦依循上述流程運作,唯可類比公司挑選部分,將於「可類比公司篩選策略及案例」中說明,本文不再重複。

接下來將依流程次序,分段介紹電業特性、台電營運模式、財務會計分析、常規化議題等,另外價值計算(含方法選用與參數假設)則分市場法及收益法,後續將以獨立兩篇文章分述。

電業市場結構

全球電業發電方式涵蓋水力、火力、核能及再生能源等多種能源,而根據全球能源互聯網發展合作組織 2016 年統計資料,全球電業市場主要以火力發電為主,水力發電次之。台灣電業市場亦與全球一致,以火力發電為主,並搭配核能、抽蓄水力及再生能源等方式因應台灣之用電需求。

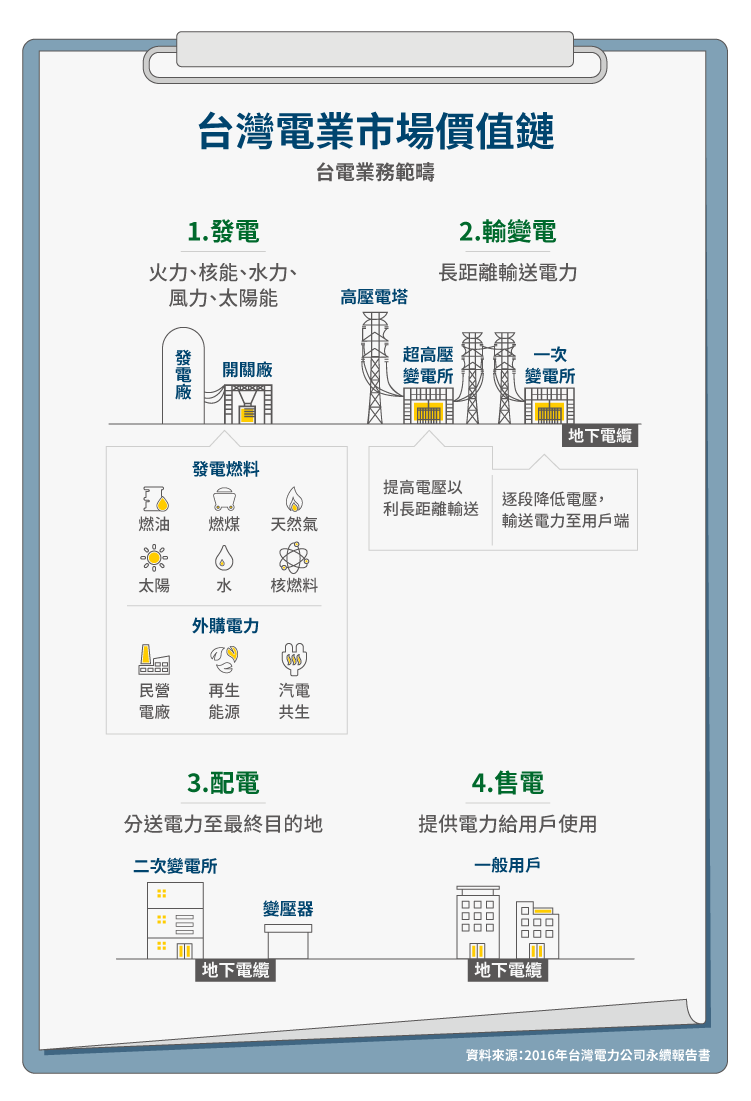

下圖為台灣電業市場之價值鏈,其中,除發電業開放民營外,其餘輸電、配電及售電仍由台電壟斷。整體而言,台灣電力市場為垂直整合之市場結構,台電除自國外進口燃料進行自行發電外,並收購民營電廠、汽電共生及再生能源業者之電能,統一透過台電之輸配電力系統,輸送電力予用戶。

電業自由化已蔚為全球發展趨勢,除可增加電源供應外,亦可藉由公平競爭市場來提升經營效率。台灣為實現非核家園及鼓勵再生能源,「電業法」修正法案於 2017 年 1 月三讀通過,主要修法內容除明訂 2025 年前達成非核家園目標外,並首度開放再生能源售電限制,待此運作順暢後,預計將再開放傳統能源售電限制。若順利,未來台灣電業市場將逐漸由獨占邁入自由競爭。

台電營運模式

新版電業法正促進台灣電業自由化,台電乃計畫在 2023 年至 2026 年間完成組織重整,屆時台電將改制為控股公司,掌控 2 大拆分事業:「發電」及「輸配售電」。不過,於評價基準日(2016/12/31),台電個體之業務範疇仍涵蓋「發、輸、配、售電」,尚屬整合型營運模式,各事業無法拆分。

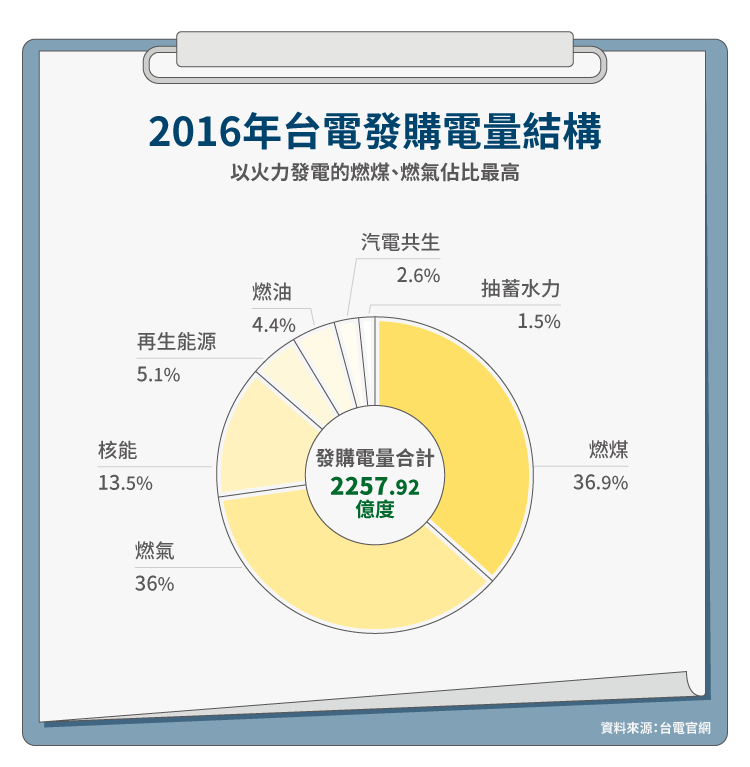

若以發購電量結構來看,2016 年火力發電量占比最高,達 79.9%(燃煤 36.9%、燃氣 36%、燃油 4.4%、汽電共生 2.6%)、核能次之占 13.5%,再生能源占 5.1%,抽蓄水力占 1.5%。其中,自發與外購電量的占比分別為 77.1% 與 22.9%,外購電量主要來自民營的火力電廠(占 17.9%)、汽電共生系統餘電(2.6%)及託營的水力電廠等(2.4%)。

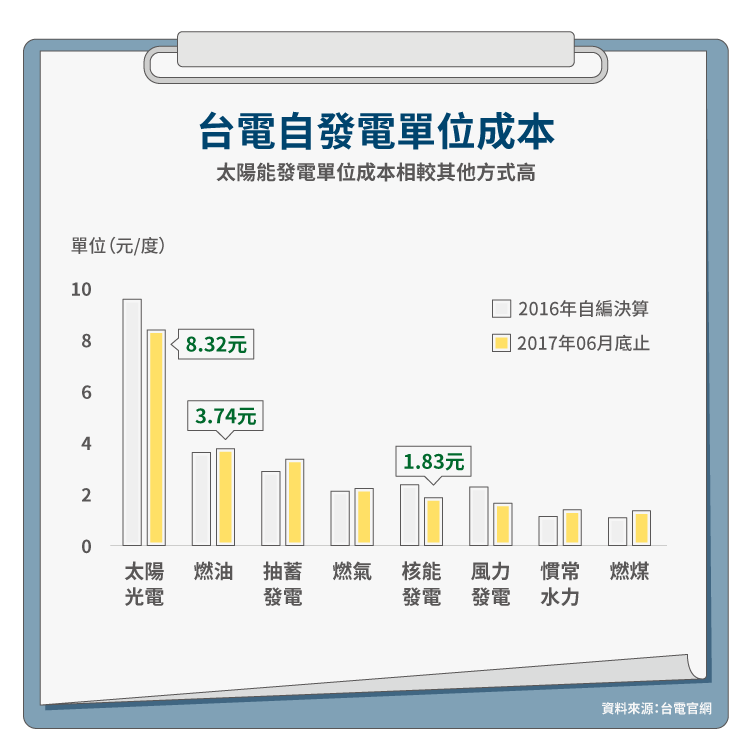

由發購電量結構特性,不難推測,台電之營運成本主要來自火力發電燃料。據台電官網揭示,2017 年上半燃料成本占總成本的 55%、運維成本占 24%,折舊及利息成本占 21%。若就細項單位發電成本來看,太陽能發電成本最高 1 度 8.32 元,燃油 3.74 元次之;至於備受關注的核能發電,其成本 1.83 元低於燃油、燃氣發電成本。

不過,核能所隱含的災害風險及成本,是台灣難以承受之重,故政府已著手擘劃非核家園願景,具體作為如封存核四、建設風力電場等,且既有核電廠若能順利於執照到期時除役,非核目標可望於 2025 年達成。

在此提及政府的核電政策並非在做政令宣導,主要目的在於提醒大家,隨著核能發電比重的下降,未來台電的成本結構勢必改變;本次評價所用之假設,在後續恐須重新檢視,甚至得大幅調整——尤其是主觀假設含量較高的收益法。

財務、會計分析

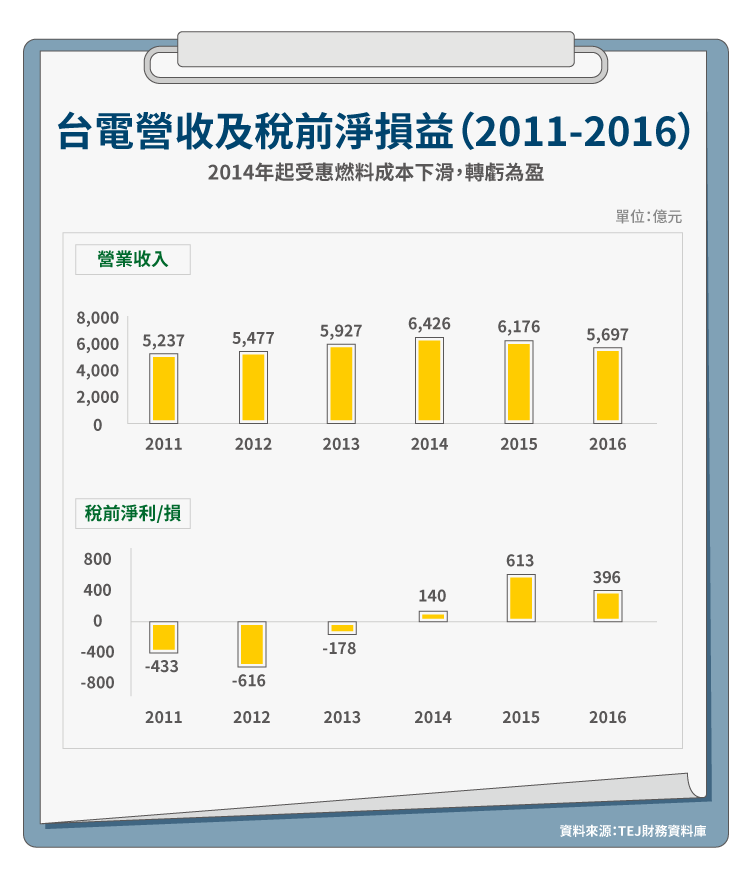

首先檢視 2011 年至 2016 年台電的營運表現。2011 至 2013 年前營收呈現逐年成長,但不足以支應營運成本,維持虧損狀態。不過在 2014 年 OPEC 為因應美國頁岩油的競爭,發起價格戰,北海布蘭特原油價格由年初的 107.89 美元/桶,狂洩至年底的 56.21 美元/桶。

台電乃受惠燃料成本大幅下滑,於 2014 年轉盈。不過也因為轉盈,行政院於 2015 年反映燃料成本下跌,修訂電價公式,導致 2015 起營收因電價調降而衰退;不過因為國際燃料價格仍維持在低價區間,2015 及 2016 年仍維持獲利。

但 2017 年上半,原油價格在 OPEC 的減產效應下,平均油價由 2016 年的 44.09 美元/桶,回升到 52.14 美元/桶,使得燃料成本年增 235 億元。而電價部分,卻未即時反映調漲,導致台電 2017 年上半年稅前轉虧 71 億元。

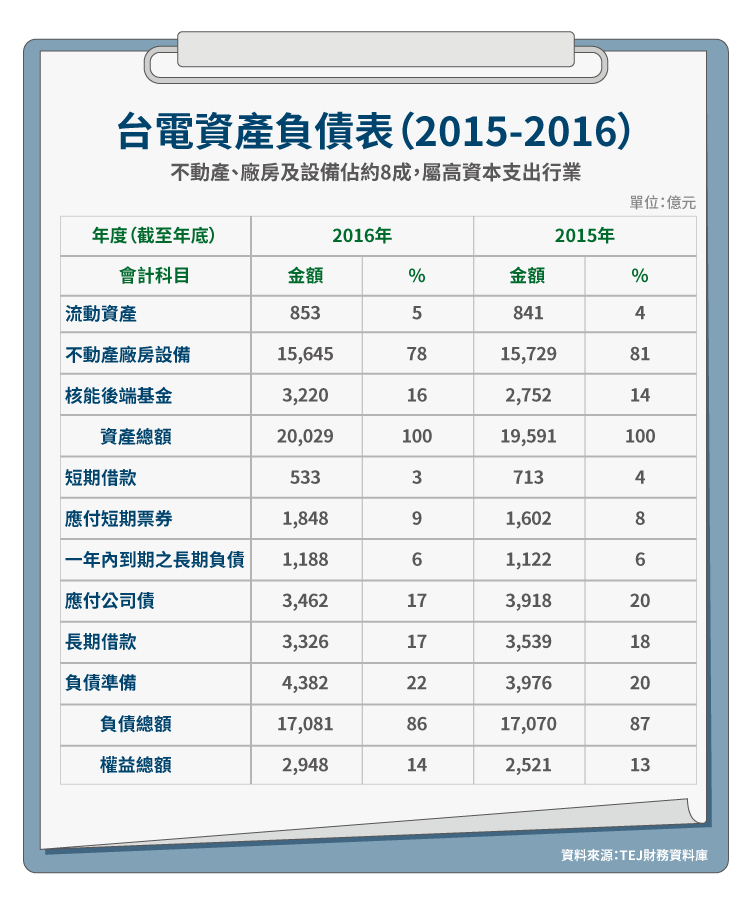

而檢視近 5 年資產負債表(表六,僅列最近 2 年),台電之不動產、廠房及設備占總資產比重相當高,占比為 8 成左右,屬高資本支出行業,平均一年資本支出約 900 至 1,000 億元。其中資本支出的資金來源,主要是舉債,借款占比維持在 5 成以上。

此外,除不動產、廠房及設備外,核能後端基金占比亦相當高(22%)。核能後端基金是台電依行政院指示,每年根據「核能發電度數」按一定比例提撥,以支應未來核能電廠拆廠及核廢料處置等後端營運支出。該基金設有管理會管理,台電不具有控制或重大影響力,對於該基金之取得亦受法令限制,即台電除非滿足法令條件,原則上無法自由運用。

而與核能後端基金相關的核電廠除役負債準備,金額占比亦相當高,達 2 成以上。除役負債是將未來核電廠除役之相關拆廠、核廢料處置及廠址復原等成本(委由外部專家估計),按有效利率折現入帳。為公允價值之合適估計值。其會計處理簡述如下:

1. 資本化:核電設備及核燃料加入運轉時

借:核能電廠設備、反應器內核燃料

貸:除役成本負債準備

2. 費用化:主要包含下列三項

- 核電設備所提列之折舊及攤銷費用

借:核能發電設備折舊費用

貸:累計折舊——核能發電設備 - 核廢料處置費用

借:核能後端處置費用

貸:除役成本負債準備 - 除役負債利息費用

借:利息費用

貸:除役成本負債準備

3. 除役工作已履行時沖減負債及基金

借:除役成本負債準備

貸:核能後端基金

表六

表六

另外,關於核四,現階段核四廠處於封存狀態——不啟用、僅維護,帳列不動產、廠房及設備項下,待確定停建後才會獨立會計處理。故核四目前尚未提列任何減損,這有些爭議。不過,考量核四停建與否牽涉甚廣、不確定性高,故在下一步常規化調整中,暫不處理。

常規化調整

依前文分析,進行以下會計科目調整:

1. 超額現金

超額現金是未運用於創造價值之閒置資金,故在估算公允價值時須先予排除,再加回。實務上,通常將現金及金融資產投資直接視為超額現金;而就台電而言,帳列之 3,220 億元核能後端基金,因無法自由運用,故應納入調整。不過,細看財報附註,3,220 億元基金中,已有 1,806 億元以借款的形式投入營運使用,故僅將 1,414 億元(3,220 億 − 1,806 億元)視為超額現金。

2. 投資性不動產

台電 2016 年底投資性不動產帳面值 151 億元,是以歷史成本衡量。不過,台電自行評估公允價值為 274 億元,因此在評價時,整體帳面金額會先調減投資性不動產帳面價值,待市場法及收益法計算初步股價後,再加回其公允價值。

此外,投資性不動產增值 123 億元部分,尚須考量土地增值稅,此處參考土增稅公式,予以同步調整遞延所得負債 39 億元。因此最後加回公允價值時調整金額包括:加回投資性不動產公允價值 274 億元,及減去遞延所得負債 39 億元。

3. 損益項目調整

損益調整項目除調整非常續性損益外,尚須將列為淨值調整項之相關損益予以調整,故自常續性利益中調減超額現金利息收入 41 億元,及投資性不動產租金收入 5 億元。

表七整理上述之常規化調整項目及金額,並因後續市場法計算需要,同步對可類比公司——中部電力(9502-JP)、關西電力(9503-JP)、東北電力(9506-JP)及中電控股(00002-HK)進行調整。

表七

表七

在完成常規化調整後,下一步將評估評價方法的選用。考量台電的價值主要來自未來產生之現金流量,而非資產本身,在此排除採用資產法,而選用市場法及收益法,詳見後續兩篇文章。

【延伸閱讀】