讀者最近寄給我波克夏(Berkshire Hathaway, BRK.A-US) 2007 年股東信中的下列片段,這些片段與我們在這裡討論的主題有關:資本報酬率的概念,為什麼它很重要?我們又該如何思考資本報酬率?

基本上,我只想在這裡對巴菲特的想法做一些簡短的評論,但大部分內容我只是擷取了信的幾個部分來講,我認為這是一個非常有用且值得思考的主題。

在 2007 年的這封信中,巴菲特根據其 ROIC 將企業分為三大類,並解釋了這三類型之間的差異。

類別 1 — 具有低資本需求,但高 ROIC 的企業

在穩定行業中擁有長期競爭優勢是我們想找的企業。如果這伴隨著快速的原生性成長,那更好。但即使沒有快速的原生成長,這樣的企業也是值得讚賞的。我們將簡單地利用企業的豐厚收入,使用它們在其他地方投資類似的業務。並沒有規定說,你只能把賺來的錢投資在原本的業務上。確實,這樣做常常會是一個錯誤:真正好的企業,他們能從有形資產賺取豐厚的回報,但無法長期將多數的獲利投資在企業內部來賺取高報酬率。

讓我們來看看一個夢幻的營運模型,以我們持有的 See’s Candy 為例。其經營的盒裝巧克力行業是不讓人感到振奮的:美國的人均消費量極低,而且不會成長。許多曾經重要的品牌都已經消失了,在過去的四十年裡,只有三家公司持續賺取了可觀的利潤。事實上,我相信 See’s Candy 雖然獲利集中在少數幾個州,但它賺的錢已經佔據整個產業的一半左右。

當 Blue Chip Stamp 在 1972 年購買 See’s 時,See’s 的年銷售達到了 1,600 萬磅糖果。查理和我當時控有 Blue Chip,後來將其合併到了波克夏。去年,See’s 賣出了 3,100 萬磅糖果,每年只有 2% 的成長率。然而,See’s 在 50 年之間打造出了可持久的競爭優勢,隨後更在 Chuck Huggins 和 Brad Kinstler 的領導下變得更茁壯,並為波克夏創造了非凡的業績。

巴菲特隨後談到增加的資本所能產生的報酬率,以及他如何看待 ROIC:

我們以 2,500 萬美元買進 See’s,當時的銷售額為 3,000 萬美元,稅前淨利低於 500 萬美元,需要的營運資本是 800 萬美元。每年有幾個月還需要償還少量的季節性債務。因此,該公司在已投入資本上獲得了 60% 的稅前淨利。有兩個因素,幫助了該企業所需的營運資本能夠最小化。首先,產品出售後得到的是現金,所以不需要有應收賬款。第二,生產和銷售週期短,可以降低庫存到最少。

去年 See’s 的銷售額為 3.83 億美元,稅前利潤為 8,200 萬美元。現在營運業務所需的資本是 4,000 萬美元。這意味著,自 1972 年以來,我們只需要再投資 3,200 萬美元,就能夠讓企業達到適度的實質成長。在此期間,See’s 稅前收益總額已達到 13.5 億美元。所有的獲利,除了 3,200 萬美元,都會回饋到波克夏。

波克夏在支付公司稅後,我們便用剩下的盈餘來購買其他有吸引力的企業。正如同亞當和夏娃開創了一項活動,並導致 60 億人類的誕生一樣,See’s 已經為我們產生了更多種新的現金流。

我在考慮資本報酬率時使用了這個一般的數學模式。了解企業需要多少資本,需要保留和再投資多少盈餘,以及這些再投資盈餘的報酬率如何是非常有幫助的。

所以,See’s 在過去的歷史中,透過增加的 3,200 萬美元資本,再投資而得到的總報酬率是 13.5 億美元,這是如同天文數字一樣可觀的資本報酬率。顯然,See’s 是一個 “低資本需求企業”,ROIC 是高的,因為分母的資本很小。但 See’s 無法將產生的現金流再投資獲得高報酬率,所以它不得不把這些現金送到奧馬哈,讓巴菲特使用來再投資到其它企業中。

類別 2 — 需要資本成長的企業,增加的資本能夠產生滿意的報酬

像 See’s 這種能夠以少量的已投資資本,來產生鉅額回報的公司是罕見的,它不需要投入太多資本就能壯大獲利能力。在 See’s 的案例中,它能達到這樣的報酬主要是透過公司的定價能力。但 See’s 這種公司並不常見。正如巴菲特所說的,能夠將增加的資本再投資並取得高報酬率的公司仍然很有吸引力:

在美國市場中沒有很多像 See’s 一樣的公司。一般情況下,公司獲利從 500 萬美元增加到 8,200 萬美元,需要約 4 億美元左右的資本投資來支撐這個成長。原因在於,成長型企業的營運資本增加,會和銷售成長以及固定資產投資的需求增加成正比。

需要大量增加資本以促進成長的公司仍是吸引人的投資。就我們的投資為例,以 4 億美元的有形資產產生 8,200 萬美元的稅前利潤並不差。但是這樣的企業對擁有者來說與 See’s 的情況大不相同。更好的是擁有不斷成長的獲利來源,但幾乎沒有很大的資本需求。這你可以詢問微軟(Microsoft, MSFT-US)或 Google(GOOGL-US)就知道了。

舉一個很好的一個例子,就是我們自己持有的 FlightSafety 公司。該公司為客戶提供的利益,等於我所知道其它類似公司的總和。它還具有持久的競爭優勢:若你去其它飛機模擬器公司,你能得到的最好東西可能只是像做一次便宜的外科手術。

然而,FlightSafety 的業務成長,需要大量的將獲利再投資。當我們在 1996 年購買 FlightSafety 時,其稅前營業收入為 1.11 億美元,其固定資產淨的投資為 5.7 億美元。自我們買入以來,折舊費用總額達到 9.23 億美元。但資本支出總額為 16.35 億美元,其中大部分用於買入不斷推出的新飛機模擬器模型。一個飛機模擬器就要花費超過 1,200 萬美元,而 FlightSafety 擁有 273 個。

FlightSafety 的固定資產經折舊後,目前價值達到 10.79 億美元。 2007 年的稅前營益率為 2.7 億美元,自 1996 年以來增加了 1.59 億美元。這筆收益雖然不像 See’s 的類型一樣好,但以我們增加的 5.09 億美元資本再投資來說,仍是不錯的收益。

因此,如果你僅透過經濟回報率來衡量,FlightSafety 是一個很好的公司,但沒有到令人驚驗的地步。它需要投入更多來賺得更多這種模式,是多數企業都會遇到的。例如,我們對有監管的公用事業投資就完全屬於這一類。我們將在十年後從這個行業賺到更多的錢,但我們需要投資數十億美元來達成這個目標。

類別 3 — 需要資本,但回報低的企業

在這裡,巴菲特經常引用航空公司作為一個需要大量的資本,但卻無法產生大幅回報為例子:

現在讓我們談論到最令人毛骨悚然的類別。最糟糕的企業是迅速成長,但需要大量資本來支撐成長,然而卻獲得極少甚至沒有回報。想想航空公司就是最好的例子。自從雷曼兄弟發明飛機以來,航空業重來就沒有可持續性的競爭優勢。事實上,如果一個有遠見的資本家出現在 Kitty Hawk 面前,他若射殺 Orville 等於幫了 Kitty Hawk 的繼任者一個大忙。

自從第一次飛行以來,航空業對於資本的需求就是永無止盡的。投資人就像把錢投入一個無底洞,當投資人應該拒絕的時候卻被航空業的成長吸引。而我很羞恥的就參與了這蠢事,當我在 1989 年讓波克夏購買美國航空(American-Airlines, AAL-US)的特別股時。當墨水在我們的支票上乾涸時,公司陷入困境,我們的特別股不再有股息支付。

不過我們還算幸運,在航空公司重新崛起並充滿樂觀情緒的時候,我們實際上在 1998 年賣出我們的股份獲得了巨大收益。在我們賣出後的十年,公司又破產了兩次。

巴菲特最後用存款帳戶當比喻來總結:

總而言之,想想三種類型的 “存款帳戶”。最好的是擁有極高的利率,而且利率還會隨著時間而上升的帳戶。接著是具有吸引人的利率的帳戶,你能夠從存進去的錢獲得不錯的報酬。最後,最糟糕的是只有很低的利率,卻還需要你在這令人失望的低回報中存錢進去的帳戶。

有趣的是,巴菲特在這封股東信中談到 See’s 是最有吸引力的企業類型。當然,一個能夠以極低資本來產生穩定現金流的企業,不得不說這是一個很棒的生意。但是,一個能夠將大量賺取的現金保留並再投資獲得高報酬的企業,在我看來也是個不錯的生意。

See’s 是很棒的公司,因為它能夠產生現金流,卻不需要資本再投資,而且它仍然可以通過定價權來增加其收益。所以這是一個真正的特殊的企業。Moody’s 可能也是一個類似的企業,它能夠在沒有新的資本增加下成長,這就意味著它能夠有無限的高資本報酬率。

但這些公司就像是稀有鳥類一樣。所以,下一種最好的企業類型(根據投資報酬率,甚至可能更好的企業),則是能大量將資本再投資獲得高報酬的企業。這種企業就會像是複利機器一樣。

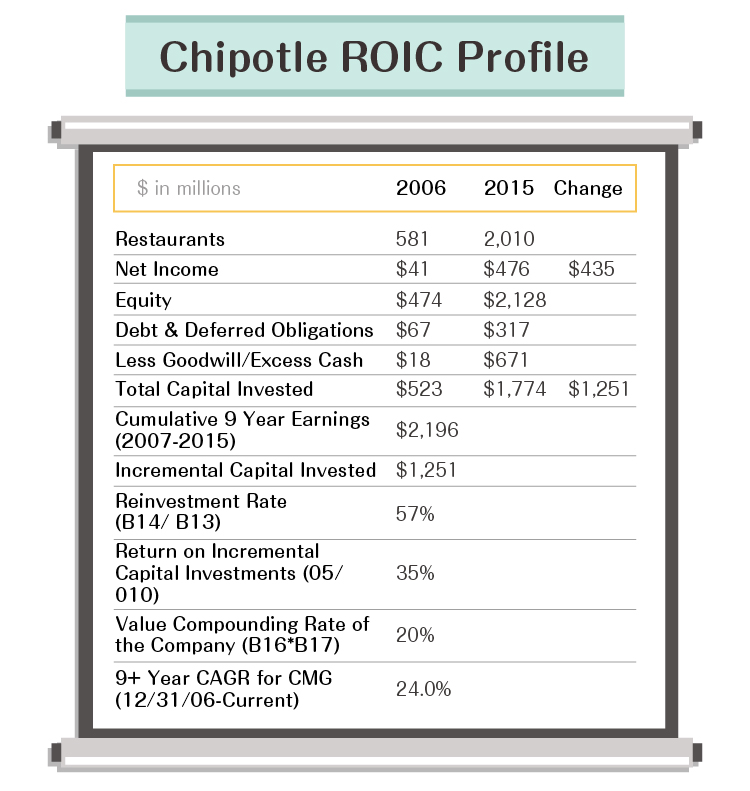

我在以前的文章中使用了 CMG(Chipotle Mexican Grill Inc., CMG-US)的例子。該公司擁有令人難以置信的吸引力,打造了自有的餐廳經濟學:它可以用約 80 萬美元開設分店,並在第一年就讓該餐廳產生超過 200 萬美元的銷售額,以及 60 萬美元的現金流,等於是有 75% 的資本報酬率。

考量高回報以及長期都能將大量資金投入營運,你等於擁有一個大的複利機器。CMG 在從 500 家商店成長到 2,000 多家時,仍然可以維持高 ROIC。

CMG 在 2006 到 2015 年期間投資了 12.5 億美元,這項投資產生了 4.35 億美元的增加獲利,增加資本的報酬率約為 35% 相當驚人:

這些高資本報酬率,使企業的內在價值隨時間穩步上升。這些類型的企業,需要大量的資本是一件好事。或至少不是一件壞事,如果它的現金再投資能產生 75% 報酬率。

另一個例子是 Markel,這是一家保險公司,而且顯然比 See’s 的資本密集得多,但是由於 Markel 能夠將獲利保留並再投資獲得高報酬率,因此它一直是令人驚豔的複利機器。這些增加資本產生的高報酬率,能夠使每股的內在價值和股票價格穩步上升:

巴菲特自己在一封較早期的信(1992年)中描述了這種類型的業務,他說:“把價格問題先擺一邊,最好的企業是長期以來,能夠將大量增加的資本投資產生高報酬率的企業。” 因此,我們可將好企業分為兩大類:

- 那些能夠將獲利保留並再投資產生高報酬率的企業

- 那些在企業內部沒有任何再投資能力,但能夠在資本增加很少的情況下增加獲利能力的企業

在有可預測現金流並可持續的業務中,第二種類別能夠產生複利效應,其每股收益能力會受到獲利成長以及股數穩定縮小的影響。

這兩種類型的企業都是稀有動物。但我會說第二類,像是 See’s 或 Moody’s(MCO-US)這樣的企業,可以使用極低的資本產生豐厚的自由現金流,並且能透過定價權來使獲利成長的企業是非常罕見的,但可能是最有價值的企業。(編輯/John)

以下是其它幾篇有關於 ROIC 的文章:

《Base Hit Investing》授權轉載

【延伸閱讀】

馬克斯備忘錄:解析循環信貸_-.png)