上世紀三零年代是令歷史學家嘖嘖稱奇的動盪時代。北京大學歷史系王立新教授在他的鉅著「踌躇的霸权」中這樣寫道:

伴随经济大危机而来的是极权主义的兴起和战争,战后美国领导构建的国际秩序也逐渐坍塌。

嚴峻的「大蕭條(Great Depression)」開啟了三零年代,在這關鍵時刻,美國第三十二屆總統小羅斯福(Franklin D. Roosevelt)開始執政,啟動美國在世界史的新篇章。小羅斯福剛就任後,旋風式地推出許多經濟政策,這些政策被總稱為「新政(New Deal)」;其中一項政策是「格拉斯–斯蒂格爾法案(Glass-Steagall Act)」,法案將商業銀行與投資銀行一分為二,並且創建新的單位——美國聯邦存款保險公司(Federal Deposit Insurance Corporation)。

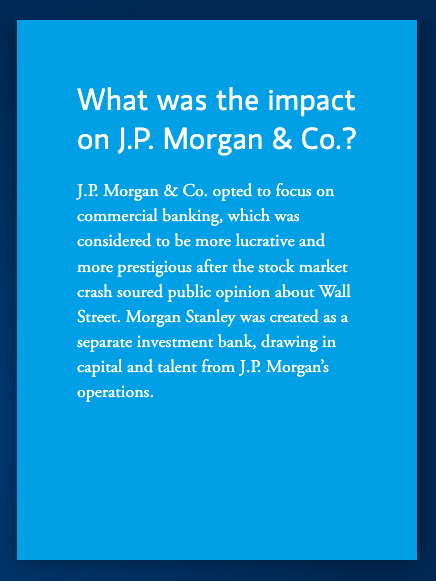

格拉斯–斯蒂格爾法案問世後,當時美東的偉大家族——老摩根家族——被迫重整建立逾百年的銀行帝國。其中一個部門因此獨立出來,成為新的投資銀行,叫做「摩根史丹利(Morgan Stanley)」,原本的「摩根大通(JPMorgan Chase & Co.)」則保留為商業銀行。

格拉斯–斯蒂格爾法案(Glass-Steagall Act of 1933)與背景

格拉斯–斯蒂格爾法案(Glass-Steagall Act)由兩位民主黨國會議員領銜,一位是來自阿拉巴馬州的眾議員亨利.斯蒂格爾(Henry Steagall),另一位是曾擔任威爾遜政府財政部部長的維吉尼亞州參議員卡特.格拉斯(Carter Glass)。

斯蒂格爾當時是眾議院銀行和貨幣委員會主席(House Banking and Currency Committee,現在被稱作「眾議院金融服務委員會」,英文為 House Committee on Financial Services),他和格拉斯一同在 1933 年 春夏提出「1933 年銀行法(Banking Act of 1933)」,因此這項法案被稱為「格拉斯–斯蒂格爾法案(Glass-Steagall Act)」。

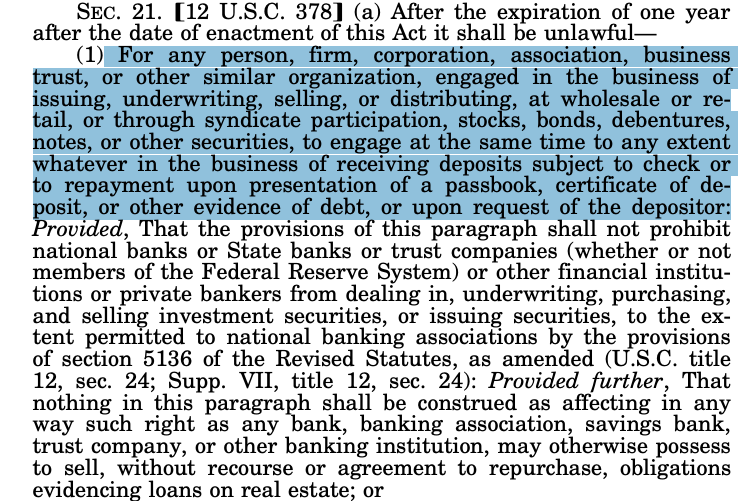

法案很冗長,其核心精髓卻只有一項:禁止銀行挪移存戶的儲蓄,投放到股票市場。假使華爾街的銀行家挪移大部分儲戶的存款,投入股票市場,將會升高儲戶提不出現金的風險。1929 年華爾街股災與隨之而來的經濟大蕭條正是明證。

資料來源:U.S. Government Publishing Office

資料來源:U.S. Government Publishing Office

格拉斯–斯蒂格爾法案規範:要做投資的銀行(投資銀行),就不准做存錢的銀行(商業銀行);要做存錢的銀行,就不准做投資的銀行。

大小摩的誕生

摩根史丹利和摩根大通正是在這個背景問世。

老摩根家族什麼都做,觸角不僅扎根於美東,甚至已經延伸至美南,成為大到不能倒的銀行帝國。為了不讓老摩根家族的成長成為政治上的負擔,小羅斯福政府所推出的格拉斯–斯蒂格爾法案化身成一把鐮刀,老摩根家族成為被劈斬的韭菜:原本的摩根大通依然是商業銀行,負責放貸款、借信用給美國人民群眾,帝國另外獨立出一個新的投資銀行,稱作摩根史丹利。

資料來源:Morgan Stanley

資料來源:Morgan Stanley

所以,我們現在看到的華麗大小摩(摩根史丹利是大摩,摩根大通是小摩),其實是格拉斯–斯蒂格爾法案的金融衍生品。

對我們有什麼啟示?

許多銀行家既恐懼、亦反感政府官員,因為每場金融危機之後,全球的銀行業都會面臨共同現象:政府要管管。所以美國的銀行家很怕聯準會、財政部;中國的銀行家很怕證券監督管理委員會、國家金融監督管理總局、人民銀行、中共中央金融工作委員會;臺灣的銀行家很怕中央銀行、金融監督管理委員會。

和十多年前的「量化寬鬆(Quantitative Easing)」時期相比,目前的全球金融環境被高利率包覆,美國聯邦資金利率即將逼近 6%。大幅升息的過程中,幾家銀行在 2023 年的春天倒下了,例如美國的銀門銀行(Silvergate Bank)、矽谷銀行(Silicon Valley Bank)、簽名銀行(Signature Bank)、第一共和銀行(First Republic Bank)和瑞士的瑞士信貸銀行(Credit Suisse)。按目前的美國經濟數據來看,美國聯準會必定再度升息,這屆意味著有更多的銀行將要倒下。

近日,雖然摩根大通認列良好的第三季度財報,摩根大通執行長傑米.戴蒙(Jamie Dimon)依舊拋售大量的摩根大通股票,並且提出對美國銀行業的警訊。

原因是戴蒙有正確的時間觀、世界觀,他知道一季度的財務報表不等同良好的經營體質,很快地,這個世界將再度見證股災,也將見證新的監管法案。

這正是 1929 年華爾街股災和 1933 年格拉斯–斯蒂格爾法案的歷史意義。

【參考資料】

- 「Our History」,Morgan Stanley。

- 「History of Our Firm」,JPMorgan Chase & Co。

- 「Banking Act of 1933 (Glass-Steagall)」,Federal Reserve History。

- 「JPMorgan Chase CEO Jamie Dimon warns this is ‘the most dangerous time’ for the world in decades」,2023 年 10 月 13 日,CNBC。

- 王立新,踌躇的霸权:美国崛起后的身份困惑与秩序追求:1913~1945(北京:中國社會科學出版社,2015),頁 161。

【延伸閱讀】

資料來源:

資料來源: