近週,經濟時報出產幾篇有關 P2P 的報導,例如九月底的「防詐,P2P 禁涉金融特許業務」和十月中旬的「金管會拍板 P2P 指導原則,明定應建立借貸金流控管」。金融監督管理委員會(以下簡稱金管會)亦在近日推出基礎型的 P2P 管理政策。

P2P 與其風險、金管會管理 P2P 的初衷,會是本文的重點。

P2P 的本質與風險

P2P 的英文原文為「Peer to Peer」,直譯為「夥伴對夥伴」;在媒體上被廣泛稱之為「 P2P 借貸平台」的業者,實際上是金管會本次政策指名的「網路借貸平臺業務事業」。

一般而言,P2P 借貸平台的借款申請既快速,又方便,往往在 GOOGLE 上既可查到許多相關業者。有一些業者天花亂墜,以親切的商業術語重新包裝 P2P 借貸,並且將美國人的企業和官員拿來做放貸行為的背書。

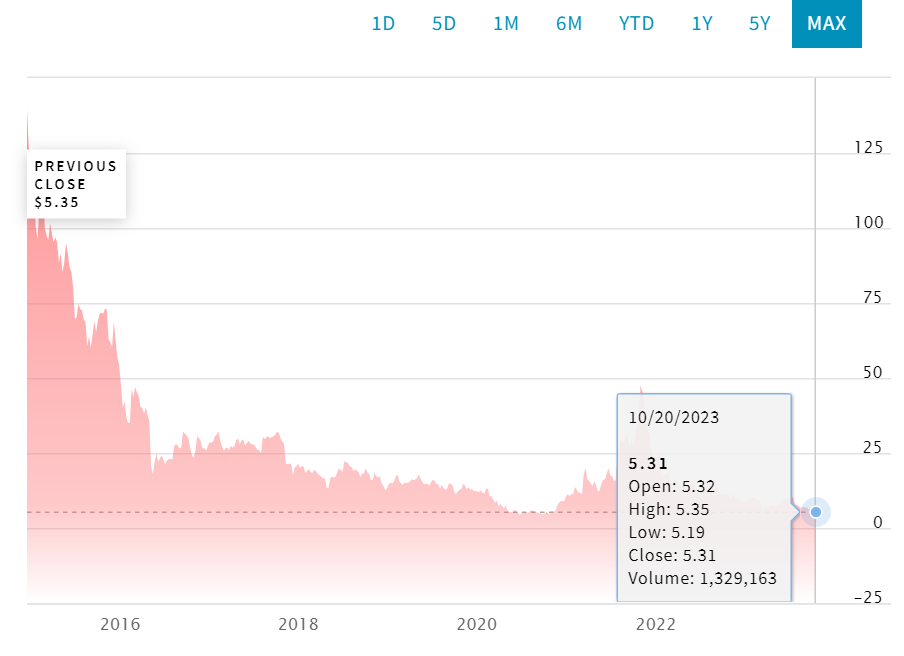

實在令人看不懂,究竟是跟臺灣的 P2P 借款,還是跟美國前財政部部長借款;此外,被提到的美國相關企業,例如在紐約證券交易所上市的 LendingClub,已經快變成水餃股了。

資料來源:Nasdaq(LendingClub Corporation Common Stock)

資料來源:Nasdaq(LendingClub Corporation Common Stock)

P2P 業者之所以大吹大擂,其本質和放貸性質有關。客戶到 P2P 平台借款,不外乎是因為無法從正規借貸機構———銀行———獲得貸款。銀行不願意借給信用評等差、職業風險高的客戶,但是這些人的借貸需求仍然存在,坊間的當舖因此出現了:在本質上,P2P 就是網路上的當鋪。

P2P 業者通常會表示自己的利率最低、批貸速度最快。但是,假設真的如此,那麼 P2P 業者要賺甚麼錢?P2P 業者只要一批出貸款,例如借款五十萬新臺幣給一個急用的小韭菜,就代表 P2P 業者損失了以這五十萬拿去投資的機會———這就是經濟學的「機會成本」,例如拿五十萬新臺幣買美元,轉作美元定存一年,又或是在美國聯準會的持久高利率期間,購買股票市場指數的反向 ETF。

但是,P2P 業者肯定很聰明,畢竟他她們要營利。P2P 業者清楚理解,貸款人會來 P2P,就是因為信用不佳、急需周轉,所以有很高風險會違貸,這時候,P2P 業者就可以收取高額的違貸金。這是 P2P 業者獲取利潤的最大市場,違約金以及違約利率。否則靠低於銀行的貸款利率,那不連要大興土木、借款額高達十億百億的建設業者都來貸款了?如果連自然人憑證都可以拿來做貸款證明,有記名的鹹蛋超人悠遊卡也有可能做貸款證明。

金管會政策的初衷與影響

所以金管會覺得不太對,得管管;如果向 P2P 借款的臺灣人變多,相關影子銀行的規模將會越來越茁壯,難以控制。這不只影響社會秩序,對於選票也有影響。

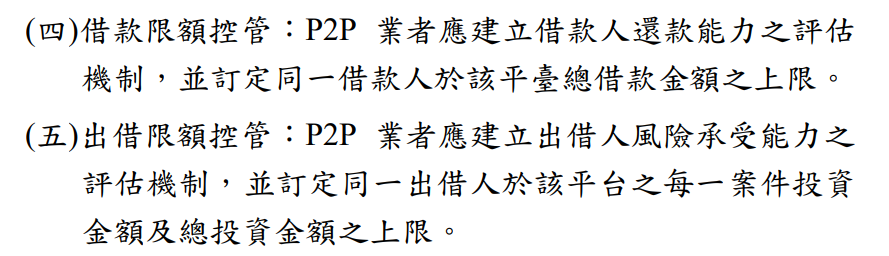

金管會這次列出的政策中,其中對於「借入」和「貸出」進行明文管控。

資料來源:金融監督管理委員會

資料來源:金融監督管理委員會

接下來,就等金管會給出明確的數據,以及規定「借款人」和「出借人」的定義;將來,P2P 業者必定更難做生意。

畢竟,它們不是銀行,沒有資本適足率、備抵呆帳的明文規範,沒有股東權益的責任;沒有責任,就很容易鬧事。

【參考資料】

- 「防詐,禁涉金融特許業務」,2023 年 9 月 28 日,經濟日報。

- 「金管會發布『網路借貸平臺業務事業指導原則』」,2023 年 10 月 19 日,金融監督管理委員會。

- 「金管會拍板 P2P 指導原則,明定應建立借貸金流控管」,2023 年 10 月 19 日,經濟日報。

【延伸閱讀】