有人寫信問我這個問題:

“是否能夠請你說明在投資上你所使用的工具和投資流程的詳細步驟呢?舉例來說,你推薦哪個券商呢?哪個篩選器呢?你是否有使用自製化的 Excel 表格呢?你有使用任何的軟體嗎?”

你可以使用任何自己想用的券商。頻率越低越好。我使用的是提供完整服務的券商。我之所以會使用這家券商是因為它能夠讓我在充足的時間之內買進世界各地的股票。最重要的是,我喜歡用講電話的方式向真人下單。

這樣的“不方便性”比起其他任何一家有給折扣的券商來說,讓我省了很多錢。如果我能夠找到一間券商願意飛過來幫我下單,那麼這或許是最適合我的券商。當然,這是開玩笑的,不過從數學上的角度來說,我認為我的“玩笑”在這裡並沒有錯。

我認為如果到紐約的來回機票能夠使自己近年來買進和賣出的速度延緩,這樣的花費是值得的。頻繁交易所產生的糟糕決策帶給我的成本比給券商的佣金還要高。

網路券商有一個問題,就是會讓你從投資者轉變為交易者。除了思考我所買進的股票的數量之外,我不想要浪費任何一秒鐘。買進了什麼樣的股票比較重要,如何買進股票並不是那麼地重要。

我對於券商只有一個建議,有許多的投資人因為要省稅、和省下自己開戶的麻煩而選擇有折扣的券商,但是最後卻賠錢了。應該要專注於兩件事情之上。第一,買進最好的股票。第二,盡量把交易的次數降至最低。如果你作得到這兩件事情,手續費和稅就變得不是那麼重要了。不要僅專注在降低你的費用,應該要把注意力放在如何讓你最好的投資想法賺得最大的獲利。

我對於篩選器也有一些想法。GuruFocus 有巴菲特/蒙格篩選器 (Buffett/Munger screen)。它也能夠用來篩選獲利較可預測的公司。觀察那些可預測性較高的公司是一個好方法,但我持有最多的股票,像是 Frost (CFR)、BWX Technologies (BWXT) 和 George Risk (RSKIA) 在 GuruFocus 當中的可預測性評價只有一顆星。這個可預測性的公司篩選器已經可說是數一數二的了。除了這個篩選器之外,在 GuruFocus 我還會使用巴菲特/蒙格篩選器,也會自行篩選一些獲利的可預測性較高的公司。

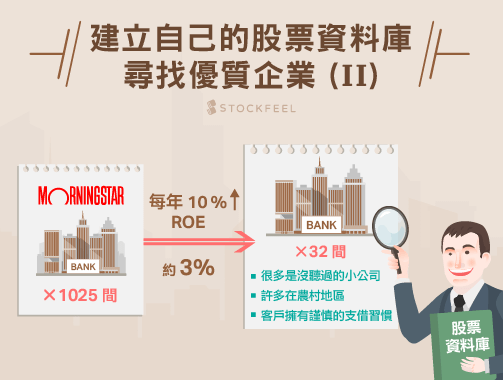

其他的網站,像是 Stockopedia、晨星(Morningstar, MORN-US) 和 Portfolio 123 都有篩選器。我在這些網站當中,也有建立自己專屬的篩選器,但是我並不認為這些篩選器所篩選出來的投資想法是好的。 雖然我的 BWX Technologies (從 Babcock & Wilcox, BW 得來的想法) 是從篩選器得到的想法,但是這只是一個一般通用的篩選器,而且當時 Babcock 的分數並不高。在很久之前,BWX Technologies 並不是一間公開發行的獨立公司,它當時計劃被拆分出來,因此我那時還對它了解得不夠深入。

一般來說,我是從和人們的對話 (包括網路和面對面) 以及閱讀部落格得到了投資的想法。偶爾我也會從那些所謂的大師或超級投資者,像是巴菲特、Mecham和 Greenberg 等人得到投資的想法。但這些人的投資風格和我的投資風格,並沒有太多重疊的部份。這些有名的投資者當中,有許多人都管理著鉅額的資金,因此他們有時並無法投資所謂的最好的股票。

如果我能夠找到一個出色的基金管理人,他所管理的資金是 1 億美元而不是 100 億美元的話,我會觀注他們的選股。最簡單的篩選器通常就是最好的。股票價格低於稅前、息前及折舊攤銷前利潤 (EBITDA) 的 8 倍,且過去 15 年以上的時間年化報酬率高於 10%、持續獲利並減少流通在外股數的篩選方式,我認為是最有用的。除之之外,我從觀察即將產生的拆分的公司所得到的投資想法也比使用篩選器還要多。

我有許多不同的客製化的 Excel 表單。他們是相當精緻的。我通常會儲存超過 20 至 25 年以上的財務資訊。我最在意的是長期的報酬率 (特別是經過調和的平均數)、過去資本報酬率的中位數、利潤等等,以及利潤變動的相關系數。我最常觀察的是那些在未來 5 年可預測性較高,有著高額利潤以及每股盈餘的公司。

我在 2008 年金融海嘯之後買進了 Omnicom (OMC) 以及 Fair Isaac (FICO),因為它們在 2009 至 2010 年的走勢因為周期性而低落,但如果你在當時評估 2014 至 2015 年的情況,它們是很容易預測的。

相同的,我也喜歡 Howden Joinery (HWDN),因為你能夠預測在接下來的 5 至 6 年它的年化銷售成長率約會落在 8% 左右,而且這檔股票的名目本益比約落在 15。它的利潤率不會比現在還要低。未來的利潤率很有可能再提高。營業毛利也是亮點之一。

我跟大多數的投資者有一點不同,我不會把太多的注意力放在近期的每股盈餘成長。而是觀察毛利除以淨有形資產的比率以及這間公司和整個產業的可預測性。如果你買進並持有一間毛利率高且穩定的公司,在長期應該會表現得不錯。大多數的投資人並不在乎持續性,他們過於關心營業相關的數據。

舉例來說,亞馬遜(Amazon, AMZN-US) 的利潤很少有好的表現,但是它確是間損益表的數字 (像是毛利率) 可合理預估會持續成長的企業。亞馬遜的股價並不便宜,我也沒有持有這檔股票,篩選器並不會將它視為一間好的企業,但它的確是間優異的公司。 GuruFocus 也知道這一點,因此它給亞馬遜可預測性的評價是 4.5 顆星。

在這方面來說,最重要的事情是簡單化。這也是為什麼我喜歡價值線 (Value Line) 和 quickfs.net 這樣的網站。它們是較為簡潔的。而GuruFocus 則有相當多的數據。但這些也都是很好的數據,或許也是很有用的。

如果有人問我要如何使用GuruFocus 快速篩選股票,我會跟他說用可預測性的分數乘以 F-Score 再乘以 Z-Score。如果該公司的分數很高 (例如 40 分),或許你就能夠找到好的股票了。如果分數低 (例如 8 分) 的話,你可能就不會花時間在它身上。要評估可預測性、F-Score 和 Z-Score 較低的股票,則會比較困難。我不會認為這是不可能的事,我只能說,它的難度會比較高。

對我來說,還有另一種篩選方式,那就是仍受到創辦人控制的公司。如果你觀察一些我覺得有趣的公司,你會發現它們有著較高且一致的毛利率,更重要的是,它們通常都是創辦人或都是整個家族所控制的,並專注於長期的資本配置。

我之前的確買進的一些預測性高、具有高股東權益報酬率 (ROE) 的股票,像是 Omnicom、IMS Health (IMS) 以及在金融危機後買進的 FICO,但是我買進這些股票是因為他們的表現不錯,在周期當中處於較便宜的階段,而且我認為這些公司之後將會買回自家的股票。

如果買進一檔股票卻 5 年沒有起色,我仍能夠因為穩定減少的流通在外股數而使內在價值有複利的成長。如果這些公司的資本配置不是我所預期的樣子,或許我就不會買進了。我對於只有 10% 左右的自由現金流量收益率 (Free Cash Flow Yield) 的公司沒有興趣,我希望有這樣的條件之外,還能夠回購自家公司的股票,或作出聰明的併購決策。

我自己心中的篩選器,是流通在外股數是否會隨著時間而遞減,並觀察執行長是否會永遠在這間公司當中任職,而執掌這間公司的家族或執行長是否握有一定的股權,他們在過去的 15 至 30 年間,是否作出了優異的決策。我不會反對 52 週新低或 5 年新低的股票清單,但是我對於過去 15 至 30 年來年複合報酬率最高的清單更有興趣,因為這些公司有著最優異的表現,但這也有可能是過去式。

除非有任何大幅度的變化,否則一般來說,我不會考慮長期以來的年報酬率低於 10% 的股票。如果你可以找到股票從很久之前開始的走勢圖,並與 S&P 500 進行比較,而你發現 S&P 500 的表現比這檔股票還要好,那麼你為什麼還要買進這檔股票呢?

舉例來說,我在新聞專欄當中選擇了 Breeze-Eastern ,它過去的表現並不好。它已經經歷了一段過渡時期,它已經將糟糕的業務賣掉,並保留出色的核心業務,成為了一檔全新的股票。雖然這間公司過去 15 年來的表現並不好,但是減少了沉重的負擔和債務後,接下來的 15 年表現應該會不錯。

而 Interpublic (IPG) 也是一樣的。它過去的表現比其他的廣告商還要差,但我知道為什麼會這樣,我也知道未來它或許不會再犯下同樣的錯誤。雖然如此,但是過去的 40 年來,Interpublic 的表現還是優於大盤。只有在 1990 年代時的表現有些不穩。觀察股票長期以來的紀錄會是個很好的方法。這是你可以採用的其中一個篩選方式。

我最近才剛和其他朋友討論 ATN International (ATNI)。這個朋友過去已經研究了許多的企業,他認為這間公司是不錯的。但我中斷了他的想法,並提出三個問題:(1)知不知道 ATN 過去 15 年來帳面價值成長了多少?(2) 知不知道 ATN 過去 15 年來的股票價格成長了多少?(3) 未來 15 年之後的ATN 跟現在的 ATN 會有什麼不同呢? 雖然他知道有關於目前的 ATN 的許多事情,但是他對公司過去的內在價值成長以及過去公司曾經作過的併購交易,皆一無所知。

這些事情,我通常會把它視為我的“篩選器”。舉例來說,如果有人問我 是否知道Winmark (WINA) 這間公司。我會說自己對於目前的情況了解的並不多。我只知道董事長是 John Morgan,而 Winmark 在哪一年是什麼樣的情況。

也有人向我提到 MSG Networks (MSGN)。我的確知道 MSG,因為我是紐澤西人。在紐約市有兩間重要的運動電視媒體,而 MSG 是其中一間。另外一間則是 YES Network,負責轉播洋基 (Yankees) 的比賽。我更了解的是 Dolans 家族 (這間家族掌控著 MSG Networks)。

或許我的篩選過程會比你想像的步驟的還要少。這是一個相當量化的過程。我知道 ATN 的年複合成長率,我也知道他們使用多少倍的 EBITDA 來買進電信相關的產業。我也知道公司的營業利潤率的相關變異數 (標準差/算術平均數)。這些數據或許其他人可能從沒看過。我知道公司的毛利除以有形資產的比率是多少。

以下的這三點對我來說都是篩選的機制,讓我能夠跳過我不感興趣的公司:

- 毛利/有形資產淨額 (越高越好)。

- 15 年 (合適的長度,但越長越好) 來的息稅前利潤 (EBIT Margin) 的變異系數 (越低越好)。

- 15 年 (合適的長度,但越長越好) 來的股票年複合成長率 (越高越好)。

如果一間公司是無法預測的,那麼為何你要買進呢?如果一間企業過去的毛利相較於有形資產總額來說,是較低的,那麼你為什麼要買進呢?如果一間公司所作的事情和之前不同,也有了不同的管理階層等等,你買進的理由是什麼呢?

以下是這些問題的一些不錯的答案。或許管理階層比之前還要好。或許公司的經濟規模突然提升了。

根據我的經驗來說,毛利率開始減緩的公司,未來要提升毛利率並不容易。相同的,過去 15 至 30 年來表現不佳的股票,也很難在接下來的 15 至 30 年有著出色的表現。我認為從“平庸到出色”是很少發生的。的確有時候會有這樣的情況,但是這需要外部的執行長,去除表現不佳的業務部門,並專注於表現良好的業務部門,以長期股東的思維來重新建造企業。

我作的研究主要圍繞於過去的歷史資訊。你會發現我花在觀察公司今年度的表現的時間是相當少的。我對於公司過去 15 年來所作的事情以及未來 5 年會是什麼樣的情況比較感興趣。

我的確也會使用 Excel。如果要說我有什麼秘密的話,應該就是這 3 個數字了,包括毛利/有形資產淨額、EBIT Margin 的變異系數以及股票長期以來的年複合成長率。如果你越相信公司的管理階層的話,這些數字就越重要。我並不認為自己是個下注於 “騎師” 的投資人,而其他人則是下注在賽馬身上。但這個方式對我來說,能夠以最快的方式讓我忽略那些專注於短期的經理人所經營的公司。

除了以 net-net 方式來投資日本之外,我不會在當地尋找其他的投資標的,因為我還沒有發現任何一位日本的經理人是我喜歡的。之前我曾觀注過一對夫婦,但是並沒有發現任何一間公司能夠同時滿足有出色的經理人、經營一項成功的業務、且股價合理這三個條件。

而我投資美國公司的比重較高的最大原因是,比較容易找到心目中理想的經理人,並經營著自己所想要的業務。雖然美國有較多公司符合我的要求,但是我也在歐洲發現了一些不錯的公司,像是 Luxottica (LUX) 和 Hunter Douglas (HDG),它們都專注於美國的市場。我喜歡這兩間公司經營的方式。最重要的,還是過去的歷史。如果不了解這兩間公司過去的歷史,我或許也不會在新聞專欄當中選擇研究這兩間公司。

我可以用兩個字來總結研究過程,那就是歷史。雖然我不確定投資者採用和我一樣的歷史研究數據是否都能受惠,但我相信大家都能夠從我對券商的看法當中獲益。最好的券商就是你使用的最少的那一個。(編譯/Ing)

《GuruFocus》授權轉載

【延伸閱讀】

-分配時間-找出答案_-.png)

專注於未來10年的獲利_-.png)