編按:00677U 期富邦 VIX(原富邦 VIX),已於今年(2021年)6 月 3 日下市,其他相關時程如下:最後交易日 6 月 2 日、清算基準日 6 月 15 日。恐慌指數 VIX 自 2020 年 3 月達到歷史新高後,便一路下跌,進而影響期富邦 VIX ETF 的表現,最終也難逃被清算下市的命運,因此,本篇文章就來好好聊一下為什麼 00677U 不能逢低買進就一直擺著。 (2021.7.30更新)

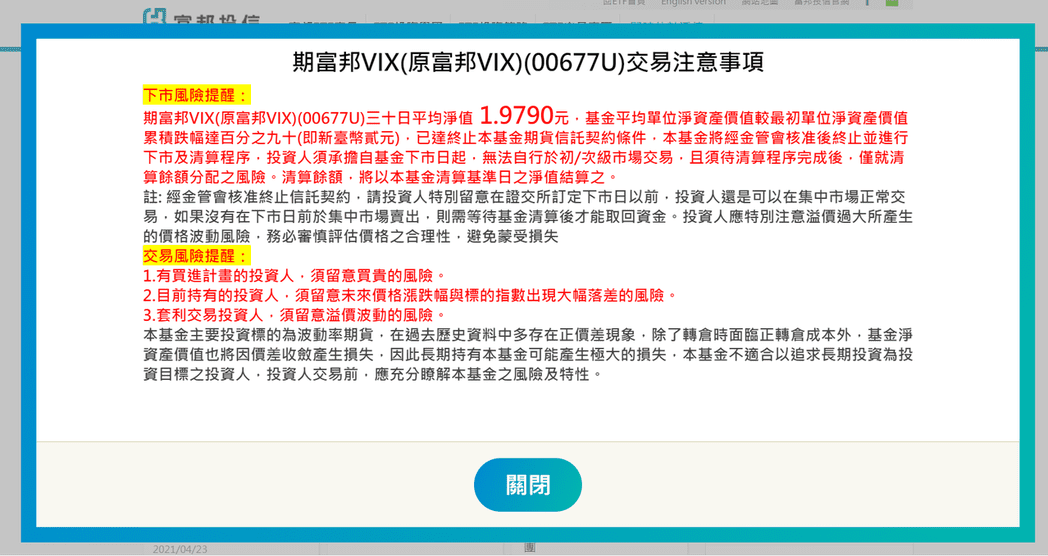

自各國疫苗施打率上升,全球股市多頭氣盛,恐慌指數 VIX 表現持續疲弱,期富邦 VIX ETF 截至 4 月 23 日止,最近 30 個營業日基金平均單位淨資產價值為新台幣 1.979 元(低於 2 元門檻),已達到下市清算條件,統計至上週仍有超過 5 萬名股東。

富邦投信公告,已達終止該基金期貨信託契約條件,將依規定申請終止期貨信託契約,待主管機關核准後,約1至1.5個月後下市,確切時間依證交所公告為準。據集保結算所統計,截至上週五(4/23)止,期富邦 VIX 的股東人數仍有 5 萬 1,725 人,持有 399 萬 9,708 張。 — 經濟日報

最近全球股市大漲,台股已達 17,000 點。而 2020 年三月時因疫情暴漲到 14 塊的富邦 VIX ( 00677U ) 再次又跌到 5 塊以下。此時就有朋友蠢蠢欲動,想著逢低分批進場、然後擺著等股市暴跌時,可以大賺一筆;這投資邏輯很好懂,但卻偏偏不能用在這檔 ETF ( 00677U ) 的身上。

首先,逢低分批買富邦 VIX 真的能趁暴跌時大賺嗎?我們先來想一件事,如果我有檔股票賠了 90 %,但一天暴漲 3 倍!那我賺多少?

VIX ETF 風險:賠 90% 後暴漲 3 倍,我卻還是賠 70%!

就假設今天我有 100 元,賠掉 90% 後剩下 10 塊。但因為結果這檔股票一天暴漲 3 倍,10 塊就變成了 30 塊。然而我是用 100 元投資,所以即便它賠了又漲,我還是賠 70% 呀!

那麼,哪個標的那麼狠,會跌掉 90% ?答案就是, VIX ETF 。.

VIX ETF,三年跌掉 95% !

前情提要,如果您對 VIX 不熟悉,請先參考這篇「 VIX 懶人包 」

VIX ETF 這種東西,一低還有一低低,會永遠不見底的那種。假設我們現在時空在 2016 年,剛經歷了英國脫歐,我們發現了美國的 ProShares VIX Short-Term Futures ETF ,發現它在股市暴跌時會暴漲。那因為當時還沒有富邦 VIX ,所以這邊借用美國的 VIX ETF 來舉例。

此檔美國 ProShares VIX Short-Term Futures ETF 當時的走勢如下圖:

於是,我們就盡可能地挑低點買,買在 200 塊左右,真的還不錯。就滿心期待它重演一個月漲一倍的大行情,結果光是 2017 和 2018 ,它就跌掉了 90% ,結論就從 200 塊跌到剩 21 塊。

之後,它更是狠心的跌到只剩 10 塊!就算是這波新冠疫情股災,讓它瞬間暴漲 6 倍,然而那也只回到 60 塊而已,所以距離 200 塊的成本還很遙遠。來探討,為什麼會暴跌這麼多?因為所有 VIX ETF 連結的都是 VIX 期貨,而期貨 ETF 有「轉倉成本」這個東西。

VIX ETF 劣勢:期貨轉倉,就像餐廳要不斷買新食材

VIX 本來就是期貨,而每檔期貨都有到期日。一但到期,那這檔期貨就結束了,再也不存在。就像新鮮食材總會過期一樣,食材一旦過期就不能用了,只好丟掉。那問題是,食材過期了餐廳還要經營啊!期貨不存在了, ETF 也得繼續。所以餐廳會一直進新的食材, VIX ETF 也會一直買新的期貨。而就像買食材要錢一樣,買新的期貨也要錢,那買新期貨的費用和價差,就是所謂的「轉倉成本」。

而這個錢當然不可能公司自己出,所以,就像基金的管理費會算在淨值裡一樣, VIX ETF 的轉倉成本也會算在價格裡。因此,就算 VIX 指數其實沒怎麼跌, VIX ETF 照樣大跌。就像 2017 年和 2018 年 VIX 指數其實沒怎麼跌一樣:

VIX ETF,更適合拿來當保險

然而, VIX 商品並非一無事處,它較恰當的使用方式是用來保險。現在大部份人都有保險觀念了。我們會買保險,就是因為平常只需要繳一點點錢,但出事時卻會領很多。(當然最好不要出事啦)

而 VIX ETF 或者 VIX 期貨也適合如此,這也是這類槓桿型商品本來的目的。我們可以用點小錢,比方說總資金的十五分之一、二十分之一之類的,然後趁我們覺得股市可能要崩跌時去買 VIX 。萬一崩跌了, VIX ETF 的獲利可以抵銷其他股票的虧損;萬一沒崩跌,那因為我們只拿一點點錢去買,所以虧損也不痛。

或許會有朋友覺得:「那這樣也只賺一點點而已?」的確。但會賠回去的大賺一點意義也沒有。用小錢拿 VIX ETF 做保險,雖然不能瞬間大賺,但也不會瞬間大賠。反而能持續穩紮穩打的一點一點累積獲利。

結論

VIX ETF 因為有轉倉成本,所以不能長期持有;而 VIX ETF 最適合拿些小錢在覺得股市可能崩跌時當保險,萬一真的崩跌的話,獲利可以抵消股票的虧損;萬一沒有崩跌,那因為錢少,所以虧損也少。

【延伸閱讀】

_-.png)