過去「股神」巴菲特(Warren Buffett)對航空業恨之入骨,甚至造出多個在投資界膾灸人口的金句:「航空股是死亡陷阱」。

在 2007 年巴菲特致股東的信中,他更直接說到:「如果一名有遠見的資本家在萊特兄弟試飛的小鎮 Kitty Hawk 出現,只要將奧維爾‧萊特 (Orville Wright) 射下來,就已經為未來的資本家幫了個大忙。」可見,巴菲特是一度非常討厭航空業。因為,早年航空業競爭淚烈,令多間航空公司股價大幅下跌甚至破產,大幅影響股神的回報。

不過,近年他的態度已經大幅轉變,並買入美國四大航空公司約一成的股票。雖然投資行為改變令人詫異,但這篇文章分析了美國航空(American-Airlines, AAL-US)業值得注意的地方。

總結而言,是因為美國航空業集中度隨著多年前的惡性競爭後開始提升,四大航空公司的市佔額超過七成,步入像現在的電訊業寡頭壟斷時代。所以,即使油價近年下跌,但四大航空公司的票價仍可維持。文章認為這意味它們的護城河比較深厚,故吸引巴菲特投資。

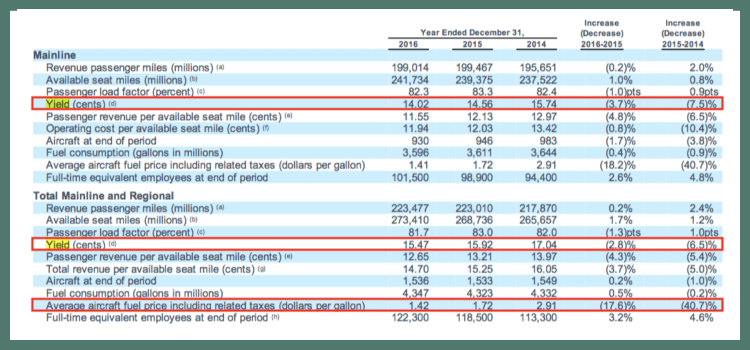

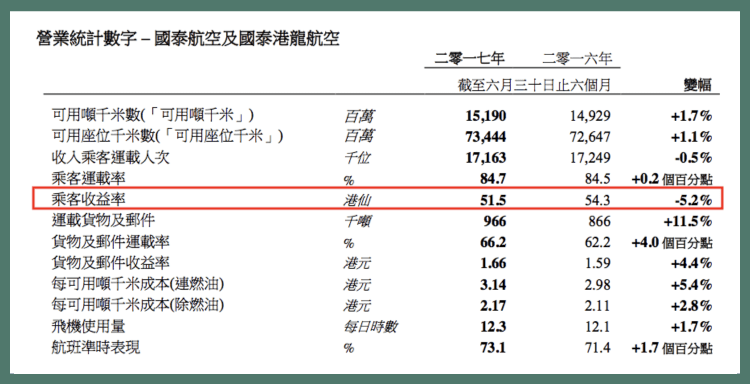

說到航空業競爭,最能夠反映的數據是收益率 (Passenger/Cargo yield) 及運載率 (Load factor) 。如巴菲特所言,航空業的固定開支巨大 (飛機租賃、燃油、工資等) ,但浮動成本較少 (主要是燃油費用比較波動) ,換言之,乘客邊際成本極低。所以,航空公司著緊的是收益率及運載率,只要兩個比率維持在較高水平,公司就能取得較佳的盈利。

一旦面對競爭,航空公司做法通常是以減價迎戰,因為乘客對價格比較感敏 (尤其短途) ,所以減價容易維持足夠的運載率,同時令對方乘客減少,增加競爭對手的經營壓力。當各大航空公司都以低價爭奪客戶時,惡性競爭難以避免。

問題是,美國航空業發展良好,是否代表其他地方的航空公司發展一帆風順?

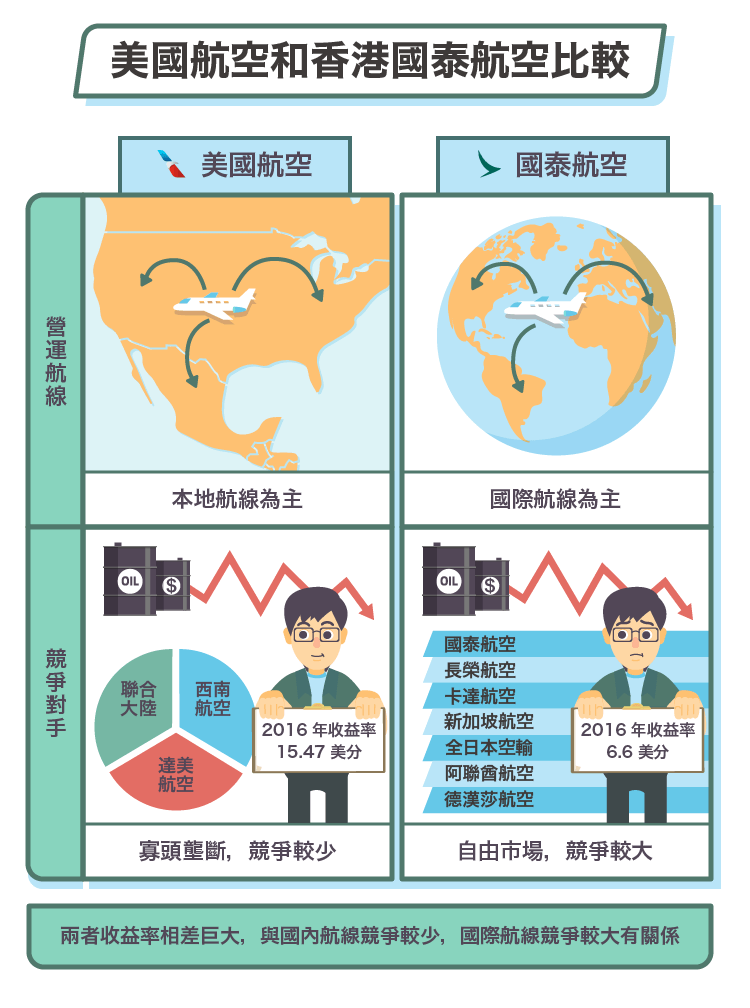

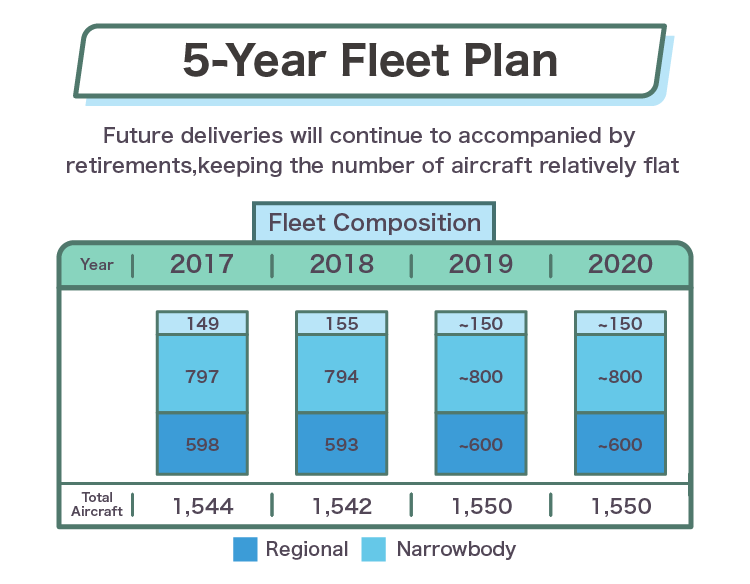

簡單起見,我選擇美國最大的航空公司美國航空 (American Airline) 為代表。首先要了解的是,美國四大航空公司,大部份的航線都是本地航線為主,即往返美國本土,以及加拿大、墨西哥及中美洲一帶地區,而長途航線的佔比較少。以美國航空的機型而言,超過八成是短途窄體機:

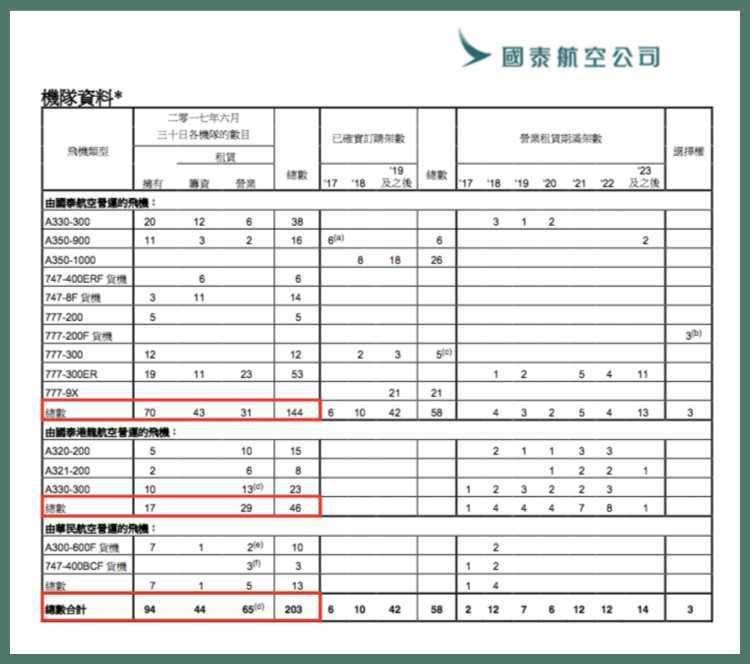

然後,我會用香港的航空公司國泰 (00293) 做比較。可以發現,公司所有航線皆為國際航線 (因為香港太小) 。所以,國泰航空的業務模式,其實與全球大部份地區的航空公司有分別,是針對長途旅客,將旅客帶來香港再轉機至亞洲區內其他中小型城市,或將內地及東南亞城市的旅客轉飛至歐美澳洲等地。從機型分布可見一斑:

國泰航空的機種以 A330,A350 及 B777 系列等廣體機種為主,截至今年 6 月底有 144 架,佔機隊數目 203 架約七成。能夠與其做直接比較的應該是新加坡航空,以及中東三大航空公司 (但有指政府補貼其燃油成本,故暫時不作比較) 。

更重要的是,兩者之間的收益率有嚴重差異。於 2016 年油價長期在低位徘徊,美航每加侖燃油開支下跌 17.6%,公司的主要航線乘客收益率只跌 3.7%,地區航空更只微跌 0.9%,收益率高達 15.47 美分 (編者按:即 0.1547 美元):

至於國泰,可以見到公司的今年上半年的收益率只得 0.515 港元 (2016 年底為 0.541 港元) ,即相當於 6.6 美分,低美航接近六成。

個人估計,兩者收益率相差巨大,似乎與國內航線競爭較少,而國際航線競爭較大有關係。

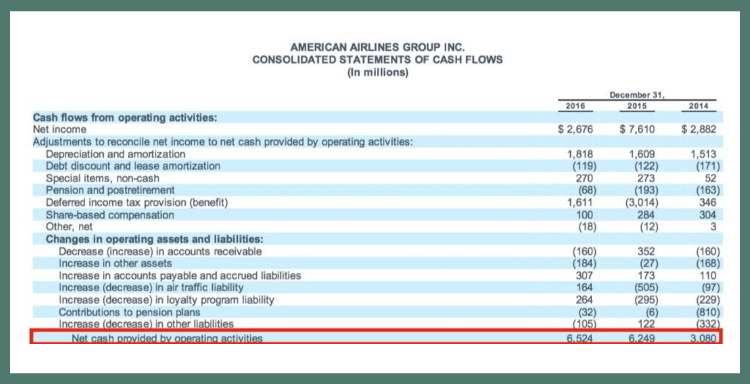

不過之前的文章,沒有說到的是,航空業雖然競爭激烈,但同樣是一種現金流極強的公司,客戶是全世界不同的乘客或旅行社,付錢購票,帳期較短及穩定,或許可以解釋巴菲特為何對航空業念念不忘。同樣以美國航空為例子,可以見到其過去兩個財政年度,經營現金流都超過 60 億美元 (對比去年收入約 400 億美元) ,其實可以將航空業理解為一間「會飛的電訊公司」。

或者有人會問,既然航空業與電訊商相似,為何後者的利潤率可以高於前者?我個人認為與地域局限有關。我們只能用當地數間大型電訊商,但我們可以選擇不同的航空公司到外國,地域局限性較低,所以競爭較強。而且部份航空公司受國家政府資助,甚至是國企公司營運,目的不為賺錢,而是吸引人流帶動外來投資,都造成航空業,尤其是國際航線的激烈競爭。

進一步而言,美國四大航空企業,應該與中國三大航空公司,即國航 (00753) 、南航 (01055) 及東航 (00670) 的業務接近,都是以短途國內航班為主。不過,中國近年高速發展高鐵網路,某些路線比飛機更省時及金錢,短途航班開始出現競爭,但美國航空公司暫未見此情況出現。兩地航空公司的股價表現,可大致反映出上述分野對兩地航空公司的影響。

受惠美股大牛市及美國航空業盈利持續上升,股價亦拾級而上。巴菲特去年第三季斥資 7.97 億美元買入的美國航空,當時股價仍徘徊在 35 至 40 美元,但現在已升至約 52 美元,升幅有三成後開始減持,一直對航空股念念不忘的巴菲特,憑藉長期觀察,終於獲得回報。按著這個方向思考,未知台灣航空股代表長榮航(2618-TW)及華航(2610-TW),有沒有值得投資的機會?

《一分鐘投資筆記》授權轉載

【延伸閱讀】

中小航運公司開始重新買船-大洗牌後航運“新周期”真開啟了?_-.png)

靠併購和新航線創造亮麗佳績-.jpg)