投資朋友是否常在網路上的股市討論版,常常會看到這類的話:

「昨天 XX 三大法人都買超,這檔股票應該很穩吧?」、「昨天 XX 資減券增,太好了!」

仔細思考之後,你同意嗎?

不可否認,想要在股市賺錢,認真做功課的活兒是省不了的。所謂「認真做功課」,包含在盤中仔細盯盤,還有每天盤後、為了隔天開盤的所做的準備工作。

在股票的世界裡,有許多「分析」的流派,有人篤信「基本面」、有人單看「技術面」 ; 有人狂看新聞、報導用「消息面」在做股票,也有一派的人選擇認真判讀「籌碼面」的數字。

▲ 圖一:四大股市分析流派

在股市中,有句話是這麼說的:

「新手看價,老手看量,高手看籌碼。」

可是你可否想過,在籌碼分析裡,這些沒有溫度的數字,背後真正代表的涵意是什麼呢?別急,本文就將來帶大家認識「籌碼面分析」!

本文重點:

- 籌碼面是什麼?為什麼要分析籌碼面?

- 籌碼面中 10 大指標

- 三大法人

- 融資融券

現在請打開你手邊的智慧型裝置,夠一邊消化文章內容,一邊用手邊可得的資料、數據一同學習喔!

籌碼面是什麼?為什麼要分析籌碼面?

說到「籌碼」,直觀的聯想,可能會想到電影裡牌桌上的賭金(也就是你的本錢); 當我們把這類聯想延伸到「股票市場」中,應該不難理解,股市裡所說的「籌碼」,其實就是市場裡不同投資者的「本金」,而所謂的「籌碼分析」,就是在觀察「市場裡到底是誰在買賣股票」。

籌碼分析,是用來觀察「市場裡到底是誰在買賣股票」。

平平都是一樣的買單,股票是被用「現股」買進跟被用「融資」買進,可能大大左右股價未來截然不同的走勢 ; 亦或是平平是一樣的賣單,被A賣跟被B賣在「籌碼面分析」中,可就存在著大大的不同!學會籌碼面分析,可以讓我們從別人看不懂的數據裡,看出「主力、大戶的操作動向」說白一點,籌碼分析就是讓我們「看出主力、大戶們的資金動向」,進而「搭上他們的順風車」,擴大自己的獲利機會與空間!

▲ 圖二:籌碼面分析的功用

籌碼面中 10 大指標

籌碼面分析,主要可以分為 4 大項,涵蓋 10 項數據指標。

- 三大法人:外資、投信、自營商

- 融資融券:融資、融券

- 特殊券商:高勝率券商、隔日沖券商、地緣券商

- 其他指標:大戶持股比率、買賣家數差

本文將會就前兩大指標(三大法人、融資融券做介紹),後兩大指標則留待【 籌碼分析教學 】EP2 再與大家一起探討!

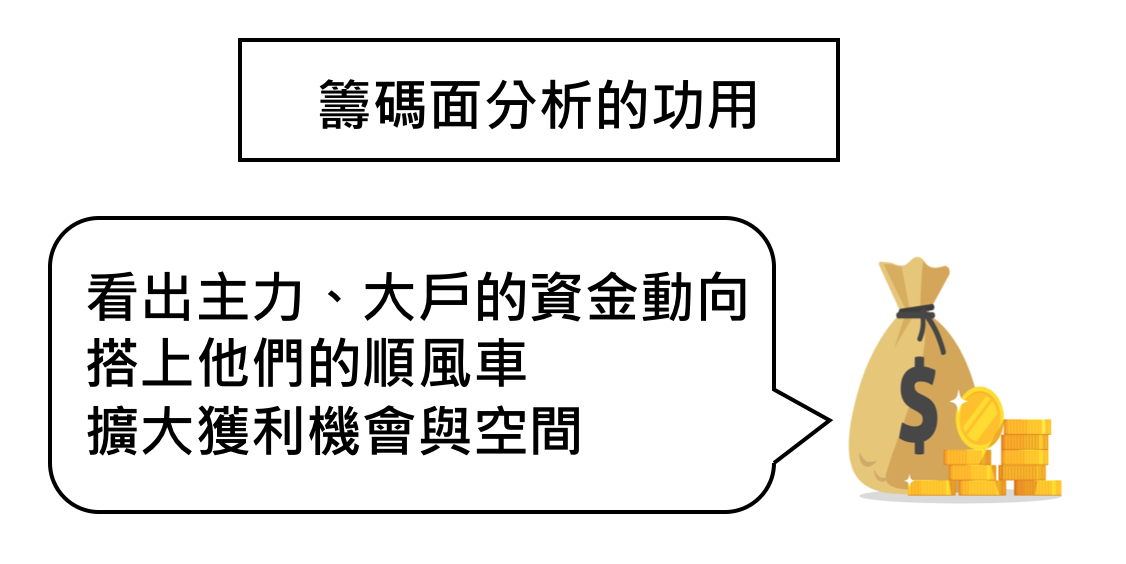

三大法人

觀察三大法人動向,可以說是籌碼面分析中最基本的!三大法人,即「外資」、「投信」、「自營商」。

外資

定義:資金來源為國外投資者,且在台灣市場發生交易事實。台股中常見的外資為「美林」、「摩根士丹利」、「瑞士信貸」、「港商麥格黎」。

習性:外資通常偏好操作大型權值股 ; 且非常重視公司基本面 ; 且因為資金夠多,”通常”連續幾天會有一樣的交易方向(連買 or 連賣)。

重要性:外資可以說是三大法人裡面資金最為雄厚的(根據Cmoney數據,自2003年到現在,若外資當天為淨買進,大盤上漲機率高達70%,且外資隔天續買機率更高達74%!)因此投資朋友可以大致把外資視為領頭羊,因為當他們試圖要開始買進(賣出)一檔股票的時候,該檔股票波段上通常都會有相對應的漲(跌)幅!

投信

定義:「投資信託公司」,即這類基金公司利用投資者的資金代為進行投資。例如:統一、凱基、元大等。

習性:投信偏好操作中小型股,追求相對報酬(績效至少要贏過大盤) ; 一樣重視基本面,但大多短線進出 ; 且在季底由於績效問題,會有季底作帳(結帳)行情。

重要性:投信的資金沒有外資雄厚,但他們一樣有足以撼動市場的本事!特別是在每季季底(3、6、9、12月底)時,由於投信要對投資者績效負責,因此他們在季底結算該季績效時,常常會出現「作帳」或「結帳」的手法!簡言之,「作帳」是指「利用現有資金部位去拉抬現有持股,使帳面未實現損益數字更為漂亮」 ; 而「結帳」則是「由於持股水位過高(高於法規規定)或已達目標價位,在每季底出脫手上部位以實現獲利」。這部分較為深奧,若有興趣的朋友可以多爬文深入研究!只要記得,投信可以視為外資之外市場上的第二勢力,尤其是在各季季底時,投信的影響力就會更加明顯!

自營商

定義:國內自家的券商,用企業自身資金投資。

細分:又可分為「自營商自有」,即自營商普通買賣 ; 以及「自營商避險」,即以避險為主要目的(非賺取價差)的交易行為。

習性:追求絕對報酬(不管大盤強弱操盤手都得賺錢才行) ; 喜好賺快錢(見好就收,資金控管紀律嚴格); 由於需要短線實現獲利,因此偏好操作股性活潑之個股。

重要性:自營商由於進出都極快速果決,一般不建議投資朋友跟自營商的單,且自營商部位遠不比外資、投信來得多,再加上各大軟體可見的「自營商買賣超」大多都納入了避險買進的部分,因此參考性並不是很高。不過若也是偏好操作極短線(甚至當沖)的朋友,觀察自營商異常的大動作或可幫助您挑選出最近具話題、股價波動較為劇烈的個股!

▲ 圖三:三大法人懶人包

融資融券

融資

方法與意義:手上錢不夠,認為股票會上漲,於是跟券商借錢買股票(自己仍要出一部分錢)

- 上市股票:融資乘數為 60%,若購買金額10000元,可跟券商借6000元

- 上櫃股票:融資乘數為 50%,若購買金額10000元,可跟券商借5000元

融券

方法與意義:手上沒股票,認為股票會下跌,於是跟券商先借股票來賣,後再補買回還他們。

▲ 圖四:融資融券示意圖

重要性

市場上,需要「先借錢才有辦法買股票」、「先借股票才有東西可以賣」的投資者,大部分時間都是資金比較沒有那麼雄厚的「散戶投資者」們,所以很多人會說「融資融券」其實就是「散戶指標」:

- 當融資買進變多:

代表散戶「看好」股價會漲,因此大家都搶著借錢買股票(即使自己沒有這麼多錢),期望之後股價漲上去之後再賣掉,這樣就算扣除利息費用之後,自己還是可以賺到資本利得(價差)!這種時候,通常就不利後勢股價發展(由於散戶處於「借錢買股票」的狀態,心態大多是「有賺就快跑」,因此融資變多容易在上檔形成壓力 ; 若是更慘 – 股價不漲反跌,很多人就會面臨「斷頭」危機,即是當虧損(股價下跌)幅度達到一定程度,會被券商要求「強制賣出停損」,這時候就會形成恐慌性賣壓。) - 當融券賣出變多:

代表市場上大部分散戶「看空」股價後勢,因此紛紛開始先借股票來賣(即使自己本來根本沒有持有該檔股票),期待日後股價下跌時,能夠以較便宜的價格買回來將股票還給券商,自己就可以賺到這當中的資本利得(價差)!不過這時候若是股價不如預期的不跌反漲,很多人就會面臨「軋空」危機,即是當虧損(股價上漲)幅度達到一定程度,會被券商要求「強制回補停損」,這時候就會出現極劇烈的買盤,變成大家人踩人要搶買股票來還券商的「軋空」行情。)

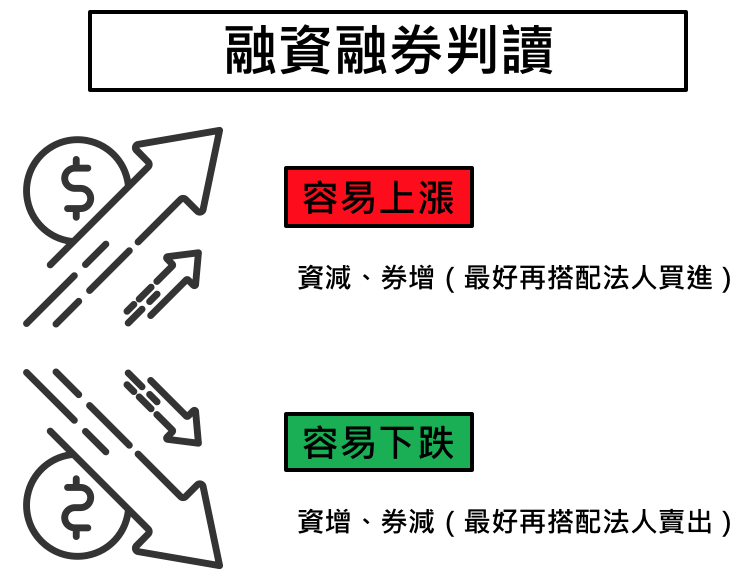

簡言之:若是「資減、券增、(再搭配法人買進)」,則有利股價上漲 ; 相反的,若是「資增、券減、(再搭配法人賣出)」,則股價容易下跌!

▲ 圖五:融資融券判讀

【 延伸閱讀 】