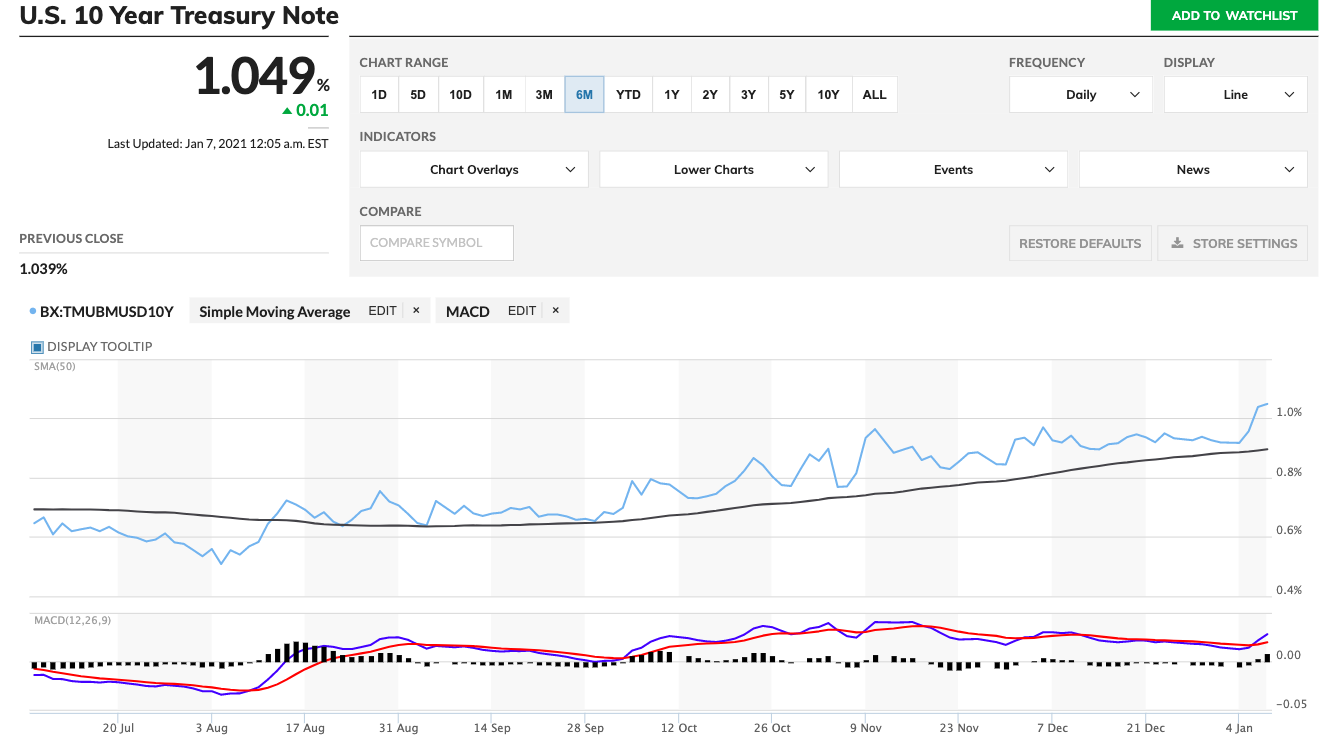

隨著美國喬治亞州舉行的 2 席聯邦參議員決選落幕,民主黨有望全面執政,美國 10 年期公債殖利率觸及近 1.05%,登上自去年 3 月以來的最高水準。自 2020 年 11 月以來拜登勝選後公債殖利率便不斷升高,但是包括疫苗開發成功、英國脫歐協議達成等等的正面消息都未使殖利率突破 1%,直到如今選舉的不確定性終於落幕,政府由民主黨執政意味著財政刺激計畫的推動、紓困計畫的實施,使公債殖利率長達 9 月來的新高點。

相較於選舉結果,之後聯準會對殖利率的因應可能影響更為重要,投資人應關注之後宣布的購債計畫有無變動,因為這更是影響未來股市會否出現拋售,以及其他避險工具的漲跌。來看看美國 10 年期公債殖利率觸及 1.05 ,將對市場有哪些影響呢?

▲ 資料來源:MarketWatch

美債 10 年期殖利率突破 1%

據《路透社》美國時間 1 月 6 日的報導,美國喬治亞州舉行的 2 席聯邦參議員決選,已確定由民主黨 Raphael Warnock 奪得一席,另一民主黨候選人 Jon Ossoff 也自行宣布當選,確認後民主黨可取得國會參眾兩院控制權,全面執政。

Edison Research 的數據顯示,民主黨候選人 Jon Ossoff 獲得了 50.3% 的選票,共和黨候選人 David Perdue 獲得了49.7% 的選票,目前已完成預計投票總數 98%的計票。Jon Ossoff 的領先優勢已超過重新計票的風險,Edison 表示,領先優勢還會繼續拉大。

在選舉結果確定前,美國 10 年期 公債殖利率 已觸及 9 個月以來未有的 1% 高點。《Financial Times》、《Bloomberg》都指出,美債殖利率突破 1% 與「政治」和「經濟」環境息息相關,過去三個月以來 公債殖利率 都在上漲,而近期由於選舉的不確定性終於告終,市場看好民主黨的全面執政帶來的經濟刺激措施,加上近幾個月 BioNTech 和 Pfizer 等大廠疫苗開發的進度,都提高了投資人的信心。

? 不懂 美國債券殖利率 和市場的關聯嗎?來看看我們之前的文章吧》

為什麼殖利率達到新高點?

過去市場低利率使股票市場高估值,股市湧進熱錢,而債市大規模拋售。 2020 年 11 月拜登勝選後,美債殖利率就一度大漲,但終究無法突破 1%。《MarketWatch》及《CNBC》分析,過去疫苗開發的好消息及經濟逐步恢復正常雖然沒有讓公債殖利率顯著攀升,但喬治亞州的選情顯示民主黨將可能全面執政,大幅提高拜登承諾施加財政措施力度的機率。美國 10 年期公債殖利率為衡量通貨膨脹預期的市場指標,政府支出將使通貨膨脹率上升,進而可能再推高了殖利率。目前已來到 1.049%。

高盛(Goldman Sachs) 指出民主黨全面執政將可能推出高達 9,000 億美元的財政刺激方案,民主黨可能推出的額外刺激還包括,州和地方政府援助、再度延長發放補充失業救濟金,並提高每人現金支票 (拜登和川普都支持的 2000 美元現金支票的補助)。疫苗開發的正面消息、英國脫歐協議達成等,都是公債殖利率來到新高點的原因,然而目前經濟沒有顯著的復甦、美國施打疫苗的狀況還不樂觀,公債殖利率上升的幅度有限。

將會發生什麼事?

美國 10 年期公債殖利率自去年 3 月後首次升至 1 %,將來市場上會哪 5 大影響?

1. 加大財政支出將導致通貨膨脹,市場上資金需求提升,殖利率持續推高

當一國財政赤字大,加上大部分赤字都是由中央銀行來彌補,政府又以財政措施來刺激經濟時,將誘發物價總水平上升,以及造成貨幣供給量超過經濟增長,造成財政性通貨膨脹。要維持市場正常的投資水平,則國債殖利率不能過高,否則國債可能發不出去,但如果中央銀行以購進大量國債來擴大貨幣供應以壓低利率,又可能造成通貨膨脹惡化。

2. 美國聯邦準備理事會的購債計畫攸關殖利率走勢

聯準會目前每月購買大約 1,200 億美元的美國國債和抵押債券,目的是降低企業和家庭的借貸成本,並維持金融市場運作,將長期利率控制在低點。雖然已表明將維持購債計畫,但《Reuters》、《Bloomberg》報導也指出,殖利率上升將可能促使聯準會轉向干預短期融資市場,承諾購買無限量的美國政府債務以壓低利率。

聯準會( Fed )副主席 Richaed Clarida 在 1 月 8 日表示,他預期 Fed 至少到今年底前,都會保持當前購債步調,即每月收購 1200 億美元債券。

3. 高公債殖利率可能對世界儲備金造成壓力,使美元指數繼續下跌

民主黨自 2011 年後首次全面執政將有利全球經濟成長和大多數風險資產,但由於美國「雙赤字」—貿易逆差和財政赤字—將擴大,將不利美元和債券。

而公債殖利率的攀升將造成全世界儲備金的壓力。殖利率隨著通貨膨脹持續上升,則將成為投資人對貨幣對沖的動機,美元可能會持續走弱。

4. 其他避險資產的需求減弱,使黃金價格下跌

據《Bloomberg》報導,花旗集團(Citigroup Inc.)私人銀行部門亞洲投資策略負責人 Ken Peng 表示,隨著對避險資產的需求減弱,公債殖利率的上漲也將會使金價走低。

5. 公債殖利率進一步攀升,將給股市帶來壓力,Stifel 首席華盛頓政策策略師 Brian Gardner 便指出,股市可能會出現拋售的狀況。Janus Henderson Investors 多資產負責人 Paul O’Connor 也說,「藍色浪潮」將使市場對美國經濟態度更加樂觀,對債券殖利率產生明顯的影響。但對於股市而言,其影響更為複雜,預期美國 GDP 年增率將被「稅收」和「監管」所影響。長期美債殖利率上升,可能會對成長股估值產生不利影響。自去年 11 月 9 日以來,尖牙股的表現落後於大盤,在美元疲軟和全球增長前景復甦的情況下,也可能會讓資金轉向新興市場股票。

債券知識懶人包

債券是一種有價證券,是發行人有資金需求的時候,用來籌資的一種憑證。債券會承諾定期支付一定的利息(票面利率),並於約定的到期日償還本金。票面利率顧名思義就是債務人一開始約定好要付給債權人的利息。而到期殖利率則為持有該檔債券至到期時,債權人可以獲得的平均年報酬率。

也就是說,如果購買價格(債券市價)高於票面價格,則到期殖利率低於票面利率,相反地,如果購買價格(債券市價)低於票面價格,則到期殖利率高於票面利率。債券受利率環境的影響深遠,而利率環境則取決於央行的貨幣政策,貨幣政策又受到總體經濟的牽引。可以說債券與總經環境環環相扣。

「利率」是由各國的中央銀行來決定,在美國由美國聯邦銀行 FED,在台灣則是中央銀行控制。各國目前的利率都非常的低,有些國家的利率更低到零。全球央行均刻意的壓低利率 (除了俄羅斯及巴西之外),以創造刺激通膨的環境。在這種長期低利率下,造就全球的資金氾濫、熱錢亂竄。

「債券」的長期利率不是由中央銀行決定,大致上由市場決定 。美國 10 年期公債殖利率普遍被市場認為是零風險利率。債券的利率越高,對股票的壓力越大。如果債券利率高於通貨膨脹率和股票紅利,大家就會選擇債券。如果長期債券利率低,投資者會願冒更大的風險,轉向投資股票。因此,債券市場利率愈高,可供股票市場利用的資金愈少。反之,債券市場利率愈低,可供股票市場利用的資金就會愈多。

參考資料:

- Georgia delivers Senate to Democrats with Warnock, Ossoff wins

- US 10-year Treasury yields hit 1% for first time in more than 9 months

- 10-year Treasury yield tops 1% for the first time since March amid Georgia runoff elections

- Treasury Yield Spike Risks Sparking Domino Effect in Markets

- 美國債市:公債收益率受喬治亞州參議院決選帶動大漲,10年期債收益率突破1%

- 焦点:联储会议记录显示购债计划调整取决于判断经济是否取得实质性进展

【延伸閱讀】

清除絆腳石-_-.png)