最近市場波動蠻大的,然後早上在自己群裡闡述了一下最近的概況,發現很多朋友都不曉得最近發生的事情。我是不喜歡事後諸葛亮的,事情發生了再分析為什麼為什麼,總有辦法能說圓的,沒任何意義。但有鑑於隔行如隔山,我為大家翻譯翻譯最近發生了個什麼。

股債動盪

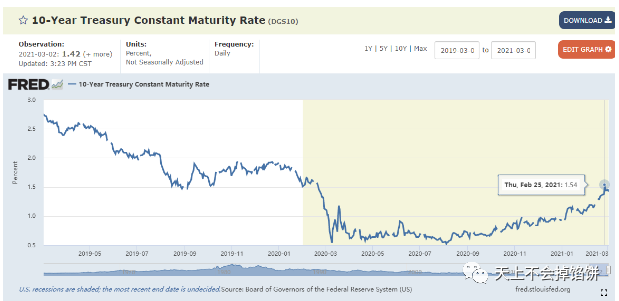

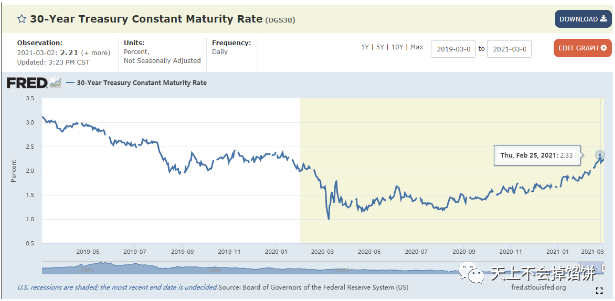

最大的變化是美國國債的報酬率一路飆到了 1.5% 這個水平。

▲圖片來源:虎嗅網

這個是比較要命的,因為金融市場最底層的原理是收益風險的代償原理。資金並不關心投資了什麼,只關心報酬率,資本只有一個目標:增值。資產可以有風險,但必須有報酬率的溢價,同樣的報酬率,如果一個無風險,一個有風險,那麼資本會拋棄風險資產,湧入無風險資產。

美股現在的股息報酬率大概在 1.5% 的水平,從去年三月份市場大跌,聯準會干預把利率直接跌破 0.5% 左右的十年期回報,到現在 1.5% ,整整上了 1% 。這是什麼概念?聯準會一次升息的幅度大概是 25 bps,也就是 0.25% ,這是市場連續自行一年內加了四次息,已經比上一次升息週期裡最快的一年三次還要快了。

所以美股的動盪不安也就非常好理解了,升息是一切泡沫資產最後灰飛煙滅的起因。而連續快速的升息會讓一切基於投機者幻想的旁氏遊戲戛然而止。巴菲特的比喻是利率猶如股市的引力,利率越高地心引力越大。為什麼之前各種妖股能亂飛,因為地心引力為零了。突然飆升的利率猶如突然恢復的重力。

2000 年網路泡沫的漲幅和對 “ 新範式 ” 的推崇一點不弱於當下。無數對於價值投資的蔑視和 “ 這次不一樣 ” 的自信,都遭遇到了毀滅性的懲罰。

▲圖片來源:虎嗅網

波瀾壯闊的 30 年期美國國債的報酬率,飆到了 2.33% 的水平。這個上升速度如果持續下去,那夢醒時分就迫在眉睫了。

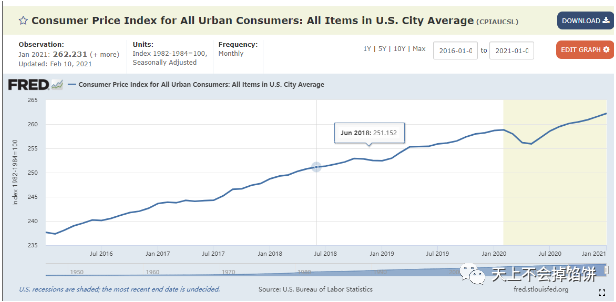

好,那麼問題來了,為什麼美國國債的報酬率會一路瘋狂飆升呢?這主要是市場對於通膨的預期,有極端悲觀的看法。關於這一點,大部分大眾號都沒解釋清楚,這個通膨預期是咋回事。首先,真實的通膨率並沒有飆升。

▲圖片來源:虎嗅網

這是美國的 CPI 指數,可以看到上漲的斜率是穩定的,因為疫情還出現了罕見的下跌,目前慢慢恢復正常水平而已。那所謂的通膨預期飆升是什麼呢?

這裡涉及到一個金融市場的知識,大家都知道通膨就是錢變得更加不值錢了,如果通膨率高對於借錢的一方是有利的,而對於出錢的一方是不利的。假設一種極端情況,如果通膨率比利率還高了,那麼借錢的人相當於佔了便宜。如果今天饅頭是一塊錢一個,我借你 100 元,能買 100 個饅頭。如果一年之後,你還我 103 元,只能買到 96 個饅頭,那麼我承擔了你違約的風險和一年的時間價值之外,我的購買力還縮水了,就是被借錢一方白白佔了便宜。

市場上大家都不是傻子,在高通膨預期下,除非利息升高,否則大家都不願意借貸,在高通膨的背景下還借錢給政府,那就是額外再交一筆稅。為了解決這個問題,發明了一種通膨保護型的國債。

報酬率計算方式=普通國債報酬率 − CPI 指數

(這個 CPI 指數財政部每 2 年調整一次)

因為債券的價格和報酬率成反比,也就是報酬率提升的時候,債券的價格下跌;而報酬率下降的時候,債券的價格上升。那麼當 CPI 指數上升的時候,按照計算方式,通膨保護債券的價格就會上升。從而起到了保護國債購買者,在通膨的情況下不會受損。

TIPS

這類通膨保護債券的名字叫 Treasury Inflation-Protected Securities,簡稱 TIPS

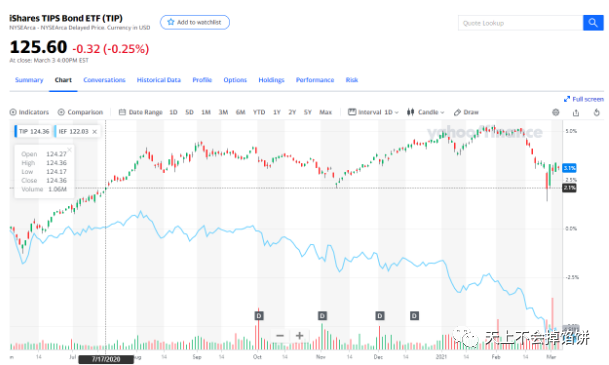

我們來對比一下最近國債的價格和 TIPS 國債的價格:

▲圖片來源:虎嗅網

K 線圖是 TIPS 國債,藍顏色的線是相通久期的國債產品,可以看到國債的下跌是可怕的,而 TIPS 國債的下跌是非常有限的。這說明,在扣除通膨預期後,實際的利率並沒有大幅度提升。我們再複習一下, TIPS 國債的報酬率是國債報酬率 −CPI ,所以 TIPS 對應的報酬率是真實的報酬率,是通膨調整的。而國債報酬率的上升,則未必是經濟提升的報酬率,可能只是因為投資者害怕通膨讓自己吃虧了而已。

要注意的是,這裡的 TIPS 的價格是市場交易出來的價格,它代表的不是當下的 CPI ,而是對於相應的國債這個期限內的通膨的預期。這裡 iShares 的這個TIP 國債ETF對應的久期是 7 ~ 10 年,所以這個通膨率是對 7 ~ 10 年內的平均通膨率的預期。

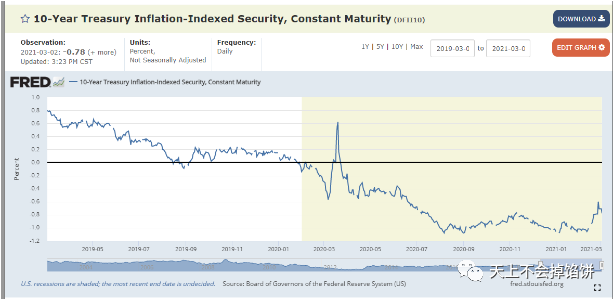

而這個扣除了 CPI 預期後的報酬率,也有一個指數:

▲圖片來源:虎嗅網

這個指數就是根據 TIPS 國債的價格反推出來的報酬率,叫做Treasury Inflation-Indexed Security 指數。

我們可以看到,這個指數已經在零軸之下了。圖中黑顏色的線是 0 軸線。

什麼意思?就是目前 CPI 預期比國債報酬率還要高。

所以這才是如今國債報酬率飆升的真正原因,因為拜登的 1.9 兆和聯準會的濫發貨幣,造成的通膨預期已經飛天了,即使國債報酬率飆升,也飆不過通膨預期。如金的這個指數是負的,意味著市場認為以現在 1.5% 的水平借債給美國政府,依然是跑不贏通膨的,是被白佔便宜的。

也就是說,如果通膨預期再不下來,國債報酬率還要升,而股息報酬率已經要低於 10 年期國債報酬率的情況下,國債報酬率再上漲的話,對於風險資產,意味著超大的地心引力,已經在天上的各種泡沫,又當如何自處?

好,問題又來了?為什麼市場會有如此極端的,突然抑制不住的通膨預期呢?

這就不得不提到最近裡應外合的一對聯準會雌雄大盜了。拜登上台後,顛覆了川普的政策,不但不驅逐非法移民還要大發福利,並且不徵收中國的關稅。又要花錢,又不徵稅,錢從哪裡來呢?

整整 1.9 兆美元的刺激計劃,錢呢?

答案是聯準會買國債,於是乎為了配合默契,拜登提名了前美國聯準會主席耶倫做財政部長。耶倫的背景一直是經濟學家而非財政公務員,讓她來做這個位置,無非就是為了配合聯準會更好的做這件事情。因為聯準會買債是不用成本的,聯準會就是創造美元的地方,而聯準會持有的美國國債的利息收入,大部分又要上繳財政部。聯準會去年獲利了 800 多億美元,自己只留了 3 億美元,其餘悉數上繳了,所以等於免費借錢。

耶倫賣國債的壓力很大,拜登給的任務是要 1.9 兆的開銷,還不能加稅。於是耶倫放風說,要實現這個目標,必須趁利率低的時候多發債,不要錯過歷史時機。皮球到了聯準會主席鮑威爾這裡,當大家問到鮑威爾,聯準會目前發了那麼多貨幣,還要有這麼大的財政刺激計劃,通膨怎麼辦?

鮑威爾給出了一個讓人非常恐懼的回答:那就忍忍。

市場炸鍋了,你沒辦法就讓我們忍著?大家一起忍受物價飛漲,你們好交差是吧。這等於公開宣布了聯準會對通膨是束手無策的,於是乎利率飆升。利率本來應該是聯準會管理控的場子,所有不同期限的國債報酬率都飆升的情況下,記者們又去採訪聯準會,關於利率飆升你們怎麼看?是不是通膨不行了。

聯準會的回答更加讓人錯愕:那是因為經濟太好了。

好的,新冠疫情原來是假的,美國經濟太好了,所以利率上升了。Treasury Inflation-Indexed Security 指數都負了!實際報酬率低於 0 ,你告訴中國債報酬率上升是因為經濟太好了。

為什麼聯準會的人會說出如此反常識的話呢?

無非是去年三月份的時候,為了救市,一下子擴表了一倍,動作太大,導致流動性氾濫,於是乎出現了各種妖孽,最誇張的就是 Gamestop 連續逼空事件,本質上都是錢多惹的。比特幣的暴漲也有賴於此。如今,要想徹底抵抗市場通膨預期帶來的國債拋售,害怕了。最尷尬的場景莫過於最近的一次國債拍賣,賣不動。耶倫心裡苦死了,老娘要賣將近 2 兆的國債,史上最大的銷售任務,沒有之一。這個時候你聯準會居然讓大家的通膨預期給上天了。

是聯準會沒有買債嗎?並沒有,我查了一下紐約聯準會最近的公開市場操作,現在美國聯準會每個月購買的國債高達 1,200 億美元。這個速度已經超過了柏南奇在 QE3 時候最瘋狂的 860 億美元每月的購買速度。

真的印鈔買資產是真的可能引起通膨的,所以最牛的聯準會主席是能不買東西讓大家安心,一般的聯準會主席是買資產且讓大家預期很安心,最次最次的聯準會主席就是如今這位,手下買的真實的量比誰都多,但還是無法阻止市場的不信任。你要再讓聯準會購債的速度比現在 1,200 億美元都多,也是需要勇氣的,我看這屆聯準會斷無此魄力。只能做鴕鳥,頭往沙子裡一埋表示是經濟太好了。昨天的 ADP 就業數據也不知道配合演一下,真是不體貼領導。

我們梳理一下順序:

- 聯準會表示通膨大家忍忍吧

- 市場通膨預期上天

- 國債報酬率暴漲

- 股債雙跌

- 經濟預期更差

- 聯準會買資產加速

- 通膨預期更大

- 聯準會慫掉控制不住利率飆升

- 股債繼續跌

現在最讓人擔心的是,如果國債真賣不動了,市場已經 price in 了的天量訂單落空,這玩笑可開大了。

這屆聯邦政府和聯準會的水平辣眼睛,無限信用卡都能給刷爆,風險資產還做夢基金抱團可以抵抗規律的話,真的是沒法吐槽了。

《虎嗅網》授權轉載

【延伸閱讀】