上回我們談到奧馳亞(MO-US)對抗衰退的兩種策略,提高產品單價以及產業多角化,本文將講解這兩項策略對於公司財務有什麼影響,以及為什麼股東權益報酬率(ROE)在此並非一個很好的衡量指標。

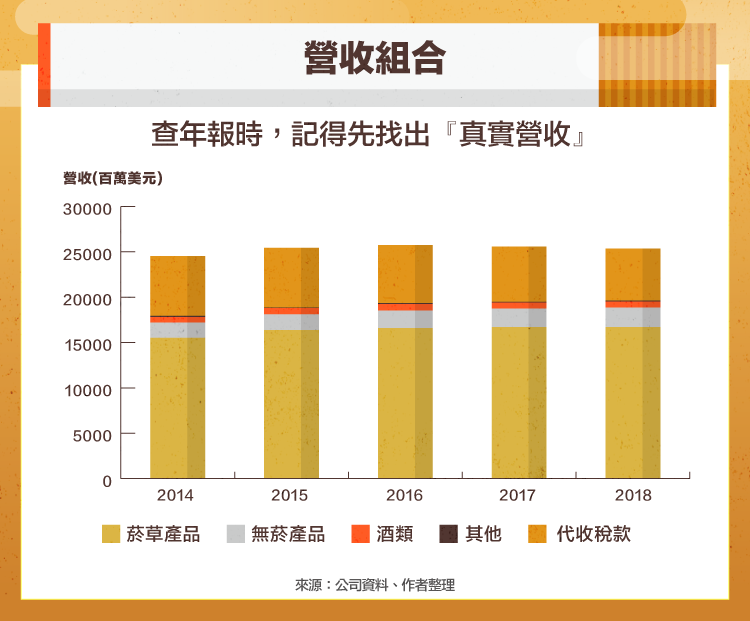

研究公司年報之前,大家會發現這家公司的損益表與別家公司不同,在營收的部分,除了產品營收之外,有很大一塊收入是代收政府稅捐,因此在研究這家公司時,應該關注營收淨額,而非總額。需要特別注意的是,奧馳亞把代收稅款作為成本的一部份,這點表達與菲利普莫里斯國際(Philip Morris International Inc., PM-US)(PM-US,以下簡稱 PM)不同,PM 是將代收稅款作為營收減項,因此讀者在研究這兩家公司時,需要特別注意,以免誤判。

由於公司進軍加熱菸的時間點為 2019 年 4 月、進軍電子菸以及大麻的時間點為 2018 年底,因此財報上不太可能找出多角化策略的痕跡,而且奧馳亞投資 JUUL(美國第一大電子菸廠商)以及 Cronos(加拿大第六大大麻生產商)的方式並非併購,持股僅有35% 以及 45%,因此營收及本業獲利上未來也不會揭露這兩家公司的細節。

綜觀奧馳亞的營收組合,我們可以將其業務分為四大類:

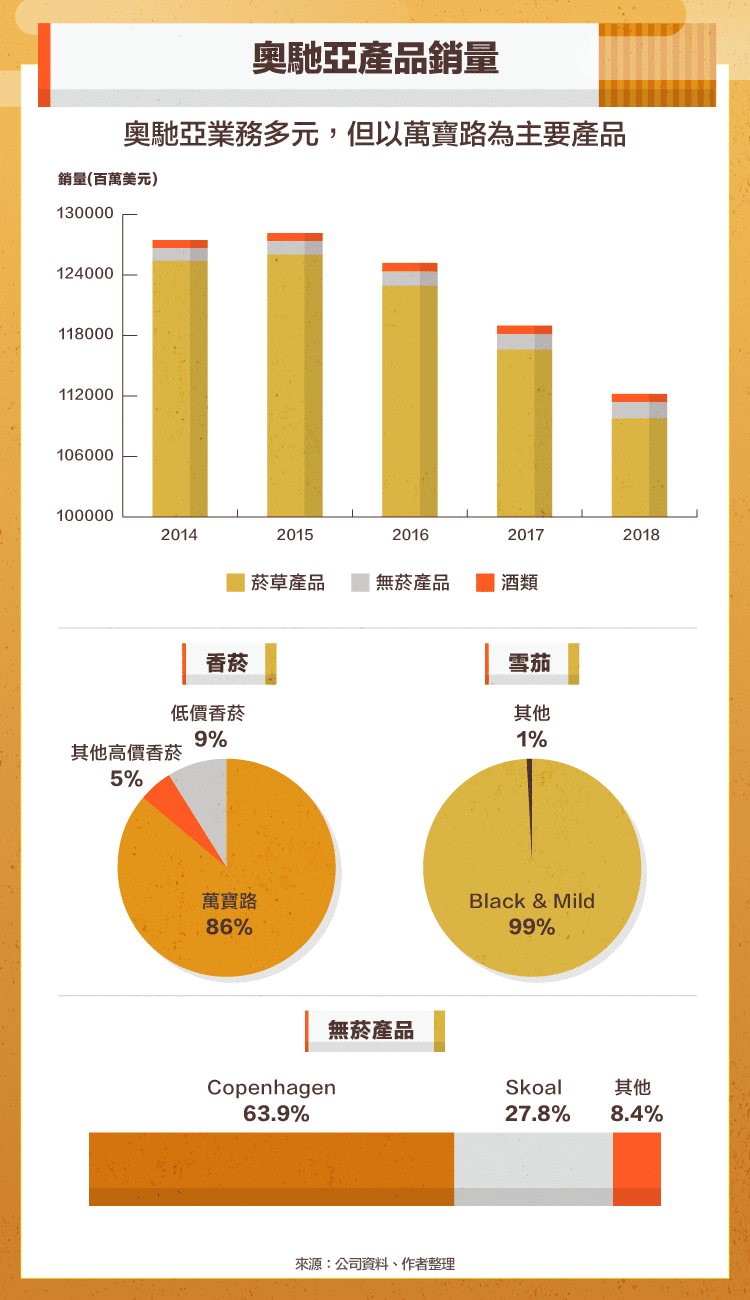

- 菸草產品:為奧馳亞營收主力,產品包括香菸及雪茄,2018 年佔全部營收的 85% (不考慮代收稅款)。讀者可以搭配下圖銷量結構一起看,雪茄銷量佔菸草產品佔比非常低,而香菸產品之中,又以萬寶路為銷量大宗,因此可以說奧馳亞本身就是與萬寶路品牌高度聯結的公司也不為過。

- 無菸產品:奧馳亞的無菸產品為口嚼菸草,口嚼菸草主要食用方式類似於吃檳榔,與香菸相比,這種產品的尼古丁吸入量較小(因為咀嚼完後會吐出),但長期食用較容易得到口腔癌。2018 年此類業務佔營收比重約 11%。

- 酒類:奧馳亞雖然有酒類業務,但營收非常小,2018 年時僅占 3% 的營收比重。

- 其他:包括少許的租賃業務以及金融服務業務,2018 年時營收佔比為 1%。

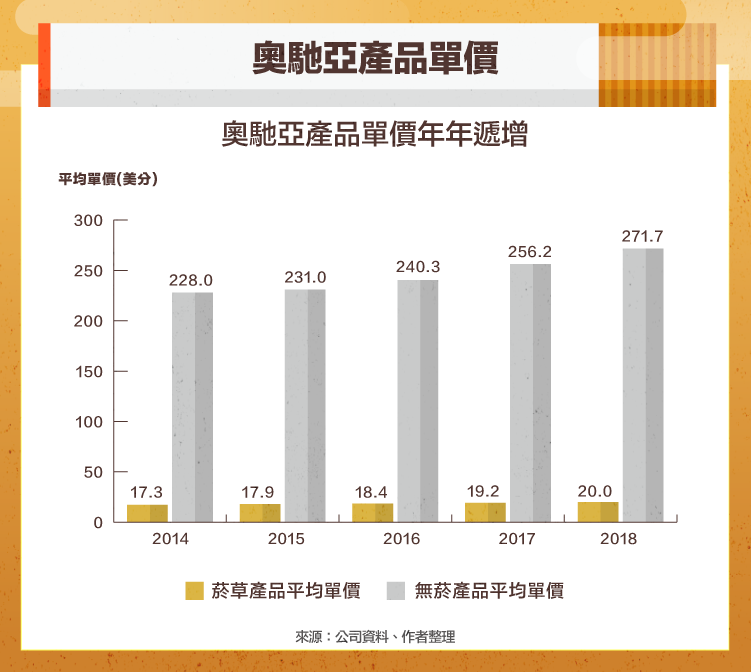

依靠提升產品單價維持營收水平

綜合上圖及下圖,我們可以發現公司銷量下滑速度非常快,但營收每年皆持平,顯示公司藉由每年調價 4-7% 來維持營收水平,在整體市場逐年衰退的狀況下,筆者認為這種調價長期而言是不可行的,本業衰退無法避免。

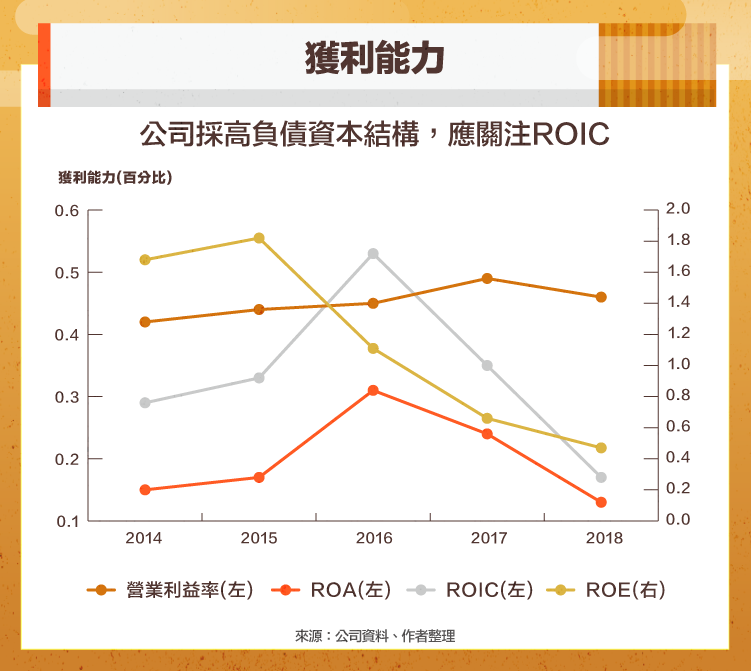

在營收成長堪憂的狀況下,獲利率穩定倒是不錯的消息,由於客戶高忠誠度以及對價格的容忍度高,因此也讓公司營業利益率有接近 50% 的高水準。但若我們看到股東權益報酬率(ROE),讀者可能會嚇一跳,近三年公司 ROE 從近 200% 的高位掉到 2018 年的 47%,看似非常嚴重,這其實只是因為公司債務比率極高的關係,使得 ROE 失去其衡量獲利能力的意義。

筆者建議讀者可以觀察總資產報酬率(ROA)或總資本投入報酬率(ROIC),從上圖來看,公司的 ROA 及 ROIC 都尚屬穩定,顯示公司獲利能力非常的強健,只要營收不衰退,公司肯定能帶給股東穩定的獲利。而這穩健的獲利能力也帶給公司強大的現金流。

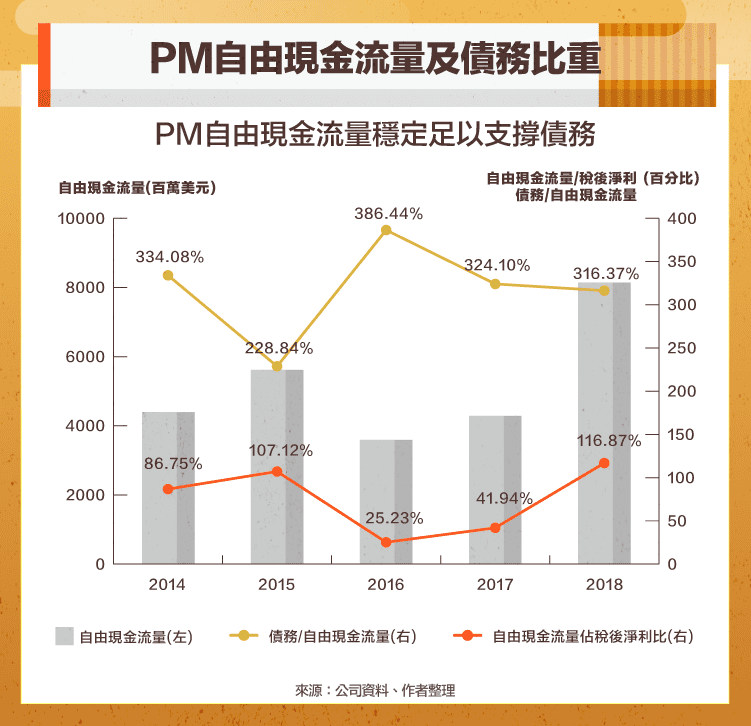

從上圖我們可以看出,公司的自由現金流量非常穩定,而且 2018 年時,自由現金流量佔獲利比重超過 100%,顯示公司基本上賺到的錢都是實拿,而非帳面數字,如此強健的現金流也讓公司有能力大幅舉債,2018 年時公司金融債務佔比達 46%,相較 2016 年的 30% 足足上升了 16 個百分點,但在強大自由現金流的支撐下,公司仍只需要 3 年左右即可還完所有債務。

展望未來

綜合以上,讀者可以發現這家公司的關鍵並不在於獲利能力,而在於營收是否能維持現有水準。而公司新投資的大麻以及電子菸公司短期內也很難有獲利挹注公司,因此若想持續追蹤這家公司,需要持續關注香菸銷量與價格數據,是否能讓公司營收維持穩定。

【延伸閱讀】

靠併購和新航線創造亮麗佳績-.jpg)