在介紹海耶克的週期理論之前,我先簡單介紹三個概念:第一個是貨幣,第二個是通貨膨脹,第三個是危機。

一、基礎概念:貨幣、通貨膨脹與危機

第一個是貨幣。什麽是貨幣呢?貨幣是交易的媒介。要有信用,它才能流通。信用可以來自於國家,也可以來自於銀行,或者個人,如果貨幣沒有信用,那麽貨幣就會失去交易媒介的功能。真正的貨幣是金屬貨幣,作為真金白銀的貨幣。我們現在用的都是貨幣替代品,其中主要是紙幣、鑄幣,它們充當流通媒介,有貨幣的功能,但本身不是商品,沒有價值或其價值低於票面價值,它是債的憑證,是一種要求權。

貨幣替代品是債務人(包括政府和銀行)發行的,又分為貨幣證券(憑證certificate)和信用媒介,分別對應於商品信用和流通信用(通貨膨脹也因此稱為信用擴張)。

一些常見的貨幣,圖片來源:Minutehack

貨幣證券是有 100% 現金準備的,即只能貸出它自己的資金和顧客信托它的金額。信用媒介是指超出準備金部分的發行。貨幣證券和信用媒介被統稱為「通貨」,它們都在流通,我們無法區分一張貨幣替代品究竟是貨幣證券,還是信用媒介。

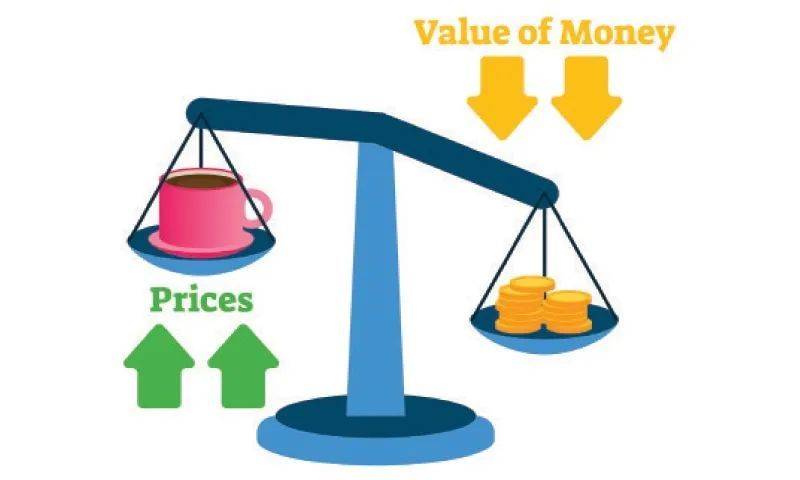

第二,通貨膨脹。我們常說,通貨膨脹通常被理解為物價的上漲,其實這個是錯的。通貨膨脹應該理解為通貨的增加,也就是貨幣替代品的增加,因為我們現在用的都是貨幣替代品,不是金屬貨幣。更加準確地說,通貨膨脹是貨幣替代品當中信用媒介的增加。貨幣證券對應於商品信用,是不能擴張的。人們往往把通貨膨脹跟物價上漲聯繫起來,其實兩者沒有太大關係。物價下跌也可以是通貨膨脹。

所以,通貨膨脹要從通貨而不是從物價本身角度去認識,通貨多了就是通貨膨脹。我可以給出一個數據,中國現在 M2 (廣義貨幣供應量)的數字是GDP的 2.1 倍,美國是 0.9 倍。

我們對「通貨膨脹」的通俗理解:物價的上漲。但朱海就老師告訴我們,「通貨膨脹」其實是「貨幣替代品當中那種信用媒介的增加」,圖片來源:Dawn

第三,經濟危機。經濟危機是通貨膨脹的必然結果,所以認識經濟危機要從通貨膨脹開始。我們通常把通貨膨脹這個階段稱為經濟繁榮的階段,把經濟危機這個階段稱為經濟衰退的階段。通貨膨脹和經濟危機是由來已久的現象,早在古羅馬、宋朝就有。歷史上從來沒有間斷過。

二、海耶克的商業週期理論

商業週期理論是奧地利學派經濟學中非常重要的組成部分,它首先是由米塞斯創立的,後來由海耶克進行發展和完善。

路德維希.馮.米塞斯, 20 世紀經濟學大師,奧地利學派第三代「掌門人」,圖片來源:維基百科

海耶克的商業週期理論和貨幣理論集中在他的四本書上面:第一本是 1929 年的《貨幣理論和商業週期》;第二本是 1931 年的《物價與生產》;第三本是 1941 年的《資本的純理論》;第四本是 1976 年的《貨幣的非國家化》。《貨幣的非國家化》是海耶克晚年唯一的一本經濟學專著。在上個世紀 40 年代之後,海耶克就轉向政治哲學了。他這本《貨幣的非國家化》試圖提出解決經濟週期的終極辦法。

《貨幣的非國家化》,作者:海耶克,譯者:姚中秋

海耶克的週期理論以米塞斯的週期理論為基礎的。米塞斯在 1912 年就寫過一本非常重要的書,叫做《貨幣與信用理論》。在這本書裡,他解釋了貨幣和銀產業務理論。他非常成功地把經濟學中的邊際效應理論用到貨幣問題,說明了貨幣價值的來源,並解釋了經濟的波動。米塞斯創建了奧地利學派商業週期研究所,也可見米塞斯對週期問題的重視,海耶克是研究所第一任主任,是由米塞斯任命的。

海耶克怎麽解釋經濟週期問題?海耶克認為,商業週期源於中央銀行刻意壓低利率,壓低利率之後產生信用擴張,信用擴張之後資本被錯誤分配。他並指出,人的儲蓄是有目的的,個人的儲蓄不是為了消費,而是為了在未來有更好的消費能力。這涉及到一個時間偏好的問題。

我稍微解釋一下時間偏好。奧地利學派認為,在同等情況下,人都是喜歡現在,而不是喜歡未來。舉個例子:你中獎 500 萬,那你肯定喜歡馬上就得到它,而不是過一年再得到它,如果過一年再得到這 500 萬,那你肯定要索取一筆額外的錢,這個額外的錢就是利息。奧地利學派認為,利息源於時間偏好。這是奧地利學派對利息的一個獨特看法,即一種主觀主義的利息觀。

時間偏好反映個體現在對未來的一個比較,即現在消費和未來消費的比較。假如個體特別傾向於現在消費的,它的時間偏好就比較大,那麽利率就比較高。相反,利率就比較低。所以,利率的作用是調整跨期的活動,協調儲蓄跟投資的比例。簡而言之,利息是調節現在和未來的重要訊號。

政府為了達到自己的目的,例如經濟成長、充分就業,就會操控貨幣,進行信用擴張,它的手段就是壓低利率。在壓低利率的過程中商品的價格被扭曲了,例如生產要素的價格、產品的價格和匯率等等。這些訊號扭曲之後就會誤導企業家的行動。比如,人為的壓低利率以後製造出社會有充足的資源(儲蓄)可供企業家投資的假象。企業家在這個訊號的誤導下就會進行大量的錯誤投資。

為什麽說是錯誤投資,而不是說過度投資?因為這些投資並沒有以真實儲蓄為基礎,消費者實際上也沒有真正的購買意願和能力。奧地利學派認為,只有真實的儲蓄,就是真正的財富才可以被拿來投資。人為創造出來的紙幣是不能拿來投資的,因為它不代表真實的財富。這些假信用進入到經濟體系以後將扭曲各種價格。

我可以再舉個例子來說明投資需要真實的儲蓄。比方說荒島上的魯賓遜想要多捕魚,那他要怎麽做呢?他要怎麽做才能多捕魚呢?他要先製作有助於他捕魚的工具,就是我們經濟學上說的資本,例如一艘獨木舟。但是,在製作這個獨木舟的時期,他是不能捕魚的,但是他還是要吃飯的,怎麽辦?他只能在平時就多儲備一些糧食,如野果或者魚等等,使得他在做獨木舟的時候能夠有糧食吃。

《魯賓遜的生平與冒險》插圖,由 18 世紀英國畫家丹尼爾.多德繪製,圖片來源:Wikigallery

但是,在「通貨膨脹」這個例子當中,魯賓遜拿到的只是貨幣而不是糧食,他買不到他需要的糧食,或糧食漲價使他不能買到足夠的糧食。這他做獨木舟的計劃不能完成。他的計劃——多生產、多獲得、多捕魚的計劃落空了。奧地利學派對商業週期有一個比喻,就是沙灘上建大樓,就是指通貨膨脹所刺激的那個生產是沒有堅實基礎的。簡而言之,大量無中生有、被創造出來的貨幣進入到經濟體系後,就會扭曲價格,從而導致企業家做出錯誤的判斷。

剛才講到,利率的提升是經濟危機的導火線,會觸發危機。那麽利率又是怎麽提升的呢?是因為銀行不願意貸款給企業。為什麽不願意了呢?因為銀行發現企業的經營出現困難。經營出現困難表現為產品難以出售,利潤下滑,正是之前信用擴張,生產結構被扭曲的結果。利率提升後出現信用的收縮,正是經濟危機的體現,是通貨膨脹的必然結果。

奧地利學派認為,任何透過信用擴張而被放大的通貨膨脹過程,遲早會被自發地、無情地扭轉,並引發危機或經濟衰退。這時所犯的錯誤投資會顯現出來,大量的失業將會出現,錯誤的投資需要被清算和重新配置。所以在奧地利學派觀察,經濟危機不是一個生產過剩的危機,而是生產結構被扭曲的危機。通常經濟學教科書都會說,經濟危機是生產過剩的危機,但其實這是一個誤解。

經濟危機不是生產過剩的危機,是經濟結構扭曲的危機。奧地利學派認為,如果是自由銀行制度,那不會有通膨,也不會有危機。所謂的自由銀行,就是政府沒有干預貨幣和沒有干預銀行的那種制度。為什麽這麽說?假如銀行大量發行信用媒介的話,那麽它總是處於不穩定的地位。這種不穩定源於銀行的聲譽很容易受損,而銀行最珍貴的資產是自己的信譽。假如銀行大量發行信用媒介,那就增加了兌現的需求,所以銀行是很難做到信用擴張的。

換句話說,在自由銀行制度下,有自動的機制制約銀行信用擴張,使銀行不敢濫發貨幣。所以,假如政府沒有對銀產業加以干涉,那麽大規模的信用擴張是不會發生的。相反,假如銀行是受政府特殊法令管制的,有央行為商業銀行提供後盾,那麽就不再是自由銀行制度。

當銀行成為政府達成財政目的工具時,信用擴張就容易發生。經濟週期源於政府的信用擴張,人為干擾了市場利率,誤導企業家的投資決策,從而導致資源的錯誤分配和浪費。這不僅是海耶克的觀點,也是整個奧地利學派週期理論的基本思想。復甦意味著清理錯誤的投資。

還要說明的是,通貨膨脹有財富分配效應,這是被很多人忽視的,大部分人關心的是價格變化。但有一個不容忽視的問題是貨幣被誰拿走,想想誰從通貨膨脹中得到好處,一定是那些靠近權力的人,他們先拿到貨幣。通貨膨脹產生的財富分配是隱蔽的,有句話叫「五鬼搬家」。通貨膨脹隱蔽地把人們的財富偷走,但卻不容易被人察覺。

怎麽才能夠擺脫危機呢?奧地利學派認為,要徹底的消除政府對貨幣和銀行的操控,才能擺脫危機。對此,海耶克主張貨幣的非國家化,就是貨幣的私有發行。怎麽才能擺脫危機呢?對此,海耶克主張「貨幣的非國家化」,米塞斯主張「金本位」,建立 100% 準備金的銀行體系。他們提出的手段不同,目的都是相同的,也就是貨幣應該脫離政府的控制。

三、奧地利學派和芝加哥學派的區別

我們下面再看一下奧地利學派和芝加哥學派在貨幣和商業週期這個問題上的一些不同觀點。奧地利學派認為,貨幣量的改變會影響到相對價格的變化,因為貨幣是非中性的。在通貨膨脹的情況下,不同的商品價格上漲幅度不太一樣,例如房價在過去幾十年上漲比較多,而很多普通商品的價格就漲得沒那麽多。

但是,芝加哥學派持有的是一種貨幣中性論的觀點,認為貨幣會平均地進入到經濟當中,貨幣數量對經濟是不會有影響的。所以,美國經濟學家米爾頓・傅利曼(Milton Friedman)就提出一個直升機灑錢的方法,以及根據經濟總量來實現貨幣數量的成長,例如經濟成長 10% ,貨幣成長 17% 。

奧地利學派認為,價格不是一個水平的概念,是一個相對概念,影響企業家決策的不是CPI(居民消費價格指數),而是相對的價格比值。貨幣數量的微弱的變化都會造成相對價格的變化,就是說貨幣量的變化會導致整個價格的變化,從而影響到企業家的決策。

另外,弗裡德曼雖然也是反對通貨膨脹的,但是他不反對中央銀行。他關注的是使貨幣總量達到一個最優水平,這樣就把貨幣問題,也就是一個制度問題變成一個數量管理的問題。奧地利學派是反對中央銀行的,認為通貨膨脹是一個制度問題,不是一個數量的問題。

我們再看一下海耶克跟凱因斯的爭論。海耶克跟凱因斯之間有著名的爭論,他們兩個有好的私交,但在學術思想上是截然不同的。他們倆之間的爭論可以看作是古典經濟學家薩伊和馬爾薩斯之間爭論的延續。薩伊相當於海耶克的位置,馬爾薩斯相當於凱因斯的位置。

海耶克跟凱因斯之間有著名的爭論,可以看作是古典經濟學家薩伊和馬爾薩斯之間爭論的延續。圖片來源:Center for Individualism

奧地利學派接受薩伊的觀點,認為供給會創造需求,企業家在生產的時候就是為他人的產品創造了需求,所以總體上是不會出現過剩的危機。而凱因斯則接受了馬爾薩斯的觀點,認為危機是內在於市場本身的,市場本身就潛藏著危機的因素。

對於如何處理危機的問題,凱因斯認為,發生危機的時候要進行刺激。奧地利學派認為,發生危機的時候,要讓市場自發的力量發揮作用。奧地利學派是反對經濟刺激的。有些凱因斯主義者推薦用通貨膨脹來消除失業,但另一方面他們也抱怨養老金縮水。他們不知道導致養老金縮水的原因,正是他們推薦的通貨膨脹的政策。

在方法上,凱因斯是一種總量管理的辦法,海耶克是一種制度主義的辦法。海耶克的理論是建立在價格理論和制度分析之上的。他的基本思想是價格決定生產的方向,貨幣政策會扭曲相對價格,從而損害經濟計劃的協調。凱因斯認為,市場價格不能實現自身的協調。他對市場價格是沒有信心的,需要人為的手段來糾正市場的失調。

凱因斯關心的問題是,為什麽總是有失業和貧困的問題。而海耶克關心的問題是,價格在稀缺的世界裡如何協調不同的經濟活動。他們的關注點是不一樣的。凱因斯主義的經濟政策,其實跟我們信奉的大部分經濟原理都是相悖的,如果我們遵從凱因斯主義的政策,其實就意味著把我們所信奉的那些經濟學原理都要拋棄掉。例如「決策是由個體做出的」這一原理。凱因斯是不考慮個體決策的,他考慮的是總量。還比如「價格對不同活動的協調」這一原理,凱因斯是不考慮價格的協調功能的。

凱因斯跟海耶克在觀念上有個根本的區別,我們可以舉個例子來說明。假期旅遊景點的遊客很多,對此,有人建議多設幾個假期,認為這樣可以刺激消費、刺激經濟。這個建議成立嗎?究竟是節儉對經濟有利,還是消費或者奢侈浪費對經濟更有利呢?這在經濟學上被稱為節儉的悖論。海耶克給出的回答是:「收入的提高並不是來自消費者需求的保障,而是收入中沒有用於消費的那部分被用於投資的結果。」是真實的儲蓄被企業家拿去投資,人們的收入才得以提高。

海耶克在 1941 年《資本理論》一書中說到,對商品的需求不是對勞動的需求。這一原則是對於一個經濟學家最好的檢驗。他認為,能不能理解這一個判斷,能不能理解這一條,是判斷一個人是不是一個合格經濟學家的標準。凱因斯主義的觀點可以看作是刺激對商品的需求,從而來拉動對勞動的需求,也就是增加就業。當年熊彼得也犯類似這樣的錯誤。

這種觀點在局部均衡,例如單個企業的情況下是可以接受的,這時對勞動的需求就是商品的生產所引致的。如果我們從單個企業,也就是從局部均衡推廣到整個經濟體,這種觀點就是不成立的,因為這裡具有合成謬誤的問題。對整個經濟活動來說,增加消費支出就意味著要減少投資的支出。投資支出減少,就業需求就減少。所以,凱因斯的「透過拉動消費來增加就業」的觀點是不成立的。

海耶克認為,真實的生產結構是非常複雜的,是由很多階段構成的,增加商品的需求就會損害距離消費最遠的那些階段中的就業,所以你不能說增加了消費需求就增加了就業。生產是一個迂回的過程,不是簡單的幾個階段就完成。所以,你刺激了一個階段,你肯定會損害了那些遠離你這個階段的另外的生產環節中的就業。

凱因斯追求的是總量,也就是追求總體上的漂亮數據,例如成長數據、就業數據。在通貨膨脹之後,數據是好看了,但是經濟的實際運作效果確是惡化了。他沒有看到通貨膨脹對實體經濟的破壞性。比如,我們看到通貨膨脹之後,房價上漲了,但是房價上漲就提高了企業的經營成本,就減少了企業的利潤,從而減少就業。很多企業發現,經營實業還不如炒房,他們就會放棄實業去炒房,那麽生產活動就會減少,企業家精神就會被削弱。

所以,奧地利學派對通貨膨脹的危害是有非常有洞見的。米塞斯說,通貨膨脹是想把石頭變成麵包;海耶克說,通貨膨脹是騎虎難下,就是說,你一旦開啟了通貨膨脹,就很難再收手了,換言之便是起虎難下。

四、產權與權力視角的通膨與危機問題

為什麽通貨膨脹是一個侵犯產權的制度呢?首先,我們看到,法幣本身就是不符合私有產權原則的。法幣的發行也會破壞產權。法幣是政府人為的設計,不是自發產生的。政府不斷創造出來的法幣,使人們手中的貨幣的購買力被稀釋,財富減少,這樣,通貨膨脹就是隱性地侵犯財產權。法幣本身是不合法的。這說明法幣本身就是不合法的。

其次,部分準備金的銀行體系也是導致通貨膨脹的一個重要因素。如果沒有政府的擔保,部分準備金的銀行體系是不穩定的,會被市場淘汰的。這裡先不展開說。不僅金融部門,非金融的權力部門也有透過通貨膨脹來獲取自己利益的強烈衝動。政府是最主要的非金融權力部門。

政府借助於自己控制的金融體系,透過發債或借錢,也就是通常說的印鈔來獲得貨幣比收稅容易。地方債的數額為什麽這麽驚人,就是這個原因。政府大量花錢導致通貨膨脹和巨額債務,巨額債務引發政府對貨幣與信用的進一步操控,並一步步導向對經濟的全面控制,當經濟被控制時,事實上就是一種危機的狀態。在權力部門,沒有人對借貸行為負責。我們看到私人企業家,老闆借了錢還不了會跳樓,這樣的例子是不少的。

但是,國營企業老總和地方政府官員因為企業或地方負債跳樓的例子,我們好像從來都沒有聽說過。不需要自己負責,就會導致大量的借貸,這樣產生通貨膨脹的可能性大大增加。權力部門對應的是權力經濟,而非交換經濟。市場經濟是一種交換經濟,但是權力經濟不是交換經濟。交換經濟指的是你只有為他人提供服務,你才能得到貨幣。所以,它本質上是商品交換商品,服務交換服務。

但權力經濟不是先生產商品,而是先製造貨幣,再用這種人為製造出來的貨幣(無中生有地創造出來的購買力)去和他人交換商品。這種交換顯然是不公平的,因為一方並沒有創造出財富,不是財富和財富的交換。可見,在權力可以貨幣化的情況下,通貨膨脹成為攫取財富的手段之一。

政府擁有印鈔權,其實就是擁有了「合法地」收割韭菜的權力。假如社會財富還比較多,權力收割不是那麽厲害時,或新創造的社會財富數量超過收割的數量,通貨膨脹製造的危機不會暴露。

權力經濟又可以分為兩種情況:一個是幾乎沒有市場或幾乎沒有私有部門的經濟,這是計劃經濟社會。在這種權力主導的社會中,社會財富是很少的。比如,我父親說 70 年代他一個月的工資還不夠填飽肚子,說明當時的社會物質極度匱乏。這種權力控制的經濟結果和通貨膨脹的結果是很像的,都是經濟危機的形態,也都是權力製造的結果。對前者來說,它不是由於信用擴張導致的危機,而是正常的生產被權力徹底破壞而導致的危機。所以有人說,計劃經濟沒有危機。這其實是個謊言,它只是沒有通貨膨脹導致的危機。

第二個是私有部門占一定比重的權力經濟。私有部門創造了大量財富就會抵消通貨膨脹的物價上漲,使經濟還能保持發展。與之形成鮮明對比的是,有人為權力配置資源唱讚歌,說權力配置資源本身就是中國的優勢或特色,這是對經濟學無知的體現。

中國的私有部門創造了很多的財富、很多的商品,使得人民幣和美元的匯率保持相對穩定。雖然不排除也有匯率調控的因素,但是我認為,這個財富基礎是主要的因素。過去十多年,有些商品價格沒有大幅上漲的主要原因就是這裡。但這種有一定私有的經濟,也為權力部門透過通貨膨脹,攫取私有部門創造的財富來實現自己的擴張提供了機會。

根據上面對金融體系和非金融權力部門這樣一種區分,我們可以把經濟危機分為這麽幾種類型:第一種是主要由金融體系本身導致的危機,比如 1929 年美國的大蕭條, 1998 年亞洲金融危機;第二種是金融體系和非金融的權力部門共同作用產生的危機,例如歐債危機和次貸危機。

權力部門在這種類型的危機中扮演了重要角色。例如歐洲國家的福利制度是導致通貨膨脹的一個重要因素,而福利制度其實就是政府部門權力比較大的一個體現。第三種類型是由非金融的權力部門產生的危機,例如委內瑞拉和辛巴威這些國家的危機。這些國家可以說還沒有基礎性的金融體系,它的危機主要是權力部門、政府部門自己導致的。

海耶克認為,現在資本主義國家發生 1929 年那種大危機的可能性其實已經比較小了。我認為這不是因為政府控制貨幣得當,而是私有產權制度抵消了法幣體系的危害。在私有產權不充分發育的國家,產生危機的可能性很大,危機的嚴重程度也很高。綜上所述,經濟危機的根本原因就是法幣體系與壟斷的政府權力。法幣體系是政府權力控制貨幣的體現,而壟斷的政府權力也借助於法幣體系來實現壟斷。所以,通貨膨脹的危機本質上就是一種不正當的權力製造的危機。

結語

總結一下海耶克的週期理論:經濟危機不是市場自發產生的,是政府控制貨幣導致的通貨膨脹的結果。通貨膨脹導致投資錯誤,使生產結構發生扭曲,並產生虛假的繁榮。要注意的是,不是經濟學家希勒說的「非理性繁榮」,而是通貨膨脹產生的虛假繁榮。經濟危機和理性或非理性沒有關系,經濟危機是貨幣現象。當這種錯誤的投資被集中清算時,產生經濟蕭條,經濟危機爆發。

奧地利學派的一個基本看法是貨幣應該獨立於政府權力,貨幣不能夠成為政府實現目標的手段,被權力控制。貨幣的國家化是自由社會的終極敵人。政府操控貨幣來實現總體目標是「人定勝天」的做法,經濟危機的出現是對人定勝天的否定。經濟危機的出現也說明經濟確實是有客觀規律的,並不是以人的意志為轉移。

《虎嗅網》授權轉載

【延伸閱讀】

從日本泡沫化的罪與罰-看中國的經濟泡沫-_-.png)