我們先前討論過第一張股票的起源,股份有限公司制的發明,讓歐洲海外探險找到了足夠的資金來源,同時也讓參與公司的投資人,有機會跟著探險家的成功分享利潤。因此想想我們常說「股海翻騰」,當然形容的是股價在市場中的起伏不定。但真實世界中 16 世紀探險家的船,橫渡風險很高的海洋,而這趟航行又是由股份有限公司股東的資金所支持,這其實是一種真實的「股海翻騰」。當你買進某公司的股票時,表示你同時成為公司的股東。

所以當公司賺錢時,你就可以依持有股份的比例,分配利潤,這就是所謂的「股利」。當然如果公司沒有賺錢,或是這條船在探險過程中沉了,你也就血本無歸。近期市場傳言,存股族的心頭好:金融股,未來可能因為主管機關的要求而減發股利,引發投資人的擔憂,不論這個消息是真是假,投資人在尋找「高股息」股投資的過程中,有哪些該留意的地方?今天我們來談談這個題目。

股利有哪些形式?

股利通常有兩種形式:現金股利與股票股利。現金股利也就是公司將部分盈餘以現金方式發放給股東。 當公司的盈餘因應自身投資需求還有剩餘, 通常會以現金股利的方式回饋股東。 因此當企業處於成長需要大量再投資,現金股息發配就會較少; 當企業處於成熟期沒有太多成長機會,現金股息發配就會較多。第二種類型就是股票股利,也就是公司將盈餘轉成增資,以股票形式分配給股東。 如果企業因應成長需要,希望將盈餘留在公司內做廠房、設備等再投資, 可透過發配股票股利的方式,以股票換取原本應該分配股東的盈餘,因此股票股利會讓股本和淨值膨脹。 當企業處於成長需要大量再投資,股票股利發配就會較多; 當企業處於成熟期沒有成長機會,股票股利發配就會較少。

2000 年電子股獨領台股風騷的年代,高配股的股票股利才是王道,員工發放股利配股更是創造出許多科技新貴。投資人普遍認為股票股利發得越多,公司的獲利前景越好。除權之後,股價會出現大幅下降的情況,造成股票變便宜的假象,這也吸引很多投資人會在除權後買進,加速了填權的可能性,也是我們之前「除權息套利」可行的關鍵因素。但股票股利說穿了只是將股權分割,發行的股票變多,股本變大,若不考慮員工發放股利配股造成的額外稀釋,配發前後投資人對公司的所有權比例仍舊相同。也因此,可以說是「印股票換鈔票」的一種手法。

金管會新政策利空金控股?

當然,現在台灣投資人已經逐漸成熟,高配股會膨脹股本,不利公司未來的每股盈餘,大概成為共識,這種高配股的習慣才逐漸扭轉。大家的目光開始轉向「存股」,其中,又以金融股最受青睞。然而近期,市場盛傳主管機關為了強化銀產業的資本結構,將限制銀行配發現金股利的消息。數據顯示, 2019 年 15 家金控現金股息總額達 1,683 億元的新高,較 2018 年的 1,510 億元,年增 11.45% ,其中包括國泰金( 2882-TW )、富邦金( 2881-TW )、兆豐金( 2886-TW )、中信金( 2891-TW )及第一金( 2892-TW )等 5 家金控,每股配發現金股息都有 1 元水準,而這 5 家金控也正剛好是被選入的「不能倒」銀行。一旦金管會採用高標準來限制金融業配發現金股息,金控股、保險股未來配發現金股利時,將會更加審慎。然而這對存股族來說,真是一個「利空」消息嗎?

搞清楚這些股息問題

如果想找一支能生股息的股票來存著,那麼首先你應該弄清楚幾個問題,例如:公司過去發放股息的歷史如何?股息是否穩定,長期走勢如何?每家公司都會受到經濟大環境的影響,而經濟週期又總是在繁榮、放緩、衰退和蕭條之間不斷地循環。如果一家公司在任何經濟環境下都能穩定地發放股息,那麼這家公司基本上應該是一家成熟、穩定的公司,經營活動能夠產生長期穩定的現金流。

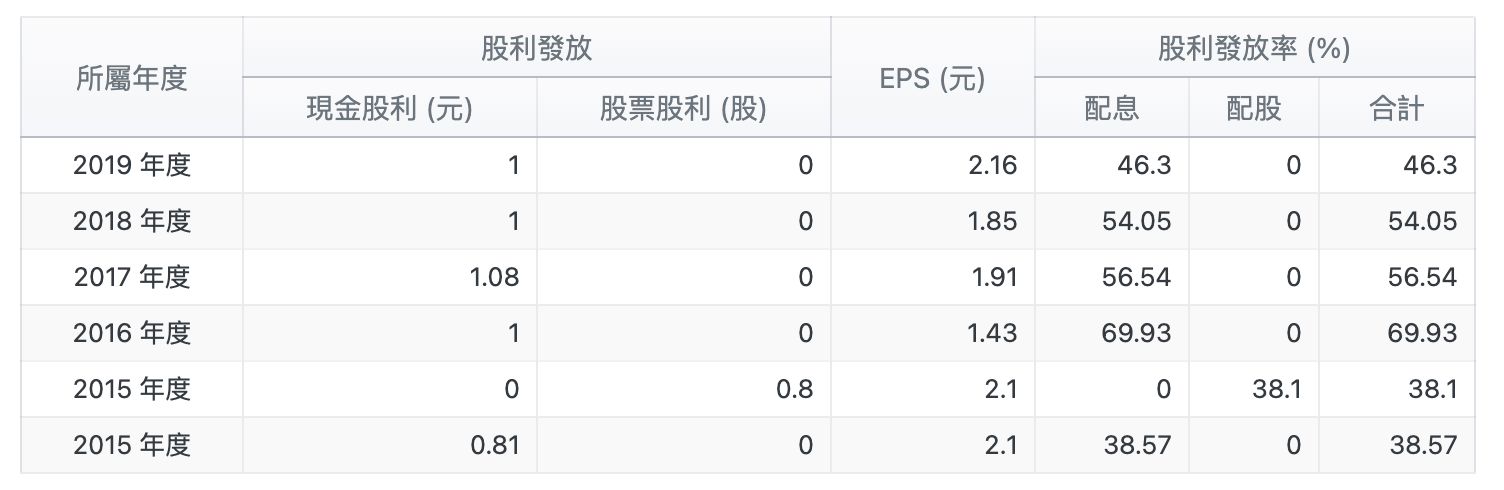

我們舉中信金為例,在過去五年的股利政策可以看出,基本上中信金的股利水準相當穩定,在金融股當中屬於前段班的學生。然而,即便你的目標是追求股息而非股價價差,還是得要注意股票的買入價。其次,留意公司分配的股息佔公司盈餘的比例是多少?這個比例大嗎?

一般來說,在其他條件相同的前提下,股息佔公司盈餘比例較小,代表公司就較值得投資。這主要是因為,經濟景氣的變化,公司經營難免會經歷起伏波動,如果,股息佔公司的盈餘百分比小,股息的「安全緩衝」就越充裕,公司分配股息的計劃也就不易受到影響。相對的,如果公司的股息佔盈餘的比例很高,那麼公司一旦遇到困難,就不得不立刻減發甚至停發股息,以減少現金支出,幫助公司渡過難關。

我們把股息和公司盈餘的比值稱作現金股利發放率:

現金股利發放率 = 當年現金股利 / 當年EPS* 100%

例如,中信金的現金股利發放率大約為 50% 。也就是說,中信金每年把 50% 的盈餘以現金股利的形式分配給股東。萬一公司陷入了困境,它有 50% 的「安全緩衝」來保護你的股息不受影響。

我們再看看兆豐金的現金股利發放率是 80% 左右,就配息的穩定度來看,就比中信金來得危險,因為一旦業績下滑,它的「安全緩衝」只有 20% 。當經濟景氣不佳,兆豐金的利潤下降幅度只要超過 20% ,公司就不得不減發股息了。很顯然,這對追求股息的存股族來說是非常不利的。

萬一銀行宣佈減發或停發股息,公司的股價往往跟隨消息的發佈而明顯修正。作為存股族,此時你將承受雙重打擊:一方面,你失去了預計的現金股利,另一方面,股價的下跌導致本金的虧損。

記得留心現金股利發放率

高現金股利發放率公司,是否真的比較不適合長期「存股」呢?或是要多高的發放率,才會達到不適合的地步呢?詹姆士 歐莎納西 (James P. O’shaughnessy) 曾經回顧了基於現金股利發放率的股票報酬率數據,發現,以十分位來排名,排名在中間的組別表現最佳,尤其是第 5 組、第 6 組和第 7 組。證實了這個理論:高現金股利發放率的股票可能不是一個好的投資對象。其中第 1 組(現金股利發放率最高的股票投資組合)、第 9 組和第 10 組(現金股利發放率最低的股票投資組合),都是表現最差的。因此,當我們只根據殖利率選股時,數據表明,或許應避開殖利率最高的股票投資組合。對現金股利發放率來說,這一結論同樣適用。你存股之前,一定會看殖利率以及發放穩定度,但你會看「現金股利發放率」嗎?你怎麼選標的的?跟大家聊聊!

《比爾的財經廚房》授權轉載

【延伸閱讀】