未雨綢繆,投資目的不少是追求更好生活,尤其是安穩的退休生活,但退休要多少錢才夠用?這是個大問題,不少金融業者經常會做客戶調查,訪查大家心中的退休生活「安全財務數字」,多數研究預估至少要有千萬,有的業者估要三千萬,還有某外銀曾預估要 7,800 萬,但應該是這是針對有錢人吧!

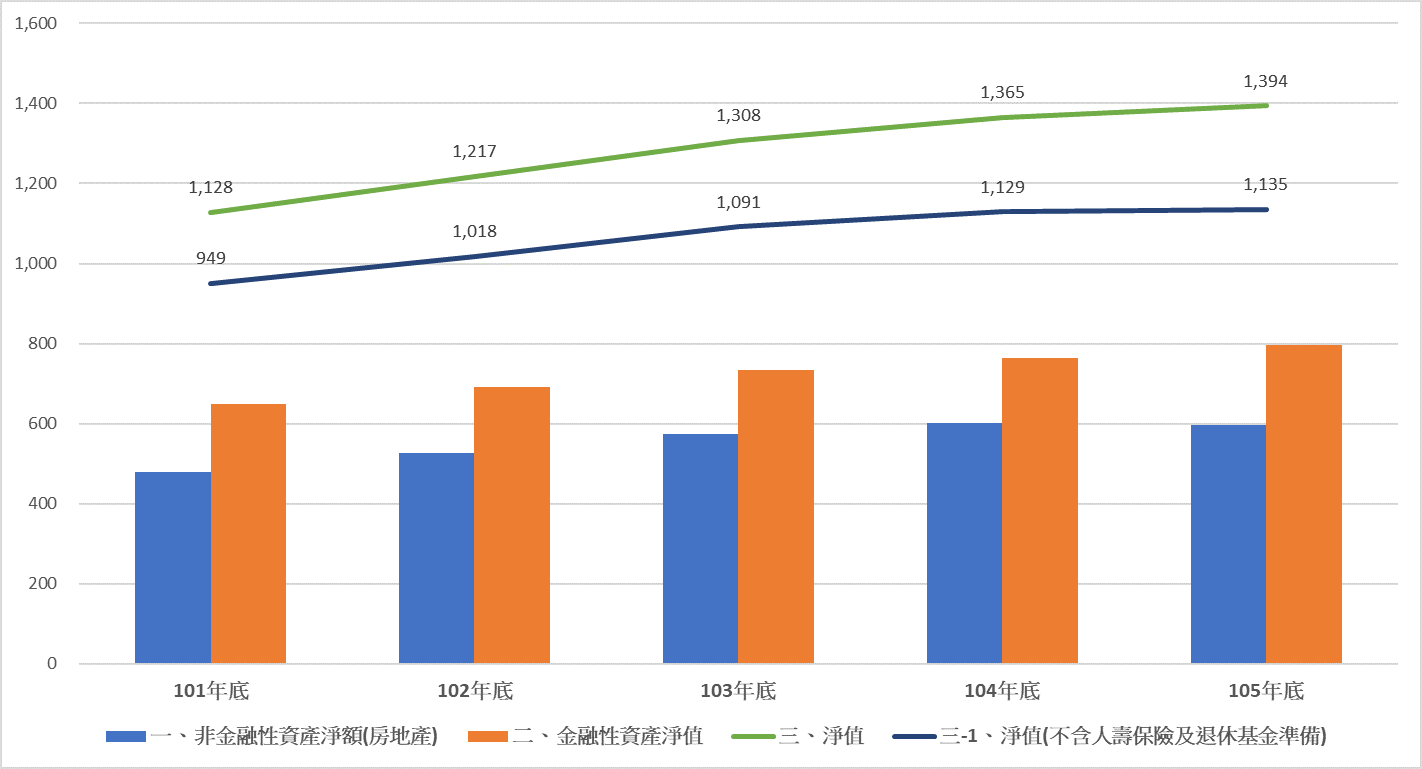

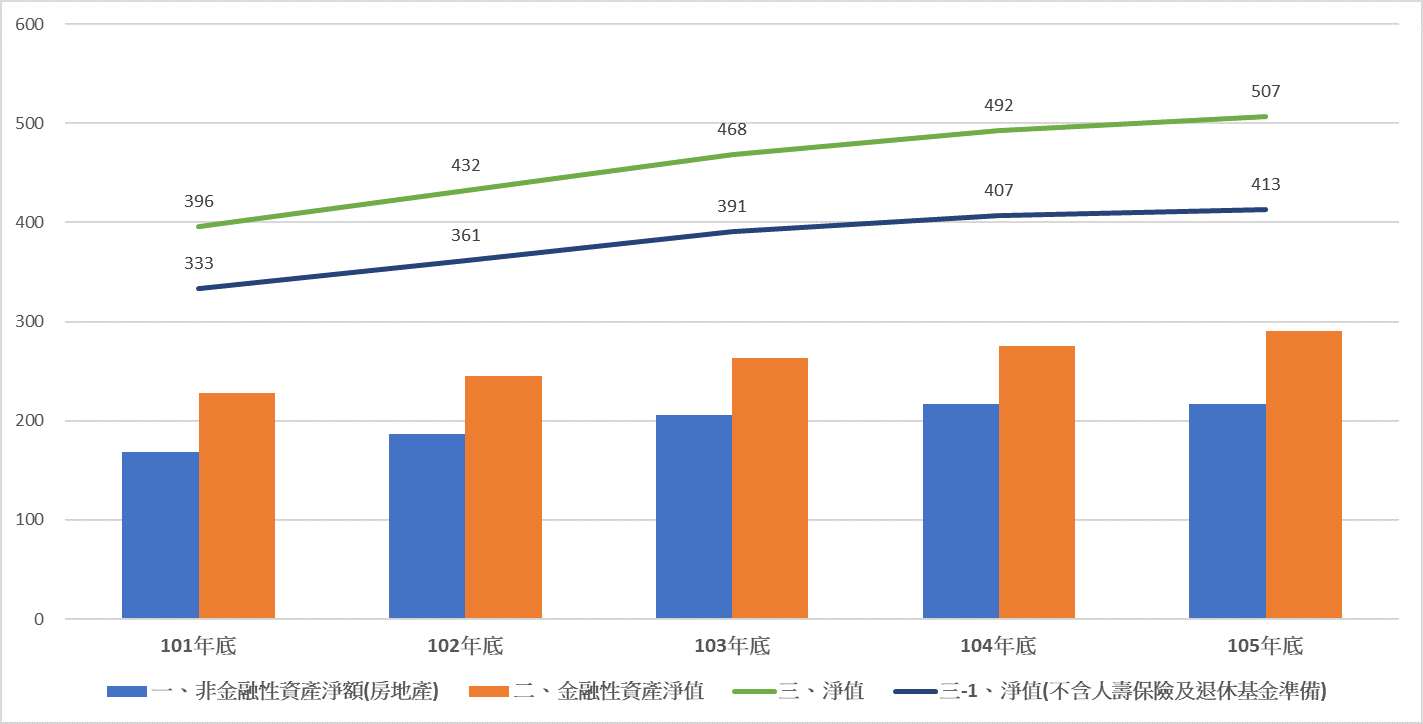

若以千萬為目標,台灣人存的夠嗎?根據行政院主計總處公布的最新國富統計顯示,台灣家庭平均每戶財富 (不含人壽和退休金)為 1,135 萬元,平均每人淨資產 413 萬;再加計人壽和退休金,家庭平均財富淨值是 1,394 萬,平均每人則是 507 萬,雙雙再創新高。

台灣國富統計–平均每戶財富淨值

資料來源:主計處,單位:新台幣萬元

圖二: 台灣國富統計–平均每人平均財富淨值

資料來源:主計處,單位:新台幣萬元

台灣人金融財富竟然全球排名第二

這些數字,跟各方調查公布的那些「安全(安心)」退休數字,仍有一大段距離,更別說主計處這些淨資產有近四成三是在房地產上,以及這些數字是平均值,不少有錢人的財富在統計上讓大家「雨露均霑」了,但實情是財富集中在富者。再者,財富數字也可能不是真實狀況,因為房地產價值是依據公告現值,並不是市價,有可能台灣可能財富數字可能要更高。這一來一往,儘管數字無法就是「真實」,但有可能貼近,還是有參考價值的。

主計處公布的數據,台灣人財富在國際排名又如何?最近聯合國(UN)公布「2018 世界幸福報告(The 2018 World Happiness Report)」,芬蘭已凌駕挪威成為世界上最快樂的國家,台灣位居第 26 名,名次高於新加坡、日本、南韓、香港與中國,堪稱東亞地區最幸福國家。

至於主計處採用 OECD 美好生活指數(Your Better Life Index,BLI)架構及統計結果,彙編完成中國國民幸福指數統計(2015 年,最新報告 8 月底才會公布),台灣國際排名是第 18 名,有趣的是在「所得與財富─每人金融性財富」這個指標項目上,台灣在 2014 和 2015 年的國際排名是全球第二,儘管媒體一再報導台灣經濟和薪資長期凍漲,惟金融性財富指標表現卻是特別亮眼。

台灣財富數字,與各項調查數據有很大落差,但放在國際平台上比較,台灣人金融財富還真不可小覷,但心理層面上,台灣人對財務的安全感普遍不安,親朋好友也常問筆者:「到底退休要存多少才夠?」「如何攢夠退休金?」

投資存退休金 稅負獎勵等政府點頭

存退休金,買股票、抱政府公債或投資共同基金,都是大家都會採用的方法。共同基金,可以是股票、債券或混合資產,可以國內、可以海外,基金也一直是美國人儲存退休金的最直接方式,這也成就美國基金產業管理規模逾 22 兆美元,占全球基金業者總管理規模的 45%。

但台灣目前退休投資機制,並沒有鼓勵個人多多投資做退休儲備,例如退休金自提方案裡雖有稅負遞延效應,但只有做存款,並未開放基金的選項;至於英國或日本獎勵個人投資儲蓄(ISA),則係鼓勵個人投資基金、股票和新金融商品(英國),並給予高額所得抵扣稅額(英國額度高達2萬英鎊,在台灣目前只有保險有 2.4 萬抵扣稅額),大家繳交勞保金只能靠政府管理和委外代操,大家只能巴巴指望政府給退休年金。

偏偏近來年金改革,改革方向不論是軍公教或勞工,大家只有繳多領少。政府無法妥善管理退休金,也不願創造良好機制,這就也是台灣基金業者在欠缺長期退休金「靠山」下,一直難以長大,沒有稅負獎勵長期投資下,投資人總是「打帶跑」,賺一票就出場,再去追新募集(上市)基金。

筆者從 2000 年投入財金採訪媒體工作,與不少基金業者一直鼓吹台灣退休金管理可以仿效美國 401K,但基金業者、投信暨投顧公會的努力,竟然比國父革命建立民國還難;基金業者後來將努力目標縮小,只期望政府可以開放「自提方案裡增加基金的儲蓄選項(俗稱自選方案)」,各方努力推廣多時,迄今還在隧道裡、還看不到任何曙光。

近來投信業者和公會增加「台灣個人投資儲蓄帳戶(TISA)」提案,期望財政部「恩准」讓 TISA 投資金額可以納入年度申報所得稅時的抵扣額,跟買保單一樣的概念,很可惜這方面的努力,目前都是「只聞樓梯響,未見人下來」,金管會還狠遭財政部打臉會有稅損。

政策獎勵,雖然短線看起來有稅損,但台灣人投資動起來,壯大整體金融產業,還是可以創造稅收,更重要的是台灣人自己投資儲備夠了,政府必須支應的年金負擔可以減輕,英國研究已應證此效應,台灣是否要跟進,完全是執政者的一念之間。

苦等政策開放未果,筆者退休年金已一筆領出、落袋為安,目前真心期盼這些良善政策能夠儘早推出,尤其年金改革的苦悶裡,在工作崗位者和年輕人迫切需要政府點頭、給大家最實惠的小確幸。良善政策未出來前,投資儲蓄還是要自己來,以下就三大族群提出個人對退休金理財的觀察和建議。

投資儲蓄只進不出 打個萬字結

- 社會新鮮人:投資,不在投入本金要很大,最大資產是時間,這是年輕人最大本錢。想想看,年輕人一個月存 3,000 元,30 年儲蓄本金就有 108 萬,若是選擇定期存款,以目前定存利率僅 1%,30 年可領回本利約 125 萬(扣除健保補充費)多,但若是選擇一檔可以創造 5~6% 管理得宜基金,30 年後可領回 245~293 萬元。

- 中壯年:對於還有 10 年以上才退休的上班族,儘管上有高堂下有子女要奉養,提撥退休金也有一定額度,但年金改革大方向下,靠政府不如靠自己,最好提高自己的投資儲備,增加退休金水庫的存量,定期定額、不定期不定額投資基金,年終獎金一筆進來、單筆投資申購基金,不論那種型式都 OK,就是要將錢打個萬字結,丟進去投資儲蓄,萬不得已不贖回領出(當然還是可以看基金績效、轉換投資)。

- 50+族群:年過半百,多數的人是五子登科,或許手上沒有動輒百萬現金,但還有一筆退休金可以仰賴,惟年金改革後,軍公教勞領的是比昔日少,不論是 50 或 60 者目前重點是盤點自己的資產,一個月一般生活開銷要多少?全年總開銷是多少?手上資產還有什麼可以活化?

50+活化不動產

從國富統計裡,台灣人最大財富有四成是在非金融資產的房地產,如何活化這部分資產近年來成為熱門話題,在理財社群裡也有不少臉友也在討論用房產增貸或理財房貸,將不動產變動產,再將借貸出來資金轉做投資,在房貸低利和投資工具高利之間做套利理財。

不動產「活化」方式很多,對於 50+族群,子女空巢期之後,若有多餘空間,可以考慮做「雅房出租」;雅房出租在共享經濟盛行的今天,也有很多新玩法。至於資產多多者,當個包租公/婆,日子也是很快活。

再者,近年來政府鼓勵銀行投入銀髮商機,加上不少配息基金與放款利差大,有的理財網站、部落客或媒體都在鼓吹「以房養老」、「房貸增貸」和「理財房貸」。以房養老,係由銀行核貸和試算扣除貸款利息後,計算出每月收益給退休銀髮族,惟「以房養老」最終會牽涉申貸者駕鶴西歸後的產權所有,建議全家對房地產價值和申貸要有共識。

至於增貸房貸和理財房貸,對 50+族群似乎有點冒險,但若低利環境無法改善如日本,申貸這種貸款也是一種增加退休收入的方法。屆臨退休族,多數房貸已繳清,惟目前銀行苦於無處放貸,加上新台幣貸款利率低,以房產抵押貸款利息低、天期長,申貸金額大,加上全國房地產上一波已大漲,不少房地產價值已重估,以當年五百萬購置房產,在天龍國台北和新北市,市價動輒都有上千萬或兩千萬。

若退休/保險年金領取後,每月還有一、兩萬缺口者,也可以考慮做理財型房貸或增貸,例如三百到四百萬,除手上握有現金可靈活運用,部分做月配息基金,以目前市場配息基金以月配息 6% 為例,100 萬投資可以創造月收益五千元(假設前提是匯率和配息率不變,惟仍要注意兩者變動會造成收益不穩定),部分做戰略配置逢低加碼有潛力的股票。

這種「不動產」變動產的融資,除要衡量每月仍有房貸還款需求外,也要自己下功夫研究投資,知道投資的風險所在。值得注意,房貸負債管理還有節稅效益,遺產稅係財產扣掉負債做為計算基礎,這個眉角一定要掌握。

退休,終於自己可以做自己主人,不必再朝九晚五,沒有上司頣指氣使,可以自己好好定義自己。準備退休,不論你是 30、40 或 55 歲,永遠不嫌晚,但重點是提早認識自己的財務狀況,勇敢面對、儘早學習、採取行動!

《白富美》授權轉載

【延伸閱讀】