現代人對於理財是越來越重視,但剛踏入投資界的朋友常會出現一些困擾,例如:可供投資的公司這麼多,不知道該選哪一檔才好,還有就是擔心如果買到的股票一下子暴跌該怎麼辦?本文將介紹一樣新興的金融產品,可以很好的解決這個問題,帶領初階投資人度過這風雨飄搖的學習時期。

ETF簡介

本文要介紹的產品就是大家最近耳熟能詳的產品—ETF,ETF的全名是Exchange Traded Funds,直接翻譯就是在交易所上市的基金。ETF可以視為一種股票及基金的混和物,它像股票一樣是一種在交易所掛牌的有價證券,每天在交易所都有報價提供投資人做買賣。另外,ETF也像是基金一樣由一籃子的標的所組成,ETF的發行者把手上一籃子的標的分割成很多小單位賣出,而投資人以擁有某一比例標的的受益憑證進行間接投資。

ETF帶來的好處

那使用這項金融商品會帶來什麼樣的好處呢?我們可以粗略的把ETF的優點分成下列幾項:

1. 方便:

ETF帶來最直觀的優點大概就是便利性了,所謂的便利性分成兩類,一個是投資ETF的投資人再也不用沒日沒夜地分析市場中各個標的的走勢以及表現,就像基金一樣他有專人幫忙管理部位。但跟基金相比它還有個更便利的地方就是ETF每天都可以任意地進行買賣,一旦情況不對或是急需資金都可以快速的處理。

2. 透明性:

ETF是追蹤指數的一種產品,所以指數的成分股就是ETF的組成成分,但如果想知道ETF所包含的標的,投資人可以隨時上發行公司的官網查詢,這樣的透明性可以讓投資者對於這份投資有更精確的獲利預期。

3. 交易成本低:

ETF屬於被動式管理,跟一般基金的主動式管理相比,所收取的管理費少了許多,雖然基金沒有一個公訂的管理費收費標準,但我們可以用同性質的產品來比較,台股基金的管理費約莫介於1.2%~1.6%,但0050這檔ETF的管理費只有0.32%,約莫是六分之一。而在交易稅方面,ETF的交易稅約莫千分之一,比起股票交易的千分之三,足足少了三分之一。另外一個方面來看,只花很少一部分的錢就能複製大盤指數的報酬,比自己去複製大盤指數的成本實在是少了非常多。

4. 分散分險:

ETF另一個廣為人知的優點就是所謂的分散風險,在前面提到過ETF其實就是一籃子的標的,很明顯的資金會分配在各個標的上,所以單一股票的漲跌並不會造成太大的損失,投資人的部位可以處在一個相對安全的狀態。

ETF的風險

闡述完了優點,我們也要來看看關於ETF的風險:

1. 追蹤誤差風險:

常見的誤差風險有兩種,第一種跟交易費用有關。基金發行商在購買標的產品的時候,常常會伴隨著手續費或交易稅,這種費用會內涵在ETF的績效裡,會造成ETF跟其追蹤指數偏離。另外一種原因是由於某些市場因素,例如說流動性的問題,或是該市場不在

交易時段,這些原因會讓基金無法第一時間取得變動的標的,這也會使得ETF的報酬偏離。

2. 系統風險:

根據投資組合理論,個別的企業風險可以規避,但沒辦法因應大環境所造成的損失,所以ETF仍暴露在這種風險中。

3. 匯率風險:

如果投資人投資的是海外ETF更要多注意的是匯差上面的損益,有可能會因為匯差上面的損失造成本來ETF的獲利縮減許多。

ETF的種類

接著我們來談談ETF的分類,我們可大致分為二種,詳述如下:

1. 一般型:

一般型就是我們最常看到的ETF,也是ETF最原始的狀態,他的標的可能是股票、債券、匯率甚至是商品市場,就是直接追蹤那一籃子標的的報酬,沒有過多加工,一般來說會用在定期定額的投資上,另外也因為有很多種區域或類型的ETF,可以帶動投資人關於資產配置的概念。

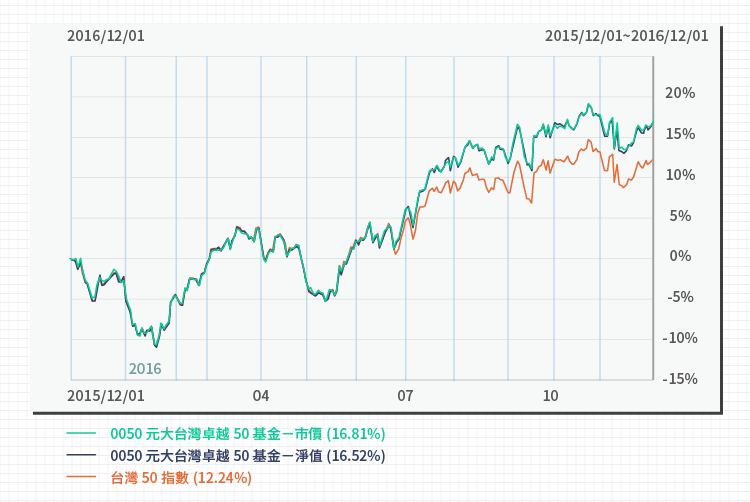

一般型的經典例子就是元大所發行的台灣50,這檔ETF追蹤的是台灣市值前50大的公司,每三個月會對持有部位進行調整,近十個月的漲幅約18%優於集中市場的11%,表現十分良好。下圖即是元大台灣50 ETF與台灣50指數的績效比較圖,去掉配息相關問題之後可以看到的是走勢大致都跟其追蹤指數相符。另外台灣50 ETF可能會有稍高的報酬,這是因為基金公司在操作的時候會有一些現金操作,這部分會造成多於大盤的獲利。

2. 槓反型:

槓反型的ETF可以分成兩類,一類為看漲,這類型的ETF可以用來放大看漲獲利槓桿,例如說有一檔ETF叫做國泰臺灣加權指數單日正向2倍ETF,就是追蹤台灣加權指數,當台灣加權指數報酬為1%,他的報酬就會是2%。另一類是看跌,這是為了解決ETF的放空問題而產生的商品,實際上的操作就是當追蹤標的跌1%,這檔ETF會漲1%,有一個經典的例子就是元大發行的T50反一,當台灣50指數跌1%的時候,這檔ETF就會漲1%。

槓反型ETF和一般型最大不同是他提供的是所謂的單日報酬槓桿,所以在基金部位的配置上會以期貨進行,不像一般的ETF是以股票為主。但是這種單日重設的制度會造成複利,複利的效果會在一段時間以後造成ETF和n倍指數(端看ETF的槓桿數)偏離。

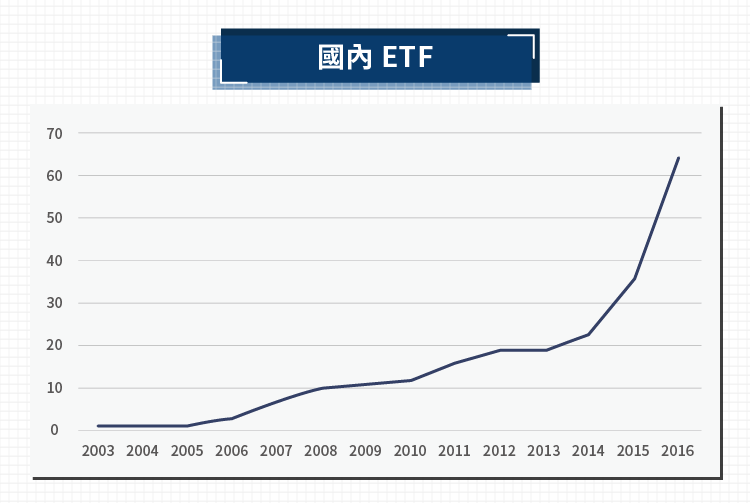

台灣ETF市場

台灣的ETF市場從2003年第一檔ETF—元大台灣50的發行開始至今,成長得相當快速,可以從下圖各年國內ETF檔數中看出在2016間,發行ETF的檔數成長了將近一倍,在ETF發展初期,礙於法規的關係,只有傳統股票型的ETF,但隨著市場需求,法規漸漸開放,多了許多追蹤不同標的ETF,包含了產業型、主題型、商品期貨型,今年年底更是有不少債券型跟貨幣型的ETF已經或正在發行中,提供投資人更多不同的選擇。而在成交佔集中市場比重的部分,從2014年的1.8%到現在約莫10%,可以看出ETF對於台灣的投資環境漸漸有了舉足輕重的地位,台灣的主管機關也積極推動投信公司與指數公司簽訂合約發行國際指數型的ETF,期望能為台灣市場注入更多活力。

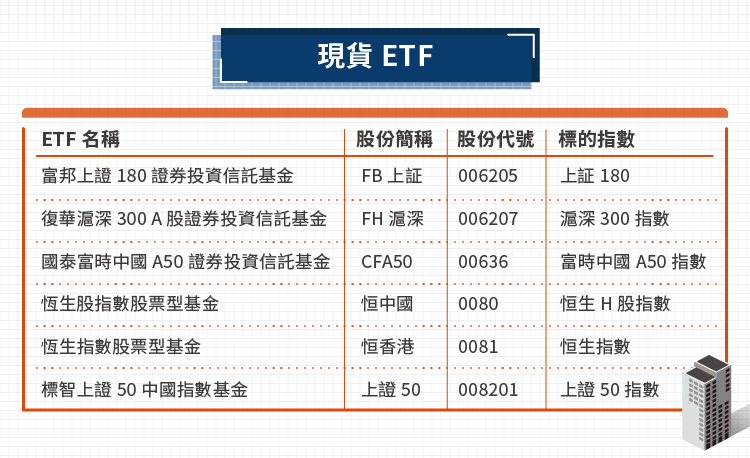

中國ETF市場

截至2016年7月,中國共有132只ETF基金,總淨值規模達到4636億元。中國ETF基金以被動型投資為主,股票型、債券型和商品型ETF基金主要為被動型,貨幣型ETF基金均為主動型。然而中國的ETF在投資品種與流動性上依舊有較大的提升空間。

目前,從全世界來看,公募基金現在越來越進入到工具化投資為王時代。尤其看美國市場ETF占的市場份額跟其他主動基金管理的市場份額,走勢是相對分化狀態,此漲彼消。ETF市場份額一直在提升,主動管理基金一直在逐漸萎縮。在中國也是出現了這樣的趨勢,只不過ETF的地位很大程度被分級基金替代掉。從2014年到2015年一波快牛行情當中,分級基金大出風頭。但是從長遠看,分級基金可能聚集著過去幾年投資者的熱情,但ETF確實是中國市場的未來。

中國股票體量在全球市值、成交額來看已經占到四分之一到五分之一的比重,成交占三分之一。然而,中國ETF的權重,在全球只有1%。相比之下,美國ETF權重有72%。這等差距的背後說明ETF在中國還有很大的空間。

目前在中國,個股投資,特別是中小題材股投機是主流,這樣指數化投資是必然被邊緣化的。但隨著機構投資者崛起,監管嚴格執行,去散戶化,退市、上市制度市場化,量化對沖交易逐步佔據主導地位等市場成熟過程的不斷推進,ETF將會迎來大發展。

美國ETF市場

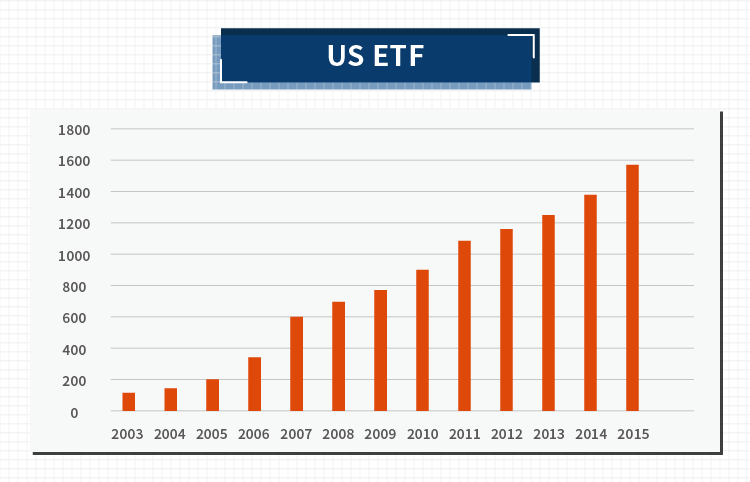

雖然ETF最初是在加拿大發行,但是他是在美國發揚光大,所以一般認為美國是ETF的發源地。下圖是在美國交易的ETF檔數,可以看到的是經過最初幾年的不熟悉,ETF的檔數開始急速增加。增加的原因就是上文有提到的成本低廉、交易方便等。

接著我們看一下美國ETF發行者的概況,其中佔據最大市佔率的就是一家叫BlackRock的資產管理公司,他的市佔率達到38.2%,一般來說因為ETF本身的特性,造成新的發行者比較難以跟舊的發行人競爭,因為同樣標的ETF的持有人可能不會換不同的ETF做投資,但是近幾年有越來越多有野心以及強烈動機的發行者進入市場,這樣的情況對投資者非常有利,可以得到更多優良品質的商品。

ETF近期發展

近年來,市場上出現了一種叫做smart beta的ETF商品,這樣商品提供了消費者介於主動管理和被動管理兩種方式間比較中性的選擇,所謂的smart beta是一種特別的指數創造方式,他會從市場上挑出一些具特定特徵的標的,例如說高股息的股票,亦或是低波動率的標的,一旦選擇的規則設立,該ETF就會嚴格按照準則創建投資組合,以期獲得穩定收益。

另外因為現在Fin-tech蓬勃發展,在金融科技中有個領域叫機器人理財,這個領域的公司提供小資族自動化管理他們資產的管道,而機器人理財公司常使用ETF作為他們的投資標的,他們會挑出適當的ETF將投資人的資產放入,這會是一個相對保守的投資方式,但這也是小資族比較傾向的投資方式,隨著機器人理財的發展,可以預期的是ETF的市場會越來越大,所以開始研究這項好用的金融商品可能會是投資人一個不錯的選擇。