頂著微軟衝擊發財報,Google 為這 4% 的股價上漲操碎了心。

微軟和Google前後腳發布了財報,本來在行動網路時代無甚交集的兩巨頭,如今只能打破「王不見王」的局面。

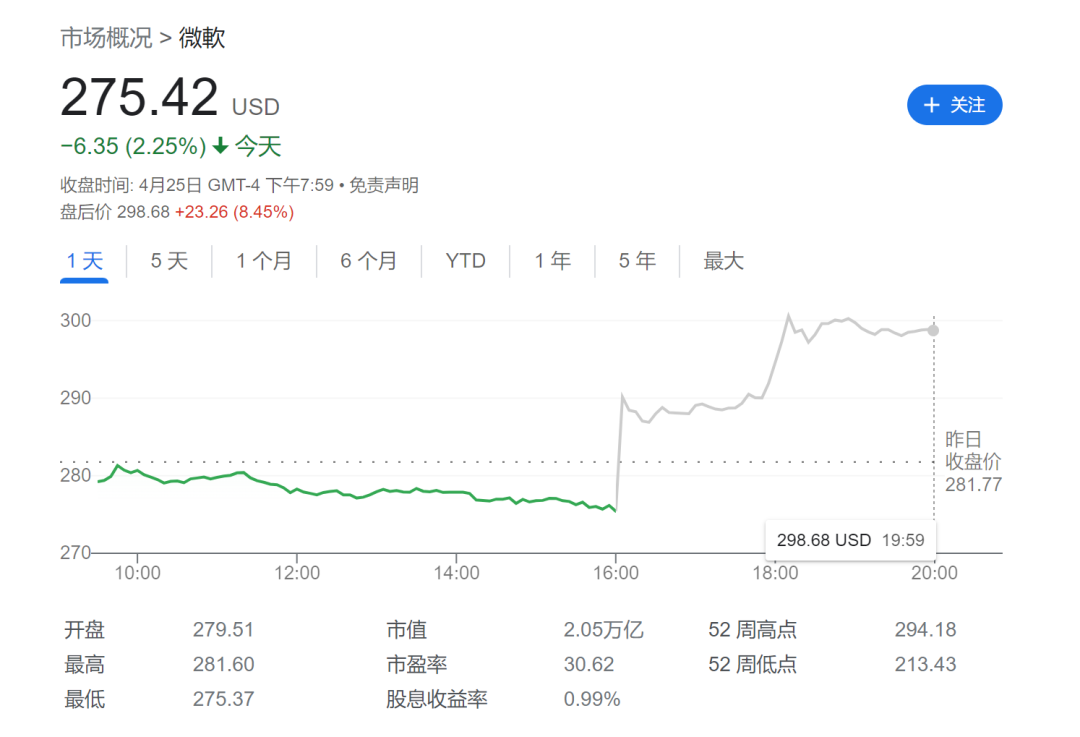

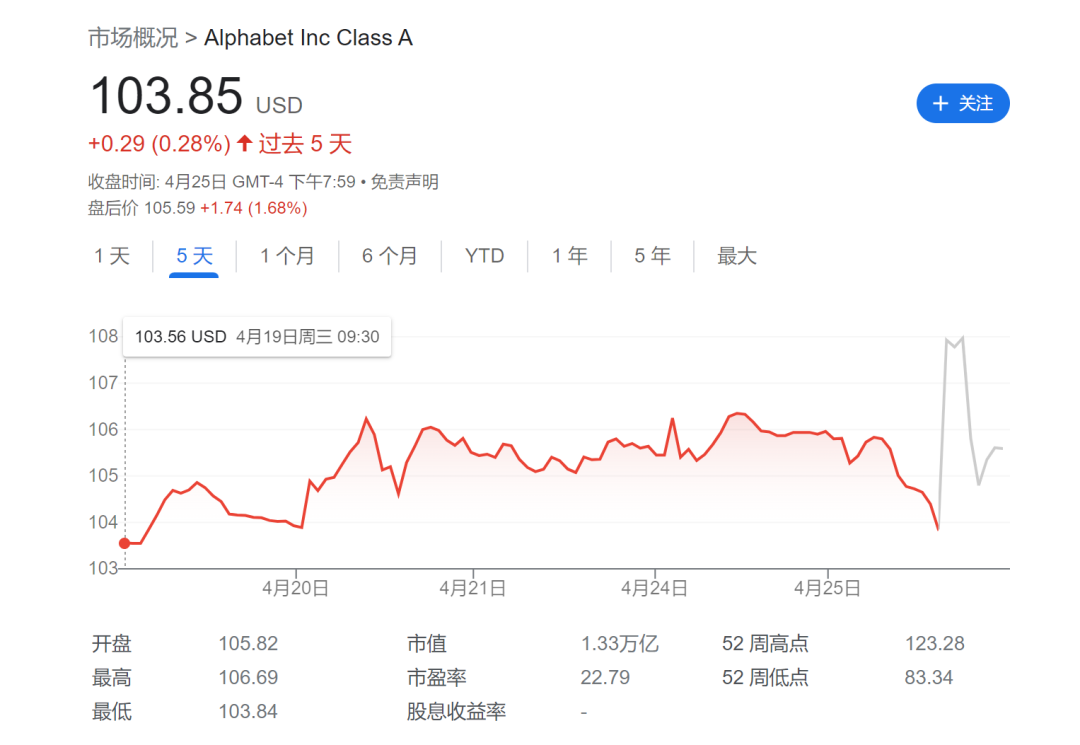

美國時間 4 月 25 日,Google 和微軟,同一天發布了財報,財報發布之後,兩家公司的股價都出現上漲,微軟因為各項指標超出預期且市場對微軟在 AI 技術上的領先抱有更大信心,盤後上漲超過 8% 。

而 Google 在 4% 的漲幅後,快速回落。

說實話,這兩家最近幾個月「愛恨糾纏」,在同一天發布財報,我們還以為 Google 的股價表現不會太好。但在財報發布後,雖然回落,但依然有 4% 的短暫漲幅,並不算小。

而仔細看過財報之後,我們會發現,為了能穩住股價,Google 這一次非常「努力」。

Google 財報背後努力的成果

Google Q1 財報的承壓水平可想而知。佔了 8 成收入的廣告業務是否能逆轉頹勢,發家業務搜尋是否受到挑戰,AI 上的短暫落後是否影響到其他業務線例如利潤率相對更高的 Google 雲端,是大家都想在這次財報中找到答案的幾個問題。

我們先簡單看下財報數據來嘗試找到一些線索。

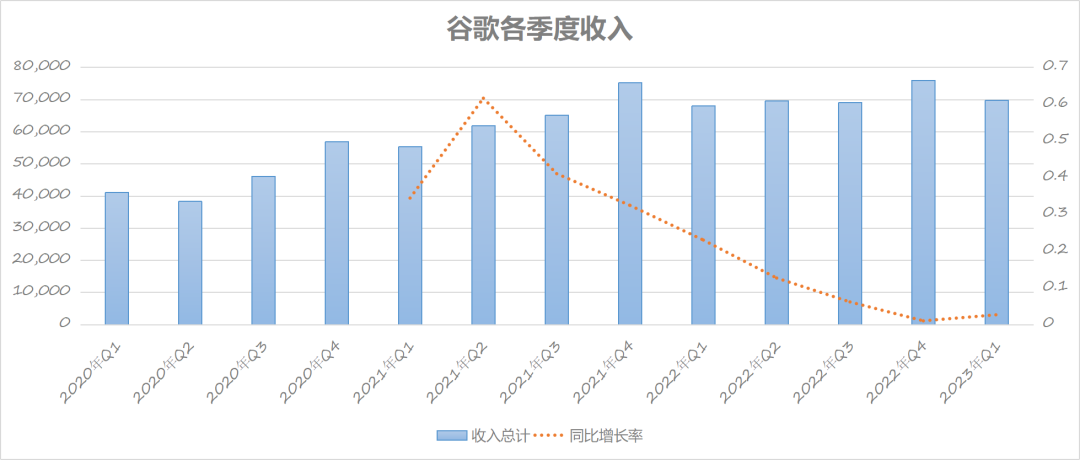

根據 Q1 財報數據,Google 一季度收入 698 億美金,與上期相比成長 3% (去年同期數據為成長 23% ),營業利潤 174 億美金,營業利潤率 25% (去年同期 30% ),淨利潤 150 億美金(去年同期 164 億美金)。

從 2021 年下半年開始,Google,以及多數公司都進入了成長乏力的狀態,這個季度,Google 止住了收入成長速率繼續下降的趨勢, 698 億美金的收入高於分析師預期的 689 億美金,但幾乎也是在 0 線附近徘徊,從利潤的角度,Google 賺錢能力與去年同期相差不大。

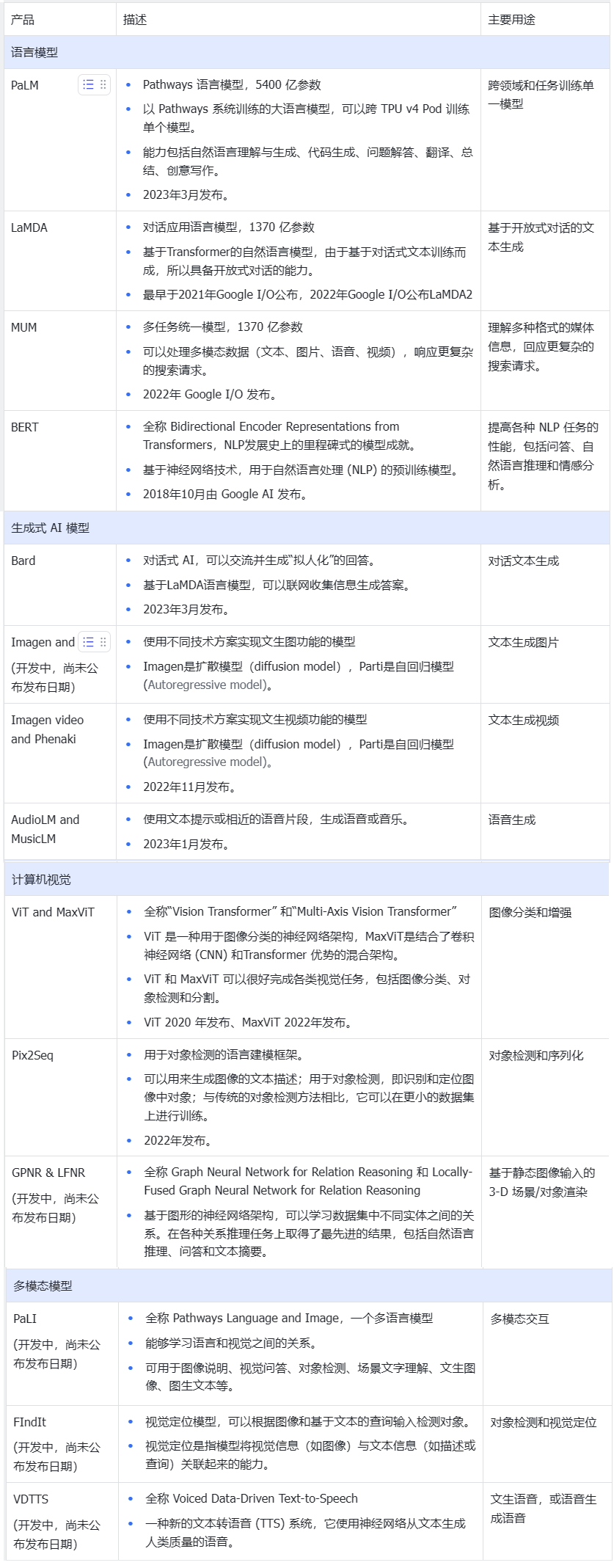

Google 業務

圖片來源:App Economy

Google 主要分4 塊來確認,以搜索+YouTube+廣告網絡構成的廣告業務線,包括應用商店、健身、YouTube 訂閱在內的非廣告業務產生的收入,前兩者合在一起叫做 Google Service,然後就是谷歌云和創新業務

分業務線去看,最大一塊的廣告收入 545 億美金,與上期相比下降 0.2% ,但分析師預期是下降 1.6% ,其中,和上一季度三條廣告線都拉胯不同的是,發家之本搜尋廣告的收入與上期相比成長 2% ,可以說是這季度財報的最大亮點。但 YouTube Ads 繼續拉胯,廣告網路也依然是與上期相比下降趨勢。

包括 Google Play、Fitbit(FIT-US) 等業務在內的非廣告收入業務線,保持 9% 的與上期相比成長,上季度與上期相比成長率 2% ,表現平穩。

Google Cloud

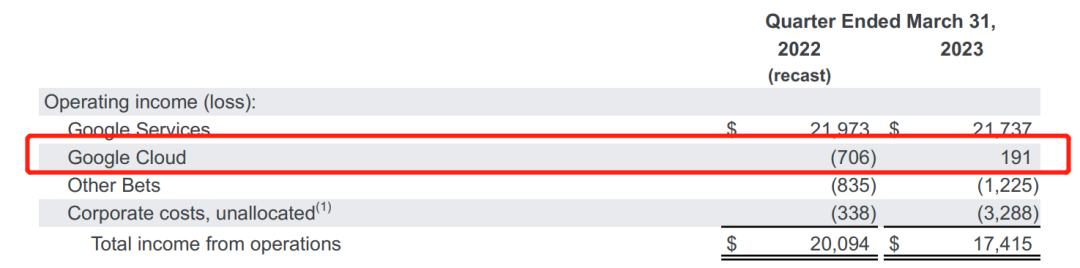

而 Google Cloud 是這一季度才報的第二個亮點。與上期相比成長了 28% ,收入 74.54 億美金,關鍵是自揭露以來首季度實現獲利,錄得營業利潤 1.91 億美金,去年同期虧損 7.06 億美金。創新業務還是沒有太大起色。

▲2022 年Q1 和2023 年Q1,谷歌云的營業利潤/損失

圖片來源:財報

這也對應回答了上面的 3 個關鍵問題,最大的收入來源廣告基本上止住了下降趨勢;從收入的角度來看,Google 的搜尋業務貌似並未受到實質性影響;Google 雲端業務也成長良好並未受AI短暫落後的影響、甚至實現了首季度獲利。

但如果再進一步去綜合看數據,會發現一些有意思的地方,主要集中於後 2 個問題,也就是 AI 攪動的搜尋市場及可能產生的連帶反應。

其實在AI 加入的語境下,Google 的財報,大家會更關注搜尋的市場佔有率、而非利潤,而對於雲服務這樣的第二成長曲線,比例固然非常重要,但 Google 可能還手動給這條業務加了 buff。

這是因為財報發布前,Google 對財務資訊的報告和揭露方法進行了調整。

其中比較有意思的一點是調整了成本的確認方法,例如之前一些無法直接歸屬到某個部門的成本,現在只要是面向 C 端消費者的,就放入 Google Service,之前一些共享的研發成本,會按照“受益原則”來分配,總之原則就是,面向 C 端的 Google Service 分攤到的成本更多,面向 B 端的 Google Cloud 分攤到的成本變少。

我不知道這是不是 Google Cloud 首季度實現獲利的原因,但理論上講,Google 需要有一條新的業務線獲利,提振投資者的信心。

而在這之外,Google 還宣布了 700 億美金的股票回購來保底,這一次可謂是非常努力。但這也只換來股價 4% 的短暫上揚。還算不錯的財務數據 + Google的異常努力,市場情緒依然不高,是真的“無腦看好”ChatGPT 嗎?

這可能還是要回到根本問題上來。

Google 財報 基本面

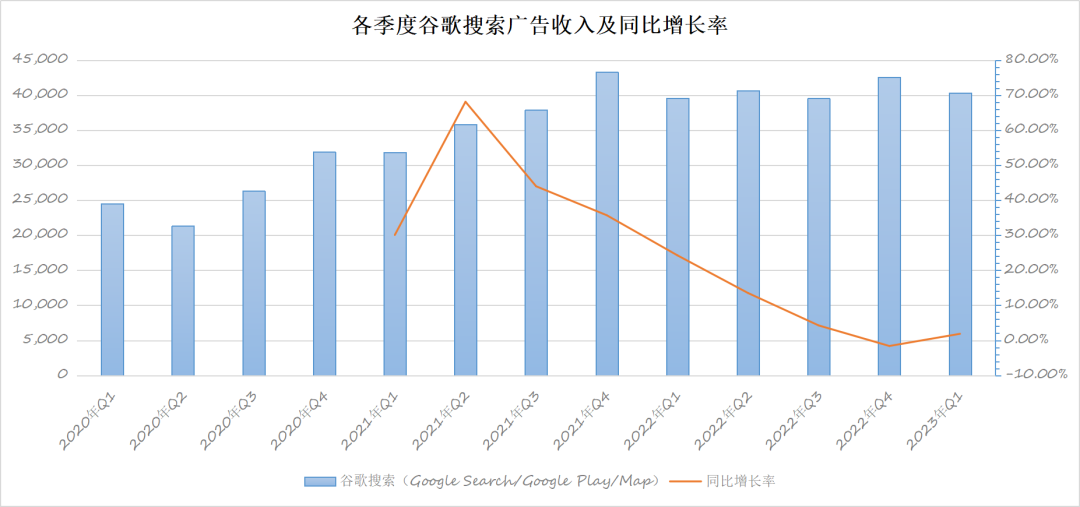

其實,更綜合去看各方數據可以發現,搜尋廣告收入的與上期相比小幅成長並不能完全說明問題。

在上一次發 Q4 的財報時,我們也做了解讀發布文章《三條廣告收入線全都下滑,就這美國還要拆分Google?》,從標題也能看出來,當時包括搜尋在內,三個細分的廣告業務線收入與上期相比都是下降的,這一季,被大家重點關注的搜尋還是又回到了與上期相比成長的軌道裡, 1.8% ,不多、但是回穩了。

▲Google 搜索收入的同比增長率艱難回到「0 線」之上

▲Google 搜索收入的同比增長率艱難回到「0 線」之上

數據來源:Google 財報

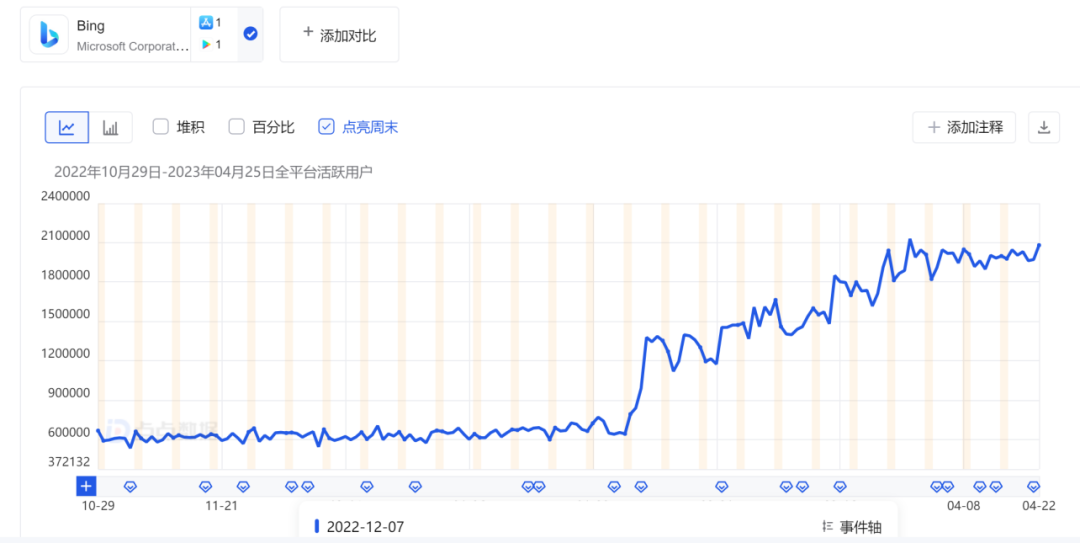

按說在今年年初,微軟(Microsoft, MSFT-US)發起了一系列魔法攻擊,重點針對搜尋,剛結束的財報會議上,微軟表示 Bing 的 DAU 達到 1 億,鑑於之前並沒有揭露過相關數據,估計起點不高,這裡面會有很大一部分增量。

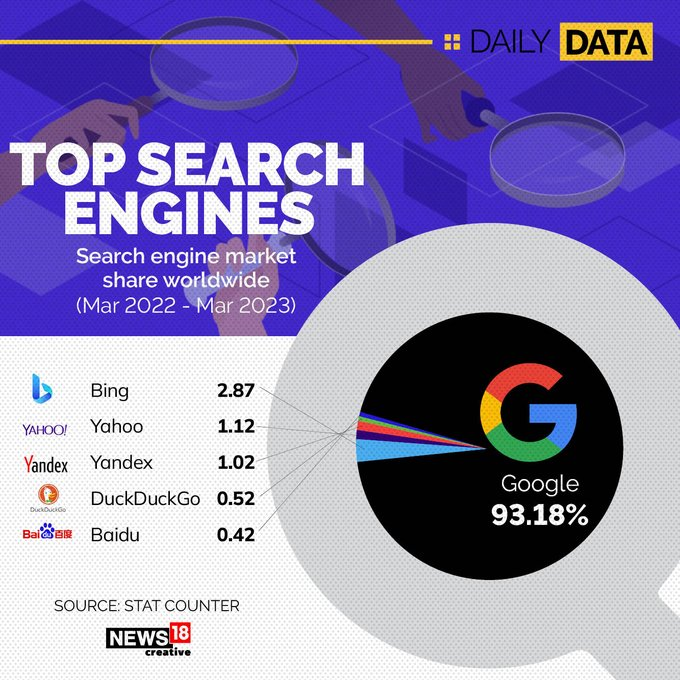

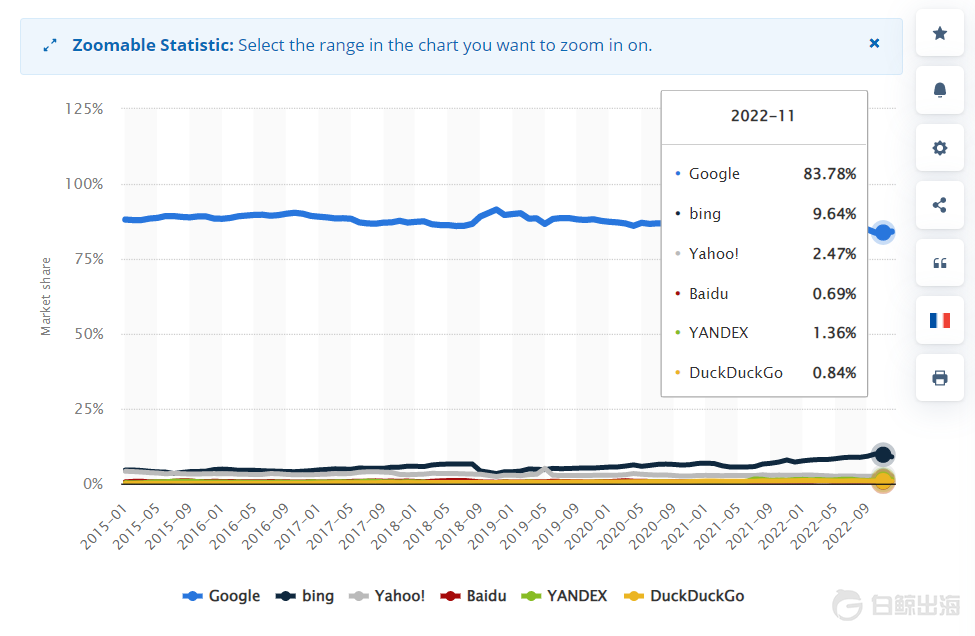

而對應,Google 的搜尋廣告收入表現又還算堅挺,市場市調研究數據也表明 Google Search 並沒有被Bing 吃掉市場佔有率。訊號似乎有些矛盾。

▲2023 年3 月,全球搜索引擎市場份額

數據來源:Stat Counter

但如果看收入和市調研究數據,不免落入某些陷阱。這裡面可能存在幾個問題。

統計口徑,可能顯得 Google Search 未受任何影響

雖然 Stat Counter 的數據覆蓋了桌面、行動、平板等等,但行動端覆蓋行動網頁、是否覆蓋 App 就不知道了。從點點數據來看,Bing 的行動 App 從 1 月份 65 萬日活、上漲到了現在的 208 萬日活。瀏覽器Microsoft Edge,雖然漲幅不多, 1 月份到現在也有大幾十萬的 DAU 上漲,如果從從去年 3 月到今年 3 月,Bing 搜尋的市場佔有率幾乎沒有變化,還是不太可能的。

▲近6 個月Bing 全球DAU 變化

圖片來源:點點數據

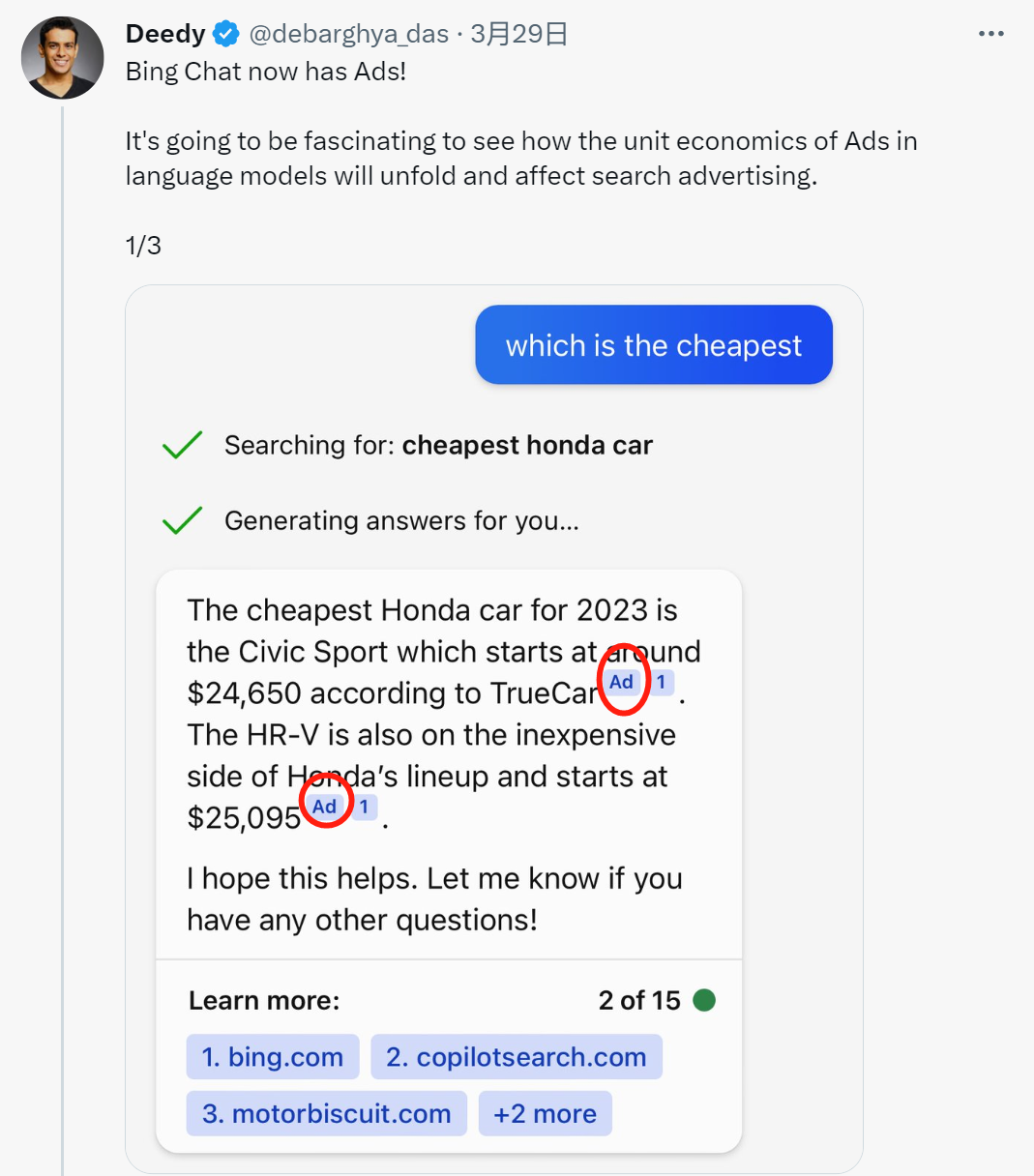

Bing 用戶增加,但還未正式啟動廣告業務,對收入的衝擊還未顯現

3 月底,微軟想要在 Bing Chat 裡面加入廣告,已經被 Google Search 的前員工“捕捉”到。所以再過 1-2 個季度,高機率在 Q3 財報,可能會有所體現並對Google的搜尋廣告收入產生一定的衝擊。

微軟廣告業務的年收入大概是 180 億美金,Google 是 2000 億美金左右(包括搜尋、YouTube 和廣告網路)。兩者差不多是 1 : 10 的規模。在併入 ChatGPT 之前,微軟其實就在基於 Windows 在PC 端大推Bing,這也是Bing 在桌面端的比例一直比行動端更高的原因。而這樣的措施也帶動微軟的廣告年收入從 100 億美金,差不多翻了一倍到 180 億美金。而如果真的借助於 ChatGPT 繼續發揮效果,在 BingChat 中加入廣告,成長可能會提高。

但是鑑於 ChatGPT 有時還是挺不可靠的,這裡也想跟大家做個市調研究,如果 BingChat 推出廣告服務了,你會嘗試嗎?

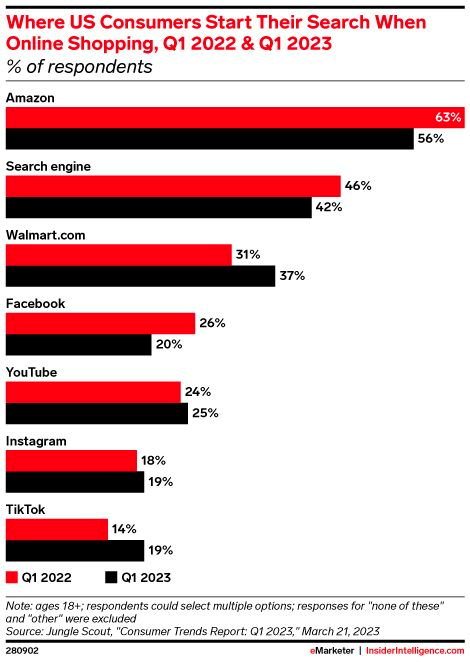

支撐廣告收入的用戶搜尋行為是多樣化的,Google 搜尋也不是只有 Google Search

上一季的財報,我們提過,起碼美國搜尋廣告的整體大盤一直到 2023 年都是保持兩位數成長的,Google沒有吃掉的增量,流向了 Amazon、TikTok 等競爭對手那裡,上一季度和Google同一天發布財報的Amazon 廣告收入與上期相比成長 19% ,可謂一枝獨秀。

而近期的一些市調研究數據顯示,搜尋多樣化的趨勢依然在強化,以最容易產生廣告收入的電商搜尋行為為例,搜尋引擎的佔比繼續下降,Amazon 雖然比例也在下降,但被同為零售企業的沃爾瑪(Walmart, WMT-US)補了回來。Google 有 YouTube(核計到YouTube Ads),但同時有 TikTok 給到壓力。

▲2023 年Q1 vs 2022 年Q1 美國消費者在線上購物時的搜索起點

圖片來源:eMarketer

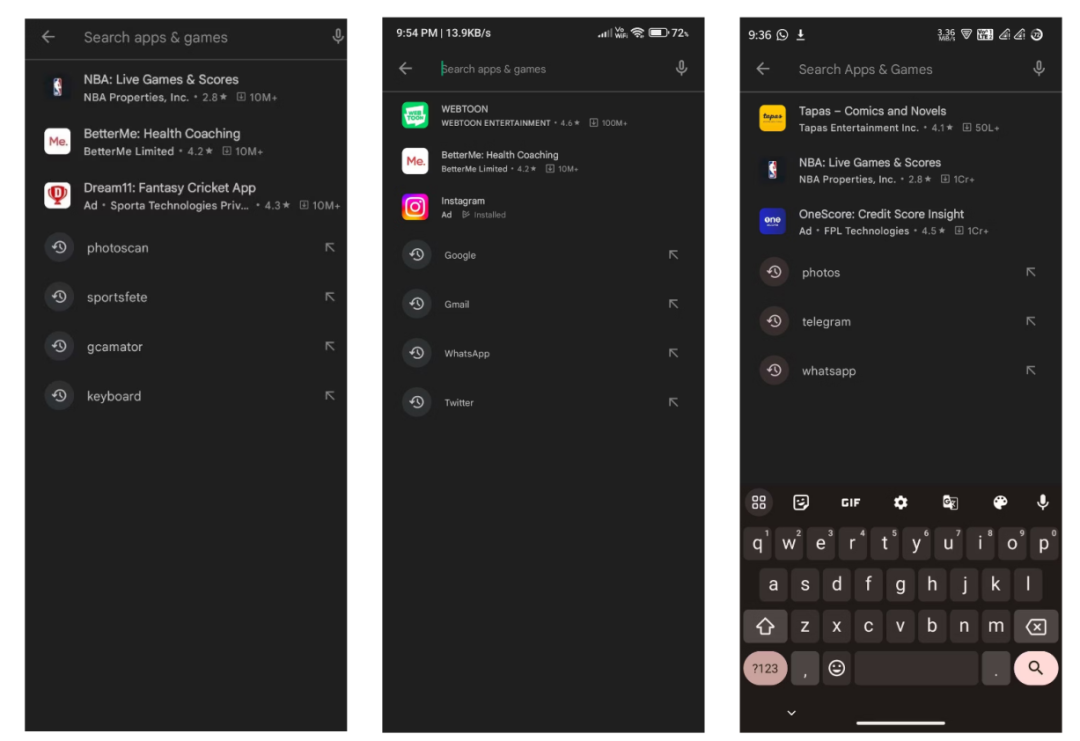

而這一趨勢,對於Google 來說,也並不是只有負面影響。Google 旗下還有擁有幾十億用戶的Google Play 和Google Map 等等,這些App 產生的收入也都體現在Google搜尋收入部分。

以最近發現的 Google Play 的搜尋欄廣告為例。在幾個月前,其實就有從業者看到 Google Play 的搜尋欄裡出現了類似於廣告的內容,但Google表示只是智能推薦,但現在卻帶上了「Ad」的標誌,同時還顯示評分和下載量。英國、日本和其他幾個市場,現在是能看到這類廣告的,美國上市的開發者們可以關注下。當然,這是 4 月份的事情,只是舉例說明,搜尋的行為泛化,對於 Google 來說,也有相應的方式來彌補搜尋引擎比例丟失帶來的影響,這也是看 Google 搜尋廣告收入時需要考慮的。

從結果來看,微軟(Microsoft, MSFT-US)的衝擊,還沒有體現在 Google 的搜尋廣告收入數字上,但並不意味 Google Search,還像之前一樣,是許多用戶的唯一選擇,三方數據去統計搜尋引擎的市佔比時,不但不會看 TikTok、Amazon 等等,也不會看大家正在瘋狂使用、已經能聯網的的 ChatGPT。

對於 Google 來說,守住自己的發家之本,在未來幾年還有一場惡戰要打,但也並非全無機會。

Google 策略

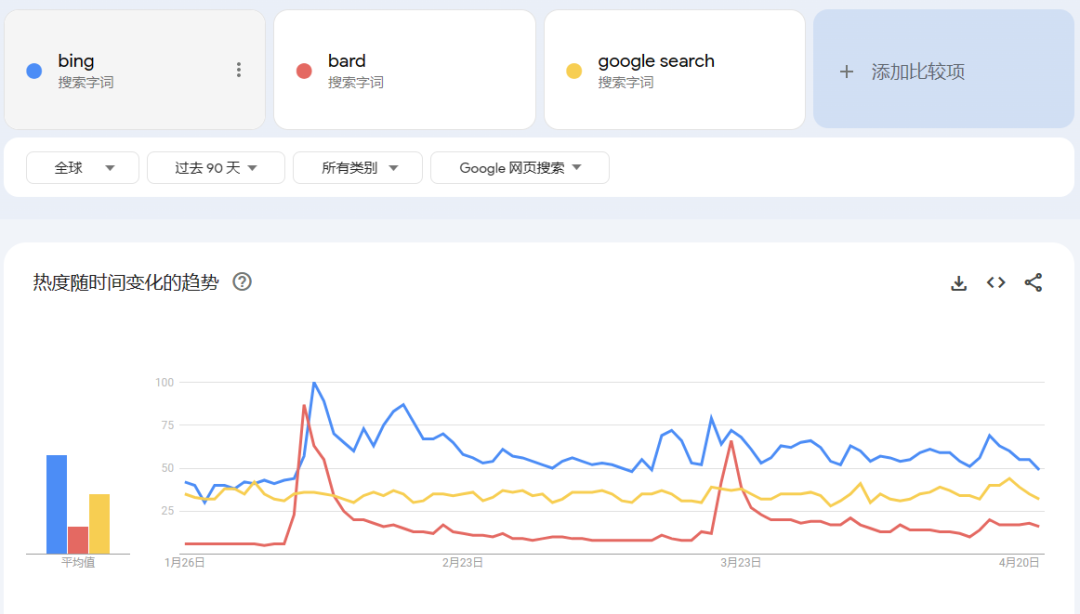

儘管 Bing 的市場佔有率比起 Google 仍然很小,但它近年來一直在穩步成長。尤其在推出整合了 ChatGPT 的新版 Bing 後,熱度和用戶數量迎來一波小爆發。

微軟的消費者行銷主管 Yusuf Mehdi 在一篇博文中分享,“經過多年的穩步發展,加上新版 Bing 的數百萬體驗用戶,Bing 的日活躍用戶已突破 1 億。”彼時距離新版必應發布,剛過去不到 1 個月。

而且微軟發現,大約三分之一測試使用 Bing Chat 的用戶是首次使用 Bing,同樣有大約有三分之一的日活躍用戶,每天都會用 Chat 功能。這就意味著,在AI 加持下,必應開始搶占其他搜尋引擎的比例,並且Chat 功能的用戶黏著性很高。

▲過去90 天bing、Bard 和google search的熱度變化趨勢

來源:google trends

雖然,當下無論 ChatGPT 還是新版 Bing,還暫不足以對 Google 的搜尋業務造成致命影響,但微軟在 AI 尤其大語言模型領域「突飛猛進」,足以讓 Google、也讓我們看到了 AI 潛在的顛覆性力量。想要保衛搜尋業務,“防守”不是長久之計,主動“進攻”才有希望贏到下個時代。

這也直接促使 Google 加快了在 AI 領域的動作,態度由先前“更謹慎地、負責任地發展”,轉為更進取的狀態。

美國時間 3 月 21 日,在新版Bing發布一個多月後,Google 宣布正式開放對話式 AI 模型 Bard 。 4 月 20 日,Google CEO 桑德爾·皮查伊(Sundar Pichai)在官網發文宣布,將 Google 在 AI 領域兩支中堅力量DeepMind 和Google Brain 合併,成立新的 AI 部門Google DeepMind。

用 Pichai 自己的話說,“將人才整合到一個專注的團隊中,並以 Google 的計算資源為後盾,將大大加快在人工智慧方面的進展。”

巨頭論 AI,Google不算「後發 」

其實無論從發展歷史、團隊能力、還是已經取得的成就來看,Google在 AI 領域都不能算 “後發”。

Google 的 AI 發展歷史可以追溯到 2000 年代初期,當時,Google 開始研究機器學習算法,或組建或收購,建設起自己的AI 研發揮效果量,以下是為外部所知的一些知名團隊。

- Google AI:AI 研究部門,Google 執行長 Sundar Pichai 在 2017 年GoogleI / O 大會上正式對外公佈。專注於開展研究,推進 AI 領域的發展,並開發新的AI 技術和應用,GLaM、LaMDA 等大語言模型就是Google AI 發布的。

- X(原 Google X):X 成立於 2010 年,是 Alphabet Inc. 的子公司。旨在發明和推出可能對世界產生重大影響的 “moonshot” 技術。雖然X 獨立於 Google 的其他人工智慧部門,但可能會在某些項目上進行合作。

- Google Brain:Google Brain 成立於 2011 年,最初是Google X 的一個項目,由 Google Fellow Jeff Dean、Google 研究員 Greg Corrado 和史丹佛大學教授 Andrew Ng 兼職研究合作。起初的工作重點是,在 Google 的雲端運算基礎設施之上,構建一個大規模的深度學習軟體系統 DistBelief,並取得了巨大的成功。隨後,Google Brain 歸屬到 Google 公司,並在後續許多成功的 AI 技術的開發中,發揮了重要作用,包括 TensorFlow 機器學習庫、BERT 自然語言處理算法,以及廣泛應用於自然語言處理任務的 Transformer 架構。

- DeepMind:DeepMind 成立於 2010 年,位於英國倫敦,以強化學習方面的工作聞名。 2015 年,DeepMind 被 Google 母公司 Alphabet Inc.收購。其最“出圈”的成就包括, 2016 年,DeepMind 研發的圍棋機器人 AlphaGo 以 4 : 1 擊敗頂尖職業棋手李世石; 2020 年,DeepMind 推出可預測蛋白質結構的AlphaFold 2 ,幫助生物學家解決困擾多年的難題。

如今 Google Brain 和 DeepMind 合併,可謂AI 領域頂尖團隊強強聯合,可以看出 Google 集中“優勢兵力”、全力投入競賽的決心。

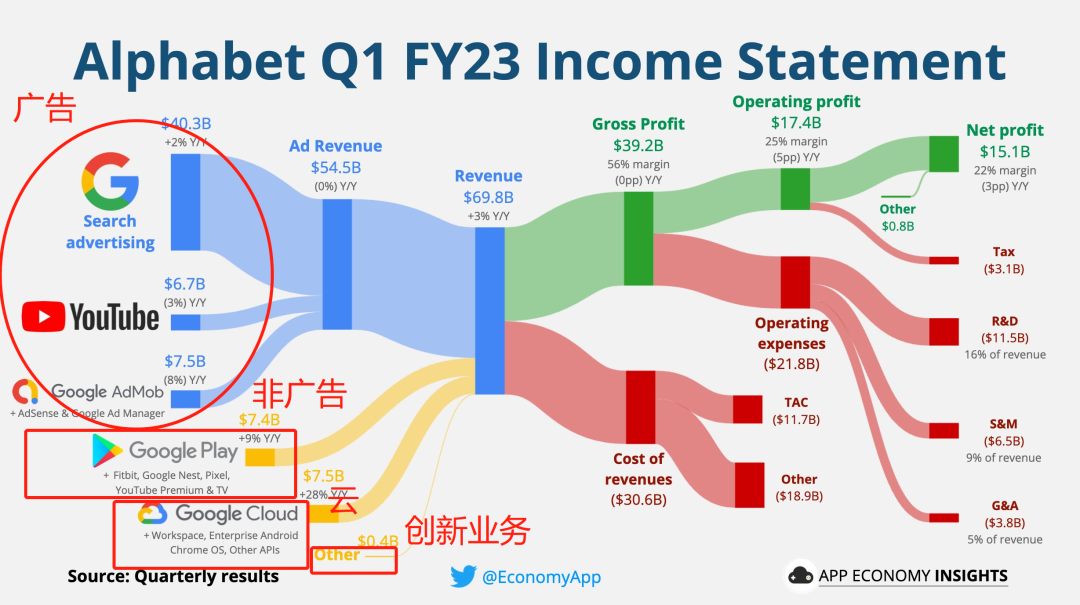

Google 在 LLM 方面的累積:大而全

ChatGPT 和 GPT4 的橫空出世,讓微軟在大語言模型領域暫時領跑,那 Google 進展如何呢?在了解了Google 近年來在 LLM 領域的工作和成績後,我們發現,Google 在 AI 領域的佈局,與其曾在廣告產業的經營思路有相似之處,追求的也是全鏈路、大而全、閉環。

從系統到工具,從底層技術到上層應用,從通用到垂直領域,可以說該有的都有,也取得了很多突破性進展。

▲谷歌過去幾年在大語言模型領域的部分關鍵產品|

來源:Bing Chat、Bard、及其他網絡信息

表格中,有一部分產品已經面向開發者或大眾開放了,例如,由 LaMDA 驅動的對話式 AI Bard 已面向測試者開放了。大部分模型和技術仍在研發過程中,具體發布日期還未公佈。

但可以看出,不同模型和技術的結合,或者在不同垂直領域的落地,可能在未來誕生許多“高潛力”應用。

例如,Google 最近開發的醫學大型語言模型 Med-PaLM 2 ,它利用 Google 的 LLM 的能力,與醫學領域相結合,可以更準確、更安全地回答醫學問題。

此外,Google 還公佈了一項新計劃,要開發一種支持世界上“ 1000 種最常用語言”的單一AI 語言模型。可以說很宏大,很野心勃勃。

從一個非技術專業普通用戶的視角來看,巨頭們目前在 AI 領域的競爭階段,也就相當於馬拉松剛開始的第一公里,還遠未到能分勝負高下的階段。

Google 最大競爭對手可能是自己

鑑於目前大語言模型還在發展初期,目前,主要用在改進原有產品和服務上。以穀歌自己的產品為例,Google 搜尋可以用 LLM 來提高搜尋結果的準確性和相關性;Google 翻譯可以用 LLM 提高翻譯的準確性和流暢性;Google Assistant 可以用 LLM 來提高語音命令的準確性和響應能力等。

產業普遍認為,隨著大型語言模型的發展成熟,人與電腦和網路交互的方式可能徹底改變,搜尋引擎業務首當其衝。Google 將如何平衡原有商業模式和創新技術的應用,在人工智慧(AI)時代創造第二成長曲線,決定了 Google 能否贏到下一個時代。

《36氪》授權轉載

【延伸閱讀】

阿里巴巴的定位不再是電商-目標是壟斷你的生活?-02.png)