在去年的八月因為中國的金融震盪使得全球股市下跌,在一月份又發生了同樣的事情。經過了一陣平靜之後,這樣的情況似乎又重現了,但風險規避的情況似乎已經減少。

受到人民幣貶值的影響,使得上証指數從2015年年底至2016年的1月27日下跌了超過25%,達到了2014年底以來的新低點。而納斯達克指數(Nasdaq)也從2016年開始下跌了16%,在2月11日跌落至谷底。

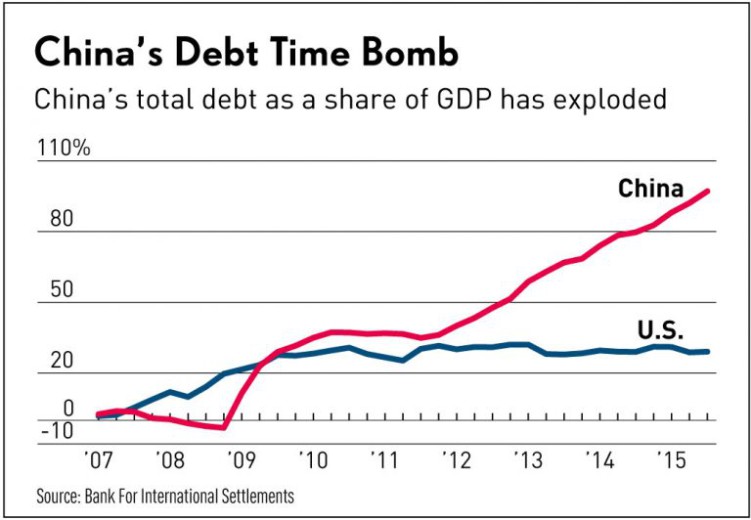

這些來自於中國,令人感到震驚的風險,並沒有減少,而是持續增加。中國政府以高額的負債成長來維持經濟的平穩,延緩了風險的爆發。

法國興業銀行(Societe Generale)的經濟學家Wei Yao和Claire Huang表示,中國在第一季新增的貸款為1兆美元,成長速度之快是前所未見的。

最新一季的貸款,政府用於基礎建設的花費,不像2008年底時能夠幫助全球走出衰退,信用貸款的增加,也沒有為中國帶來成長。中國的GDP在第一季僅成長了6.7%。

緩慢的成長以及債務的快速激增隱含著一些問題。大多數的債務只用來支撐不良債務,無法帶來收益。若這樣的情況持續地越久,就表示爆發債務危機的情況越有可能發生。

而中國的債務危機也有可能對全球的經濟造成影響。特別是那些仰賴中國需求的產品供應商。全球金融市場可能會看到一波來自新興市場的逃命波,這樣的風險也可能加劇中國硬著陸所帶來的直接影響。美國公債、黃金以及其他傳統上被認為是避風港的標的也可能受到影響,但情況不會像中國一樣嚴重。

債務實際的情況比官方數據還要嚴重

中國的官方數據認為目前的情況尚未達到必須警戒的程度。他們認為有問題的銀行貸款主要歸屬於企業以及家用部門。這些有問題的貸款為6,410億美元,約佔債務總額的5.5%,整體GDP的6%。但很少有分析師願意相信中國政府的數據。國際貨幣基金組織(International Monetary Fund , IMF)深入地研究企業的資產負債表,並歸納出企業部門約有1.3兆的銀行貸款,約有15.5%的債務有潛在的風險。

而總部在香港的中信里昂證券(CLSA)則將資產負債表外的借款也納入計算。它認為約有15%至19%的借款是不良借款,隨著經濟狀況的惡化,不良借款有可能高達25%。里昂認為可能的損失金額約為1.5兆,高於中國整體GDP的15%。這個金額約為國際貨幣基金組識預估的兩倍,他們假設銀行即使在有不良貸款的情況之下,仍能收回部份的資產。

國際信用評級機構穆迪投資者服務公司(Moody’s Investors Service)和標準普爾在三月份接連調降中國的評級展望。而人民日報所刊登的對中國不具名的“權威人士”(推測應該是國家主席習近平)的一頁專訪當中談論到了穩健和改革的新世代,並指出,“樹不能長到天上,高槓桿必然帶來高風險,控制不好就會引發系統性金融危機,導致經濟負成長,甚至讓老百姓儲蓄泡湯”。

中國已經放棄了加快成長的步伐。但它仍試圖將GDP的成長維持在6.5%至7%,深怕大幅度的經濟成長減緩會帶來相當大的痛苦與及不安。這個目標可能很難達得到。高盛(Goldman Sachs Group, GS-US)(Goldman Sachs)今年稍早曾在報告中建議投資人應該要減少新興市場的曝險部位。

是末日還是一時的低迷?

高盛表示,中國的命運在兩種可能的狀況之間遊移。它可以試圖維持緩慢的經濟成長,讓不良債務持續惡化,最終將引起金融危機。或者是中國也可以選擇改革阻止債務的擴散,但這樣仍不足以避免像日本一樣的情況,可能帶來“長期的慢速成長以及可能帶來的緊縮”。

高盛指出,“每個主要國家如果債務有快速的成長,最後不是會經歷金融危機就是會造成長期的GDP成長減緩。歷史證明中國也將會面臨一樣的命運”。

麥肯錫(McKinsey)在2015年的分析當中指出,從2007年年底至2014年中,中國政府、公司以及家計部門的負債從GDP的158%成長至282%。名目負債從7兆成長了四倍,達到28兆。國際金融協會(Institute of International Finance)近期的分析顯示負債除以GDP已經高達了295%。

不管中國最後走向哪一條路,大多數的分析師都認為中國有足夠的資源能夠阻止一兩年的危機,這是因為國內儲蓄仍維持在高水位,以及政府的財政救援政策。

喬治・索羅斯(George Soros)在1992年成功狙擊英磅,淨賺10億。他表示中國的債務快速成長讓人想到了爆發財務危機前的美國。索羅斯在4月份於紐約在亞洲協會(Asia Society)當中向群眾表示,“銀行所保留的大部份資金是為了不良債務作準備,並使虧損不斷的企業能夠存活下去”。但他也指出中國或許能夠在泡沫中存活久一些。

隱性擔保燃起了風險

上海交通大學上海高級金融學院(Shanghai Advanced Institute of Finance)的教授朱寧在他的新書《剛性泡沫—中國經濟為何進退兩難》當中指出,這次的事件似乎很適合與美國的次級房貸泡沫作比較,因為它們同樣都經歷了抵押證券信用評級降級,流動性降低以及金融體系開始變得脆弱。中國的信貸泡沫同樣也是立基於那些高風險的投資本質上其實是無風險的。

朱教授指出,不像西方世界,在中國有許多“類似債券”的商品隱含著保險業者、管理者,甚至是中國政府的擔保。“有許多投資人相信只要這些財務機構想到他們的名聲、這些管理者想到他們未來的職涯發展,中國政府想到社會的穩定,他們就會承擔這些原本應該由投資這些商品的投資人應該要承受的風險”。

朱教授並提到中誠信託“誠至金開1號”信託計劃對山西振富能源集團的5億美元投資,這項國有的中國工商銀行進行安排的融資計劃保證年報酬率為9.5%至11.5%。在煤礦價格暴跌後,這間採礦公司在2014年1月爆發兌付危機,而中國工商銀行則拒絕承擔補償投資人的責任。

但投資人和律師仍保持冷靜。朱教授指出,“這不能歸因於中國的道教或儒家思想”,而是對最終財務救援的期待。

在2014年,《經濟學人》的報導指出,“在即將違約的前夕,有一位神秘的買家突然出現,並取得了部份山西振富能源的資產。這讓公司能夠支付所有的本金,最後,投資人損失的僅有一部份的利息”。

換句話說,中國政府也不願意承擔失去了隱性擔保之後所可能造成的結果。朱教授表示,這件事也使“中國的經濟成長以及經濟模式的轉換,蒙上了一層陰影”。

但這樣的道德風險只會讓投資人和銀行承受愈來愈多過高的風險。

房子安全嗎?

房地產的價格從去年至今年的五月上漲了12.4%,而一線大城市的房價更是激增了28.3%。但不動產目前看起來像是個過時的避風港。根據路透社(Reuters)的報導指出,中國未賣出的公寓約有13百萬,主要分佈在中型的內陸城市。但地方政府近年來靠大幅舉債來打造基礎建設,約有三分之一的財源來自於銷售不動產的稅收。無法長期承受不動產產業的不景氣。因此相關的機構試圖讓首次購屋者的頭期款所佔的比重能夠降低,甚至降至20%的新低點,希望能夠藉此來拯救疲軟的需求。

對新屋建設的需求以及推動基礎建設的花費能夠讓原物料相關廠商像是鋼鐵業者免於經濟困難,並減緩工業受到不良債務的影響。這雖然能夠撐起無效率的國有企業但也延緩了以消費者以及服務為基礎的經濟轉型。

國有企業的轉型很難嗎?

高盛表示,中國迫切需要提高生產力的改革,這能夠幫助經濟的復甦並抑制負債的成長。從2001年至2013年最大的工業類的國有企業的利潤為1.8兆美元,從2010年來的表現有衰退的現象。而政府給國有企業的補貼為2兆美元,因此這意味著國有企業是有淨損失的。有許多的投資銀行認為經濟效率和保護共產黨的執政地位產生了衝突,因此他們對國有企業的改革前景並不看好。

生產率的成長對中國的未來相當地重要,它的人口統計數據和1990年以來的日本有點相似,在1990年後,日本的勞動力人口開始大幅地下降。中國的勞動力人口在接下來的25年預估每年將下降0.5%。因此中國在去年度的10月份宣佈結束實行一胎化政策。

“中國在步入富有之前,是否會先步入高齡?”在過去的數十年來這是個經常被問到的問題。投資策略專家Ed Yardeni表示,這個答案越來越明顯,中國很有可能會先邁入高齡社會。

中國解決公司高負債的其中一個方式是銀行以不良的債務來交換該公司的股權。但國際貨幣基金組織在一篇部落格的文章中表示這“可能會使得問題變得愈來愈糟”。這可能使那些‘僵屍’公司(無法自力更生的公司)能夠繼續存活。

雖然中國努力地想要保持成長,但目前仍是徒勞無功。四月份的數據顯示中國從第二季開始阻止債務的成長,除了房地產之外的產業,成長速度也變得更加地緩慢了。

環球透視(IHS Global Insight)的經濟學家Brian Jackson表示,“在三月份的工業產出以及投資激增,使得許多中國人期待經濟能夠反彈,但我們認為這幾乎是不可能的事“。

穆迪認為今年度的經濟成長率將會從去年的6.9%降至6.3%。“由於中國政府提供充份的支持,因此近期因為中國成長減緩所引起的下行的風險已經消退。但槓桿的規模暴露了若發生負面的衝擊可能會使經濟快速惡化”。

如果中國真的爆發債務危機,美國的投資者將會發現一些股票的贏家。因為對中國的恐懼,公用事業和其他防禦型的投資在今年早期有較好的表現,但如果危機真的來臨,這些股票可能只是會跌得比較少而己,而美國公債、黃金或者是現金,可能會再次成為安全的避風港。

《INVESTOR’S BUSINESS DAILY》授權轉載

© [2016] Investor’s Business Daily, Inc.

Investor’s Business Daily, Inc. (IBD) does not license, review or approve of, and is not responsible or liable for any investment advice or other services provided by the user. The user is not an agent of, sponsored by, affiliated with, or owned by IBD and is not authorized by IBD to make any representations, warranties, or promises.

金髮女孩與三隻熊的故事1.png)